Vardia släppte sin Q4-rapport igår efter börsens stängning. Vid en första anblick var det ingen munter läsning, vilket också marknaden tog till fasta på och sänkte börskursen med 25 %, men vid en andra anblick var det inte lika illa.

Se även Loves kommentarer från presentationen i Oslo.

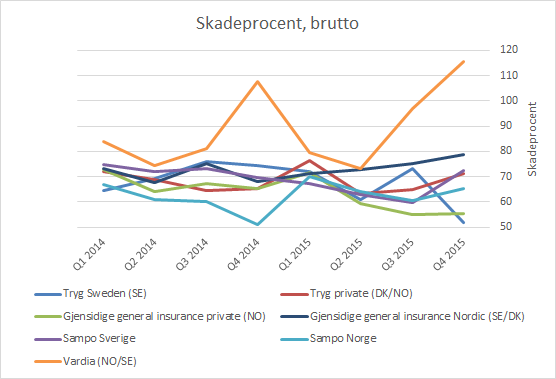

De råa siffrorna visar att bolaget gjorde en förlust med hela 57 miljoner under Q4. Skadeprocenten (brutto) slog all time high med 115,6 procent medan driftskostnadsprocenten (brutto) blev 30,2 procent vilket börjar närma sig bärkraftiga nivåer. Totalkostnadsprocenten blev därmed 145,8 % brutto eller 170,9 procent netto vilket innebär att för varje krona i bruttopremieintäkt (omsättning) gör Vardia en förlust på 1,7 kronor. Naturligtvis ett riktigt dåligt resultat.

Bilden ger sken av ett försäkringsbolag bortom all kontroll där saker och ting har spårat ur. Så är dock inte fallet.

Nya ledningen storstädar

Vardia fick en ny vd den 1 oktober i form av Espen Husstad. Ett tag dessförinnan fick man en ny CFO i form av Terje Finholdt, som slutade för en vecka sedan och lämnade över till nya CFO Bård Standal. Den officiella historien är att Terje bara var med och omstrukturerade bolaget. Om det finns någon inofficiell historia vet jag inte.

Hur som helst, ny ledning brukar betyda storstädning av räkenskaperna och ingen kan vara förvånad över att så också blev fallet. Det fanns nämligen skelett i garderoben och skeletten hette för små avsättningar. Det är lite pinsamt att så är fallet, för jag har skrivit ett flertal inlägg om att det är den stora risken med snabbväxande försäkringsbolag (här och här). Avsättningarna som andel av GWP har faktiskt minskat under 2015 jämfört med nivån i slutet av 2014 (som jag bedömde som OK) och nu gör man stora engångsavsättningar för att komma upp på banan igen. Enligt vd Espen Husstad är avsättningarna nu ”prudent” och baserat på jämförelse med peers är nivån återigen rimlig även enligt mig även om det är svårt att säga om avsättningarna borde vara ännu större.

Avsättningarna handlar om IBNR (Incurred But Not Reported), alltså skador som har inträffat under tidigare år men som ännu inte rapporterats. IBNR-reserverna har alltså varit underskattade tidigare men ska nu vara på en rimlig nivå. IBNR-reserverna ökade med 130 miljoner eller 35,4 procentenheter på bruttoskadeprocenten! Detta är i princip en engångspost, men inte riktigt. Det är en kostnad som borde ha tagits under de senaste åren, så korrekt vore att smeta ut kostnaden över (konservativt) de tre senaste åren vilket i sådana fall skulle ge ett påslag på 3 procent per kvartal från IBNR som borde ha reserverats. I ett uthålligt perspektiv var alltså skadeprocenten 32,4 procentenheter bättre än redovisat, justerat för gamla skelett i garderoben. En justerad skadeprocent hade för Q4 i sådana fall varit 82,1 procent.

Sedan finns den eviga problematiken med storskador. Vardia har drabbats av många storskador både Q4-14, Q3-15 och Q4-15. Espen förklarade på presentationen att man har haft ett segment med odugligt riskurval som man fick med sig från förvärvet av Saga forsikring. Saga hade vid förvärvstillfället en kundstock på 190 MNOK och i Q4 orsakade en skada kostnader på hela 60 MNOK då en restaurang brann ned. I kundstocken fanns ett segment med kommersiella byggnader i trä med GWP på 6 miljoner som stod för denna skada vilket innebar en skadeprocent på 1000 %! Sådana engagemang ska nu avvecklas och på presentationen nämndes kommersiella träbyggnader och vissa typer av restauranger som inte platsar i Vardias riskurval.

Storskadorna stod för 47 MNOK av Vardias skador under kvartalet, vilket är 13 procentenheter av skadeprocenten. Storskador är något som inträffar med jämna mellanrum, men att det inträffar så många samtidigt som det har gjort för Vardia på slutet är sådan negativ varians som ett litet försäkringsbolag kan drabbas av. Vad en uthållig nivå ligger på är svårt att säga, men rimligen lägre än 13 %. I Q3 drabbades man av storskador på 59 MNOK och i Q1-Q2 inga storskador alls. Vi kan därmed anta att storskadorna per kvartal borde vara (47+59)/4=26,5 MNOK baserat på faktiskt utfall under 2015. Det innebär 7,2 procentenheter på skadeprocenten. Alltså ska 5,8 procentenheter bort från Q4:s skadeprocent för att få en uthållig nivå. Då är vi på 82,1-7,2=74,9 procent.

I skadeprocenten ingår också kostnader för skadebehandling (ungefär 7 procentenheter av skadeprocenten). Från och med den 1 januari 2016 har man plockat in detta inhouse, vilket ska minska kostnaderna.

Summering av skadeprocenten: två ”engångseffekter” (som i själva verket är kostnader som borde fördelas ut över tid vilket jag har gjort) senare är alltså den jämförbara eller ”uthålliga” skadeprocenten 74,9 procent brutto. Inte så illa ändå och en helt okej nivå. Och 2016 plockar man ytterligare en liten bit genom förändrad skadehantering.

OK, driftkostnaderna då?

Kostnadsprocenten i Q4 blev 30,2 procent vilket i sådana fall ger en justerad totalkostnadsprocent på 105,1 procent vilket var ungefär vad jag hade väntat mig justerat för skelett i garderoben.

Det fina i kråksången är att kostnaderna i Q4 inte är representativa för framtiden. Även här fanns verkliga engångskostnader! De kostnader som Vardia nämner är följande: ”audit fees, consultancy, legal counselling”. Storleken på dessa kostnader är svår att bedöma men det borde handla om ett flertal miljoner av de totala rörelsekostnaderna brutto på 111 miljoner. Säg att det handlar om 3-4 miljoner så är det en procentenhet av driftskostnadsprocenten brutto. Om man ser till nettot (för egen räkning) så hamnade driftskostnadsprocenten på ungefär 50 % men här står engångskostnaderna för 5-10 procentenheter istället.

Nästa pusselbit för att förstå hur kostnadsbilden kommer se ut under 2016 är att Vardia Insurance Groups avtal med försäljningsbolagen Vardia AB och Vardia ASA (tror jag de heter) medger en lägre ersättning än under 2015. Kostnadsnivån ska vara 17-21 % av GWP är det sagt i brevet till aktieägarna i samband med MBO:n. Detta är lägre än de 23-26 % som gällde under andra halvan 2015. GWP var ungefär 400 miljoner i det fjärde kvartalet vilket innebär 4 miljoner kostnadsminskning per procentenhet vilket ger en kostnadsminskning på någonstans 8-36 miljoner per kvartal! Troligen handlar det om de nedre delarna av intervallet men några procentenheter hämtar man hem även här under 2016, samtidigt som intäktsmassan ökar (17 % Q4-15 jämfört med Q4-14 eller 25 % på helåret).

Balansräkningen

Balansräkningen är svag; det är fortsatt Vardias akilleshäl. Solvensmarginalen är endast 110 % per 1 januari 2016 efter övergången till de nya Solvens II-reglerna. Vid den 31 december 2015 bröt man återigen mot solvenskraven med endast 42 % solvensmarginal för att en dag senare hoppa upp till 110 %. Kul med regelverk!

På presentationen var Espen tydlig med att ”något kommer att göras” så länge solvensmarginalen är under 120 %. Styrelsen har som mål att Vardia ska ha en solvensmarginal på minst 133 %. Nyemission eller nya lån är inte omöjliga scenarier framöver. En annan möjlighet är försäljning av t.ex. den svenska delen av bolaget. Vad som händer kommer att visa sig, men jag är övertygad om att något händer inom ett kvartal. Att man nu gärna tar emot bud på bolaget är inte längre någon hemlighet:

The Board of Directors has decided to evaluate

and consider all strategic alternatives in order to unlock the underlying potential and maximize shareholder value. Vardia has engaged financial advisors to assist in this process.

Det behöver inte innebära försäljning men det finns med som ett alternativ. På samtliga frågor rörande vad som egentligen är planen upprepades det bildliga mantrat att läpparna är förseglade men att alla dörrar är öppna. Det innebär också möjligheten att köpa tillbaks försäljningsbolagen, som någon frågade om på presentationen. Läpparna är som sagt förseglade men dörrarna öppna.

Investeringstesen från analysen håller på att falla ut

Investeringstesen ända sedan jag skrev om Vardia första gången i början av 2014 har varit följande:

- En mognande kundportfölj ska ge en sjunkande skadeprocent.

- En hög förnyelsegrad och en fortsatt nyförsäljning på samma nivå ger växande GWP

- Växande GWP ger skalfördelar vilket leder till lönsamhet

Samtliga tre punkter håller nu på att falla ut, även om vägen dit har varit otroligt mycket mer skakig än vad jag någonsin hade kunnat tänka mig! Med facit i hand skulle jag inte ha köpt ett så pass omoget bolag utan väntat på mer bevis, men nu har jag och många med mig varit med på en skakig resa.

Den första punkten visade ledningen en bild på i presentationen (sid 5). Den visar precis det som min investeringstes säger, nämligen att en mognande kundstock leder till sjunkande skadeprocent. Så är faktiskt fallet för Vardias kunder och vd menar att om man bara låter tiden gå, så kommer det att bli bra. Det tror jag också, lika mycket nu som för två år sedan.

Förnyelsegraden nämndes varken på presentationen eller i rapporten, men utvecklingen av GWP tyder på att läget är under kontroll. Kunderna flyr inte Vardia, eller Mekonomen försäkring, eller Kundkraft, eller Vi i villa eller Besikta eller Skruvat, eller vad nu kunderna känner till Vardia under för varumärke. Detta leder också till att stordriftsfördelarna börjar komma på plats.

Summa summarum, sexton sardiner

Vardias Q4-rapport såg vid en första anblick katastrofal ut och jag måste erkänna att vecken i pannan var djupare än vanligt. Kanske har jag blivit luttrad sedan förra årets nattsvarta Q4-rapport som raderade ut en femtedel av min portfölj inom loppet av en sekund, men jag upplever att jag fungerade normalt under dagen till skillnad mot Q4 förra året.

Q4 2015 ser ut som en riktig skelettrensarrapport. Man tar säkerligen inte i ända från tårna, eftersom finanserna inte tillåter det, men att man är uppe på rimliga nivåer för avsättningar verkar rimligt. Om man fördelar ut ”engångskostnaderna” över tiden blir förväntningarna inför Q1 2016 att Vardia bör visa ett hyggligt och möjligen positivt resultat för första gången. Engångskostnaderna under Q4 var till viss del riktiga engångskostnader men till största delen sådana kostnader som hör till försäkringsverksamhetens natur men som förstör jämförelsesiffrorna för ett kvartal och bör fördelas ut över tid.

Om man fördelar ut ”engångskostnaderna” över tid framträder ett Vardia med en skadeprocent på 75 % eller lägre, en mognande kundportfölj, växande GWP, sjunkande kostnadsprocent och sannolikt svarta siffror på sista raden i Q1 2016 om inga storskador inträffar ännu en gång.

Det stora problemet i nuläget är den återigen svaga balansräkningen. Vardia skulle behöva fylla på balansräkningen med friska pengar nästan oavsett vad som inträffar. Att bli välkapitaliserade genom att visa vinster framöver är en allt för bräcklig väg. Alternativen är nyemission, lån eller försäljning av delar av verksamheten (troligast Sverige). Ett intressant scenario vore försäljning av Sverige och återköp av norska försäljningsbolaget.

Det enda man kan vara helt säker på efter Vardias Q4-rapport är att det kommer att hända grejer i Vardia kommande 3-6 månader; troligen inom ett kvartal. Exakt vad som händer återstår att se och det är egentligen lite för spännande för min smak att äga, men det är i alla fall otroligt intressant att följa!

Bra sammanställning. Känns som att resultatet framöver bara kan bli bättre. Kursen rasade ordenligt idag, och är nu nere på riktigt låga nivåer. Så tror inte på alternativet med en nyemission, då utspädningen skulle bli för stor. Försäljning av delar av portföljen eller ytterliggare lån känns mer troligt. Spännande att följa fortsättningen.

Jag reagerade också på balansräkningen. Finansnovis nämner 24 MNOK som solvensmarginal, men jag får ärligt inte fram den siffran, hur gör jag?

Nåväl, om vi antar den stämmer så finns det skäl att svettas lite. Lyckas man nå noll eller svagt plus i q2 räcker det med en enda storskada för att näsan ska hamna under vattnet. Huvva! Man undrar ju dels varför inte sådana åtaganden är återförsäkrade och dels om några nya har inträffat, då ju 2/3 av kvartalet redan gått.

Hasse,

Tack för det. Låg kurs innebär fler aktier om man kör en riktad nyemission, så det finns en risk för utspädning om man kör en liknande emission som i höstas till ledning, styrelse och storägare. Om det blir NE hoppas jag småägarna får vara med också.

—

Jonas,

Det framgår av rapporten att solvenskapitalet är 261 miljoner och solvensmarginalen 110 %, alltså är kravet 237 miljoner. Och övertäckningen blir då 24 miljoner. Storskadorna ska vara återförsäkrade (vissa undantag finns dock har jag förstått) så det påverkar inte nettoskadeprocenten i samma utsträckning. Beroende på skadeutfallet hittills har nog ledning och styrelse olika bråttom med att skaka fram hållbara lösningar!

Vet du hur mycket man skulle kunna ta upp i lån som skulle kunna räknas in i solvenskapitalet?

Hasse,

Nix, är inte insatt i sådana detaljer då det inte är något jag har grävt i. Men det vet förhoppningsvis Vardias ledning! ;-)

Enligt vad du skrivit tidigare Kenny så ska man kunna ta upp hela ett sådant lån i solvensberäkningen med de nya solvencyII-reglerna. Det låter väl generöst tycker jag men så är det kanske. Storleksmässigt borde det i så fall gott och väl räcka med 50 MNOK vilket inte vore hela världen.

Jonasos

Ja, det gällde i alla fall lånet på 75 MNOK. Om det finns någon gräns i förhållande till totalt solvenskapital eller liknande vet jag inte men 75 rymdes i alla fall. Vi får väl se. Skuldsättning till hög ränta är inte allt för trevligt och en kontrollerad nyemission där alla får vara med skulle jag föredra.

Vid NE skulle man behöva skotta in ytterligare ca en tiondel av ens nuvarande innehav. Okul, men hanterbart. Möjligen kan några i ledningarna få problem med det men å andra sidan späds de inte ut med mer än 1/10 i så fall, så det kanske de går med på.

En lurig sak är kassaflödet. Q4 var det operativt -66 MNOK. Kommer man ens i närheten av det i Q2 är man återigen under ytan även om man lyckas gå noll i tekniskt resultat eftersom kassaflödet då eroderat solvensbasen för mycket. Eller?

Solvenskapitalet är i princip eget kapital och påverkas av resultat, så kassaflödet ”har ingenting med det att göra” förutom att resultat, kassaflöde och balans såklart hänger ihop. Kassan är fortfarande välfylld, 126 MNOK, så något kassaflödesproblem finns inte än på ett tag heller. Med de kostnadsbesparingar som nämns i inlägget kommer kassaflödet att förbättras också.

Hur mycket pengar behöver man ta in via lån eller emission för att ha tillräcklig säkerhetsmarginal åtminstonde det närmaste året?

Henrik,

Det handlar om 50 mille om man ska upp till 133 % i solvensmarginal vilket är styrelsens mål. Om man går break even framöver finns det inte så mycket skäl att ta in mer om man inte ska använda pengarna offensivt.

Kenny, jag menade inte att kassan skulle ta slut. Det jag säger är att om kassan minskar med tex 50 miljoner så har ju även eget kapital minskat med 50 miljoner, allt annat lika. Om eget kapital minskar så minskar ju även solvenskapitalet.

Ja, allt annat lika är det så men det finns ju många andra parametrar som kan röra sig upp och ned som också påverkar resultatet och det egna kapitalet utan att cash dras. Dagens IBNR-avsättningshistoria är ju typexempel där kassaflödet kommer långt in i framtiden.

Visst är det så. Kassaflödet har dock (som väntat) varit negativt alla kvartal hittills, med eller utan bokföringsakrobatik. Jag har därför svårt att se att man skulle vara kassaflödespositiv redan nästa kvartal, även om jag gärna har fel. Det är alltså en sannolikt negativ parameter oavsett övrigt utfall. Sovenskapitalet urholkas alltså snarare från två håll vilket gör marginalen ännu tunnare än vad den först ser ut. Faktum är att vardia just i detta nu mycket möjligt kan vara på gränsen till det tillåtna, även om man lyckats förbättra både resultat och kassaflöde. Ex: nollresultat, inga stora skador och förbättrat kassaflöde till -30. Allt annat lika. Rätt ok, eller hur? Trots det under solvenskraven…

Jonas,

Kassaflödet var positivt Q3 2014. Kassaflödet svänger också kraftigt mellan kvartal, som kassflöden gör. I Q3 2015 var kassaflödet -30 miljoner och i Q4 -60 miljoner. Det kan handla om avsättningar som nu betalas ut, fakturor som betalas på en viss sida kvartalsgränsen, större belopp att betala som kommer det ena kvartalet istället för det andra etc. Jag drar inga växlar på ett enstaka kvartals kassaflöde. Det kan mycket väl bli nollkassaflöde i Q1 trots att det var -60 miljoner i Q4, vilket i så fall speglar resultatet. 2015 blev för övrigt kassaflöde (löpande verksamhet) och resultat nästan identiska för helåret.

Jovisst slår kassaflödet ojämnt (positivt i Q3-14 hade jag glömt!) och det är ju en del av faran i detta fallet, även om det kan vara åt det positiva hållet om vi har tur. Med tanke på historiken hittills och att man fortfarande växer samt risken för ”otur” helt enkelt så skulle jag ändå vilja påstå att risken är på nedsidan vad gäller kassaflödet, alltså att det är större risk att kassaflödet skapar besvär solvensmässigt än tvärtom. Jag har dock inget emot om någon kan förklara att mina farhågor är överdrivna.

Funderar på en teoretisk lösning också som jag inte vet hur realistisk den är. Vardia skulle kunna använda sin stora kassa att köpa ett litet men välkapitaliserat bolag tänker jag. Bolagets kvalitet är inte så viktigt för syftet, förutom att det måste vara välkapitaliserat. Då skulle ju Vardia klara biffen och ändå växa lite. Om man t.ex. köper ett litet välkapitaliserat försäkringsbolag för 100 miljoner men får ett bolag som tillför 150 milijoner till solvensen så är det ju ett utmärkt köp för Vardia just nu. Vet inte ens om detta är realistiskt eller om det finns sådana små bolag, men det var en tanke i alla fall.

Oavsett vad som händer med resultat och kassaflöde, som ju går hand i hand på sikt, kommer man att göra något. 100 % säkert. Och det kommer att hända snart! Så tolkade jag presentationen i alla fall.

Förvärv kan slå fel vilket Saga-förvärvet visade. Det gäller att göra sin DD ordentligt men annars är det en intressant tanke! Att förvärva något under eget kapital borde leda till precis det du säger. I Danmark finns det gott om små försäkringsbolag, se https://www.aktiefokus.se/2014/07/den-danska-forsakringsbranschen/

Det finns säkert en del i Sverige och Norge också. Jag tvivlar på att det är förstahandsalternativen att växa sig ur problemen men alla dörrar är ju öppna :-)

Bra och nyanserad beskrivning, som vanligt. Tänk om fler bolag i gungning fått den seriösa bevakning som du och några till gett Vardia. Riktigt bra!

På ett mer övergripande plan är det intressant att reflektera över att först nu börjar det kännas som att korten (snart?) lagts ut på bordet. Det var ju ett tag sedan oredan började. Lärorikt kring vilken tid det tar att städa när bolag hamnar i internt skapade problem. Det är också fascinerande hur hårt Vardia tvingats prioritera för att försöka vända trenden.

Tänkte bara precisera en sak ang. Hasses kommentar ovan: även om skadorna i förbindelse med nedre foss gård uppgick till 60m så uppgick vardias andel till cirka 6m, resten var återförsäkring. Sedan ökar premien för ÅF också med ett par miljoner i framtiden som en följd av skadan.

Förresten, finns det inte en stor risk (stor sannolikhet, inte stora summor nödvändigtvis) för engångskostnader i förbindelse med att flytta skadehanteringen in-house

Gottodix,

Tack för det! Jag gör det dels av egenintresse då jag fortfarande är aktieägare men dels för nöjesvärdet också då det händer mer i Vardia på ett kvartal än i alla andra mina innehav tillsammans… ;-)

Bra poäng. Det tar tid att vända på saker och ting. Nu är nog de flesta korten till slut ute på bordet. Vad gäller avsättningarna tror jag att man har hållit igen på dem under 2015, framförallt under Q2 då man faktiskt gjorde nettoåtervinningar av avsättningar. Där borde jag nog ha dragit öronen åt mig mer.

Det man inte ska glömma, men som många glömmer, är att Vardia i grund och botten är ett seriöst bolag med en kompetent styrelse, ny ledning, men som har brottats med oerhörda problem som man själv har skapat. Det tar tid att reda ut. Nu har man återigen finansieringsfrågan uppe på bordet. När/om den frågan är löst borde bilden av Vardia klarna väsentligt.

—

Finansnovis,

Precis, återförsäkrarna blir inte nöjda om skadeutfallet avviker från förväntat och höjer naturligtvis premierna precis som ett försäkringsbolag hade gjort om skadeutfallet i stort avviker.

Vad jag har förstått har man i princip anställt personer från Crawford som redan tidigare har suttit i Vardias lokaler. Så skillnaden blir väl att de får högre lön men att Vardia sparar provisionen från Crawford? Det behöver inte bli engångskostnader där, med andra ord.

En intressant genomgång. Har inte följt turerna så jag vet inte ens om du är aktieägare. Bonheur är väl sålda. Har inte Vardia nått vägs ände när det gäller att lägga pengar på bordet?

Många har ju fått se sina insatser utraderade. Till slut måste man väl komma till en punkt där man tackar för sig.

Med vänlig hälsning

Lars

Lars,

Kul att du hittade hit till kommentarsfältet :-)

Jag är fortfarande aktieägare i Vardia men inte i Bonheur vilket jag skrev om. Man ska inte sticka under stol med att Vardia har haft enorma självförvållade problem, främst av redovisnings- och finansieringskaraktär på grund av en vettlös tillväxt, men i grund och botten är verksamheten sund vilket även Q4-rapporten visade om man orkar gräva längre ner än att bara titta på sista raden. Den nya ledningen har ett tufft jobb men är på god väg.

Många har förlorat pengar och det finns nog ett visst motstånd mot att stoppa in ännu mer pengar i det till synes svarta hålet. Vissa ägare är nog mer sugna på att göra slut på lidandet och slakta julgrisen för att försöka få pengarna tillbaks. Risken finns också att storägarna stoppar in pengar ”för sista gången” till fina villkor på bekostnad av utspädning av andra aktieägare.

Löser man inte det här under 2016 kommer bolaget att få tacka för sig; det kan man vara säker på. Oavsett om jag äger aktier eller inte i framtiden kommer jag att bevaka bolaget vidare då det är oerhört intressant att följa och då det för med sig många lärdomar till framtiden.

Mvh

Vardia har ju numera en rätt tung ledning. Finns det någon information om optionsprogrammet för ledande befattningshavare? Tänker på lösenkurs. Igår delades det ut 2,3 miljoner optioner.

Från 1/3

”As a part of the Vardia Insurance Group ASAs top management

incentive program, the Board of Vardia Insurance Group ASA

yesterday granted 2,300,000 options to the following leading

employees:

Vardia has appointed Bård Standal as new CFO, and he has

been granted 1,500,000 options.

COO, Jonas Billberg, has been granted 800,000 options. Jonas

Billberg also has 700,000 options from previous allocations.

Each share option gives the right to subscribe for and be

allotted one share in Vardia in accordance with the terms of

the Vardia option incentive program. The options lapse if

not exercised by 31 December 2021 and can be vested in

yearly tranches over a period over three years.”

Hur ser ni på möjligheten att minska återförsäkringgraden framöver som man tidigare talat om. Skulle inte det kräva ytterliggare kapital?

Martin: har inte mer info än det du nämner men det finns idag ca 448 miljoner aktier så med full utspädning tillkommer det 2,3 miljoner samt lösen så effekten är minimal för övriga ägare.

Hasse: du har rätt. Så den ambitionen lär man inte kunna infria förrän man är ordentligt solvent och har fått bort de värsta riskerna som bl a nämns i rapporten nyligen. Minst ett halvår framåt men troligen mer innan man ens kan börja minska återförskringen är min amatörmässiga gissning.

Optionsprogrammet behandlades på den senaste extrastämman såvitt jag minns och det är i princip den nya ledningen som har fått nya optioner. Jag har egentligen inga starka åsikter om det och utspädningen är inte enorm, samtidigt som optionerna bara är värda något om Vardia gör bra ifrån sig framöver.

Återförsäkringsvillkoren ska förhandlas om till den 1 april har jag för mig och ambitionen är att minska andelen återförsäkring. Hur och om man åstadkommer det får vi se.

Omförhandla gör man säkert, men att minska återförsäkringen när man är så illa ute att en enskild storskada kan hota bolagets hela existens låter lite väl vågat, så jag tror det dröjer innan man minskar återförsäkringen. Men, vardia har överraskat förr, så vem vet. :)

Fråga 1: Varför blev redovisningen fel tidigare? Var ledningen inkompetent, eller försökte man medvetet mörka något? Har man fått en bättre ledning som inte lika lätt gör samma sorts misstag?

Fråga 2: Enligt Öresunds årsrapport (http://feed.ne.cision.com/wpyfs/00/00/00/00/00/33/8D/85/wkr0006.pdf sid 9 enligt PDF-numreringen), äger Öresund 25 miljoner aktier. Om man tittar på listan över de 20 största ägarna (http://ir.asp.manamind.com/products/html/shareholders.do?key=vardia&lang=no), står dock inte Öresund med. Är det något fel i någon lista, eller är Öresunds innehav måhända dolt under något banknamn i listan på de 20 största ägarna?

Bra inlägg som vanligt.

Ifall hela din portfölj blev likviderad, hade du investerat i Vardia? Utan att kunna caset ser jag bara företag som behöver ta in kapital, med en finansiell rapportering som inte går att lita på.

Säger inte att du är biased, men finns många punkter som kan vara relevanta

Confirmation bias

– Overweighing evidence that confirms your prior notions and underweighing evidence that contradicts it

– Blood, sweat and tears makes us more committed

Availability bias / Man with a hammer / First conclusion baias – Er grej (hammare) att kunna vardia

Overweighing what can be counted – price gwp vs. trovärdighet och long term prospects

Boiling frog syndrome – Bad news given in bits and pieces, where you fail to look at them collectively. I.e. each additional information by its own do not kill the case, however collectively they do.

Anchoring / Sunk cost /Deprival superreaction syndrome / Gamblers syndrome

– Most people tend to accept more risk too avoid losses and are risk seeking when all their options are bad

– Loosing a lot of money induces people to take enormous risks with the rest of it’s money

Endowment effect – once you own you value it more highly

Psychological denial – Painful, especially if taken a position publicly to withdraw from it

etc.

Jonas,

Nej givet nuvarande balansräkning är det uteslutet men det är också helt säkert att man ska göra något åt nuvarande balansräkning, så frågan lär finnas på bordet.

—

Anonym,

1: Under problemåret 2015 har man nog medvetet gjort så lite avsättningar som möjligt. Avsättningar är en gummipost där det inte finns något facit förrän efter lång tid. Den nya ledningen verkar uppenbarligen vara ute efter att städa upp i bolaget.

2: Öresund gömmer sig under något av nominee-kontona. Om de minskar under 5 % måste de flagga och det har de inte gjort, så de finns kvar bland storägarna än så länge. Hur länge de blir kvar vet man aldrig. Det är inget av Öresunds kärninnehav så de kan mycket väl fimpa Vardia när som helst, om man tycker Öresunds agerande är av intresse.

—

Rationality Quest,

Tack för intressant kommentar. Här kommer världens längsta svar:

Alla har vi våra biases och det gäller bara att hantera dem på något sätt. Jag har plöjt ner mycket tid, energi och pengar i Vardia. Hade jag upptäckt bolaget idag är det inte säkert att jag hade grävt ned mig så djupt utan tittat åt ett annat håll och gått vidare. Det vet jag inte. Det är ett dilemma: tittar man inte får man ingenting veta och på ytan ser det ut precis som du säger. Under ytan ser jag ett bolag som gör det få andra bolag gör, tar marknadsandelar på en extremt lönsam försäkringsmarknad skyddad av inträdesbarriärer och där en konsolidering kommer att slå ut de minsta aktörerna framöver vilket gör att bolag i Vardias storlek sitter på en intressant sits där man kan driva konsolideringen av mindre bolag. Branschen är mogen, affärsmodellen fungerar, intäkterna är återkommande, den nya ledningen är bra och försöker vända på oredan som bolaget själva har skapat via den tidigare ledningen. Under den nya ledningen ingenting inträffat som gör att man kan misstro bolaget; tvärtom har man sett till att vända på alla stenar och få upp problemen till ytan. Det stora problemet är balansräkningen.

Det finns massvis med argument för och mot som jag har försökt väga. Jag vände själv på många stenar tidigt men missade elefanten i rummet som var balansräkningen. Därefter blundade jag lite väl mycket för de låga avsättningarna. De såg OK ut till 2014 (finns inlägg om det) men under 2015 minskade de vilket jag visserligen har noterat på min kammare men jag har inte agerat på informationen som nu kom upp svart på vitt i Q4-rapporten.

Jag har hela tiden lutat mig väldigt tungt mot den låga värderingen, som nu är rekordlåg. Därför skulle jag definitivt investera i bolaget idag också om jag hade börjat om från början. Värdering mot GWP är inte bara en ”peer-värdering”. Det är en värdering av en tillgång som är värdefull för ett förvärvande bolag. Det är en värdering av ”replication value”, alltså kostnaden att bygga upp en tillgång från början. Och det är en värdering mot en potentiell framtida intjäningsförmåga när man får ordning på kostnaderna, vilket ju är precis vad man håller på med vilket kommer att synas på allvar i Q1 2016.

De långsiktiga förutsättningarna har förändrats men från nuvarande kurs på 1/4 av GWP är det så mycket som kan gå fel som gör att man ändå kommer ut med en vinst eller i värsta fall break even om det värsta inträffar.

Min tidningskollega Tom skrev ett inlägg på sin blogg igår och ställde sig frågan ”är det inte dags att släppa Vardia nu?”. Den frågan är intressant och du ställer i princip samma fråga. Det är många som tänker så, att nu är det dags att släppa Vardia. Det blev inte succé den här rapporten heller så nu går jag vidare. Man har köpt på toppen och ger upp på botten. Det tror jag är precis fel väg att gå. Jag har gjort min analys. Vissa saker har förändrats på vägen varav några har enorm påverkan. Andra saker har inte påverkats så som att den mognande kundportföljen är på väg att leda mot lönsamhet samtidigt som inkomsterna växer. Gör man lite räkneövningar för hur 2016 kommer att sluta givet att man fixar finanserna så ser man ett tillväxtbolag som handlas till P/E 2-4, där förvärvsmultiplar ligger 2-5 gånger högre än nuvarande börsvärde och där peers värderas 10-15 gånger högre. Bara ett totalt haveri kan förhindra att det blir en bra eller åtminstone okej investering. Många verkar se detta totalhaveri framför sig men jag gör inte det. Totalhaveri inträffar bara om det skulle vara ett luftslott, men så är det inte.

Vardia var förut mitt största innehav men det är det inte längre. Dels har Vardia krympt, dels har andra innehav vuxit om och dels har nya pengar kommit in som har gått till annat. Vad som räknas är hur hela portföljen utvecklas och jag bryr mig inte om utvecklingen på kort sikt, utan ser på lång sikt. Jag äger inte bara Vardia i portföljen. Vardia är en utmärkt pusselbit i min portfölj och en av biasen som du nämner är att skriva om saker publikt. Det har jag tagit till fasta på och jag kommer inte skriva om andra bolag på samma sätt, jag kommer inte att skriva vilka mina största innehav är etc. Däremot har jag ju nyligen backat ur Bonheur ”publikt” via ett blogginlägg. Bonheur hade jag också lagt ner en del krut på bakom kulisserna men inte publikt. Jag ser inga problem att backa ur på det viset eller att kasta mitt nedlagda arbete i papperskorgen. Mitt mål är inte att hålla någon hög profil utan att tjäna pengar på mina investeringar. Allt nedlagt arbete ger lärdomar inför framtiden och jag har lärt mig en del på Bonheur och på Vardia har jag lärt mig mycket.

I min portfölj värderar jag risk och potential för alla bolag och Vardia ligger högst upp i listan.

Fler lärdomsinlägg kommer att komma i framtiden men jag har inte bråttom. Det är en annan sak som slår mig, att många har för bråttom. Man tror att man sätter dit en ny ledning så blir allt bra. Saker och ting tar tid. Man har stora problem att bita i men man måste ge det tid. Bara man får till balansräkningen så verkar tiden för Vardia.

Rune säljer av lite verkar det som:

http://www.newsweb.no/newsweb/search.do?messageId=396512

IBNR avsättningen måste varit planerad sedan en tid tillbaka. Gissar att man bara sköt på den till slutet av Q4 för att på så sätt klara solvenskravet. Utalade planen från Espen har redan sedan i höstas varit att minska återförsäkringsgraden, för att få upp lönsamheten. Borde innebära att man sedan en tid tillbaka titta på vad som skulle kunna avyttras för att få in kapital och det är detta som nu pågår. Frågan är då om det skulle vara möjligt att sälja delar av portföljen i tex Sverige alt Norge? Kanske helt släppa allt utom försäkringar mot privat personer? Atty sälja hela portföljen i Sverige skulle kännas som ett stort misslyckande.

Daniel,

Där ser man. Rune har förlorat mycket pengar i Vardia… Tänk på forward contracts för 27 spänn som han fick sälja när kursen stod i 1 kr.

—

Hasse,

Ja lite fulspel finns säkert med i bilden. Man bröt ju mot solvenskravet vid utgången av Q4 men vid ingången av Q1 är man på banan igen. Man hade så att säga dispens ”över nyårsnatten” när Finanstilsynet ändå var på nyårsfest.

Jag tror inte att man plötsligt dagen innan Q4-rapporten släpptes kom på att man ska göra något utan sedan Espens dag 1 har man nog dels smidit planer och dels börjat städa.

Att sälja t.ex. företagsförsäkringsdelen i Sverige kanske är ett alternativ. Eller knoppa av hela Sverige. Den som lever får se. Det är ledningen som hittar på något, inte vi fritidsspekulanter ;-)

Gott tecken att Rune säljer. Han brukar pricka botten i sina försäljningar;-)

Hej,

Tack för svar, tänkte mer på om det fanns ett lösenpris på ledningens optioner. Kan ge en indikation på vad de själva tror. Ett tillväxtbolag med börsvärde på 390 miljoner, bruttoomsättning på 1,45 miljarder, man har ju bara under året tecknat nya försäkringar motsvarande börsvärdet. Det måste vara århundradets case om det inte ligger en riktigt ful hund begraven någonstans.

Martin,

Priset är enligt nedan.

”Each share option gives the right to subscribe for and be

allotted one share in Vardia. The exercise price for the

options will be based on a weighted average of the Vardia

share price ten days prior to and after the closing price of

15 October 2015, plus 20%. The options lapse if not

exercised by 31 December 2021 and can be vested in yearly

tranches over a period over three years.”

20 % över snittkursen kring 15 oktober innebär att lösenkurs borde vara ungefär 1,65 NOK eller nåt i den stilen.

Med tanke på eventuell NE – finns det något bemyndigande kvar eller måste det till en ny stämma först i så fall? Det har ju varit så många stämmor och NE så det är svårt att ha koll… :/

Har förresten mailat Vardia om förnyelsegraden. Meddelar här om jag får svar.

Hur fungerar det när man köper och säljer kunder inom försäkringsbranchen?

Jag hörde precis pâ Börspodden att Vardia hade erbjudit en bilförsäkring för halva priset jämfört med konkurrenterna.

Om jag köper den kunden frân Vardia sâ mâste jag ju ocksâ ta över försäkringskontraktet som det är eller?

Hur mycket är man som försäkringbolag beredd att betala för en kund som har ett kontrakt som är hälften jämfört med vad jag kräver av mina andra kunder? Det priset har jag ju trots allt satt baserat pâ kostnaderna som jag har i min organisation + en viss vinst – konkurrenstrycket.

Jag har väldigt svârt för att greppa det hela när det gäller värdet av Vrdias kundstock för ett annat försäkringbolag.

Jonas,

Jag har det inte i huvudet. Det borde gå att kolla upp via senaste extrastämman. Jag blir nyfiken och ska kika själv sedan.

De nämnde inte förnyelsegraden så det blir intressant att höra vad de svarar. Baserat på GWP borde den åtminstone ha varit OK!

—

Fredrik,

Köper du bolaget köper du hela kundstocken och då får man med nuvarande kontrakt med priser och allt.

Det som Börspodden bedömer via en anekdot från en försäljare mäts normalt med skadeprocent. Skadeprocenten symboliserar lönsamheten i kundstocken: skadeutbetalningar i förhållande till premieintäkter. Skadeprocenten var 120+ % i Q4 men som jag skriver i inlägget är den ”underliggande” skadeprocenten egentligen 70-75 %, dvs. i paritet med andra försäkringsbolag (stor engångsavsättning nu skulle egentligen ha belastat alla kvartal tidigare år).

Om du gillar anekdoter så har jag en till. Vardia ringde mig i somras och erbjöd pris på bilförsäkring. Tyvärr 2000 kr dyrare än den befintliga försäkringen som jag har hos Gjensidige, som kostar ungefär lika mycket som den Börspodden nämnde i sin anekdot, annars hade jag bytt till Vardia men nu kör jag på lågprisaktören Gjensidige istället.

Med det sagt är en köpare beredd att betala för en kundstock beroende på skadeprocent och förnyelsegrad. Jag har skrivit lite om detta tidigare, t.ex. här https://www.aktiefokus.se/2015/09/forvarvsmultiplar-for-forsakringsbolag/

Om Gjensidige med sin kostnadsstruktur (säg 15 % kostnadsprocent) skulle köpa Vardias kundstock i nuläget (säg att den ligger på 75 %) innebär det nettomarginal på 10 %. För 0,25 x GWP innebär det ett P/E-tal på 2,5 direkt. Det är därför förvärvsmultiplar typiskt ligger mycket högre, kring 1 x GWP.

Försöker mig på att gissa på vad Q1 kan innebära. I nuläget har man en normaliserad CR på ca 105. Till Q1 har kundstocken ytterligare mognat lite, man flyttar in claims handling och ersättning till försäljningsbolagen minskar samt ”legal counseling” och annat försvinner. Detta borde innebära att man med lite tur kan komma ner till en skvätt vinst i Q1. Men å andra sidan har man anlitat ”financial advisors”, det är troligen engångskostnader för att flytta CHE inhouse och säkert något annat som ger nya ”engångskostnader”. Man nämner även 2,1% på LR från NatCat som kommer finnas kvar framöver vad jag förstår. Så min gissning är att man i bästa fall går normaliserat noll i Q1 där avvikelser upp eller ner beror på slumpen med storskador samt eventuella bokföringsdispositioner.

Så min bedömning är att det dröjer ytterligare ett kvartal innan vinsten kan börja stärka kapitalet och för att inte bli beroende av slumpen för överlevnad så måste det ske något mycket mycket snart. Om mindre än 20 arbetsdagar stängs böckerna för Q1, så antingen ser styrelsen redan nu att Q1 kommer gå bra, eller så kommer det hända något mycket snart, mycket möjligt inom 20 arbetsdagar för att inte riskera hamna under isen igen p.g.a. slumpen.

Fick inte så mkt intressant info angående min fråga om förnyelsegraden för övrigt:

Takk for din henvendelse.

Det tidligere publiserte nøkkeltallet Renewal Rate angir hvor mange av forsikringene som fornyes, sammenliknet med hvor mange forsikringer som lå til fornyelse 45 dager før forfall.

Hvilke nøkkeltall vi vil fokusere på going forward, vil vi informere markedet om ved et foreløpig ikke bestemt tidspunkt.

Det troliga är nog att man siktar på att sälja hela portföljen. Borde vara ett intressant case för de som vill komma in på den Scandinaviska marknaden. Om man valde att behålla enbart Norge delen skulle overhead delen bli allt för stor för att kunna ge någon större vinst i när tid. Vore som att backa bandet 2-3år. Intressant att både Rune och Terje lämnat nu, de var ju en del av den nya strategi som togs fram. Kan tyda på att de inte gillade styrelsens nya beslut.

På sikt vill naturligtvis en eventuell köpare integrera administrationen men till en början behövs nog allt precis som det är. En hel del administration är dessutom i olika bolag nuförtiden den onödiga overheaden vid försäljning av t.ex. sverigedelen borde inte vara så stor tror jag faktiskt.

En annan sak som förbryllar lite: hela syftet med att flytta ut försäljningen var ju bokföringsmässig så att försäljningskostnader inte skulle belasta på koncernnivå så hårt och därmed stärka balansräkningen. Men någon större effekt kunde jag inte se i Q4 trots att i princip hela kvartalet var enligt den ”nya” bokföringen?

Utan den nya bokföringsupplägget hade förlusten varit betydligt mycket större. Annars hade man inte klarat att ta IBNR på 130M + övriga engångskostander med bara ha en förlust på 57M. Nya redovisningsprinsipen kommer även att hjälpa oss under Q1, så läget borde inte vara helsvart som aktiekursen kan påvisa. Men undrar fortfarande varför Terje och Arne lämnade samt sålde aktier just nu…..

Ja omsättningen i ledningen skulle man faktiskt vilja veta lite mer om. Det hade känts bättre om det hade varit stabilt där, helt klart.

Men det jag skulle vilja veta allra mest om är hur man kommer hantera den svaga balansräkningen. PP? NE? Nytt lån? Köp ett välkapitaliserat men billigt bolag i DK? Eller, ser Q1 så bra ut att man helt enkelt hoppas på att det ska räcka? Eller kanske det åtminstone ser så bra ut så att ledningen tror det blir lättare med en NE/PP efter man släppt Q1?