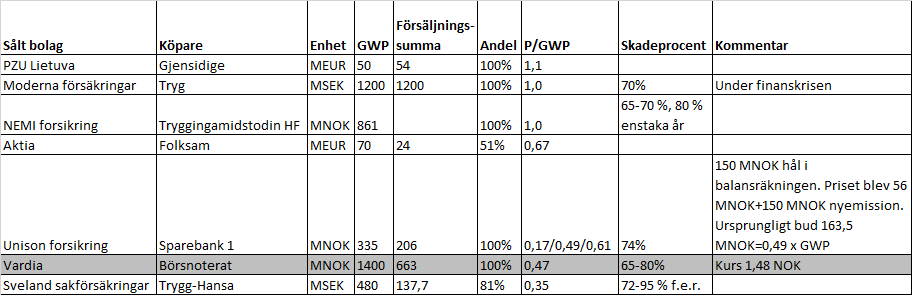

Jag har inte släppt bevakningen av Vardia. Den senaste tiden har kursen dykt ned till riktigt låga nivåer. I nuläget handlas Vardia till 1,17 NOK per aktie vilket värderar bolaget till ungefär 0,35 x kundstocken. Det är en lika låg värdering som Sveland Sakförsäkringar såldes till, vilket är den lägsta förvärvsmultipeln jag har kunnat hitta för jämförbara bolag.

Sveland sakförsäkring gick uselt medan Vardia går… ja det kan man bedöma själv, men jag skulle påstå att det åtminstone går mycket bättre än för både Sveland sakförsäkringar och Unison forsikring som är de bolag som har sålts för lägst multiplar.

Nyckelfaktorer inför Q4

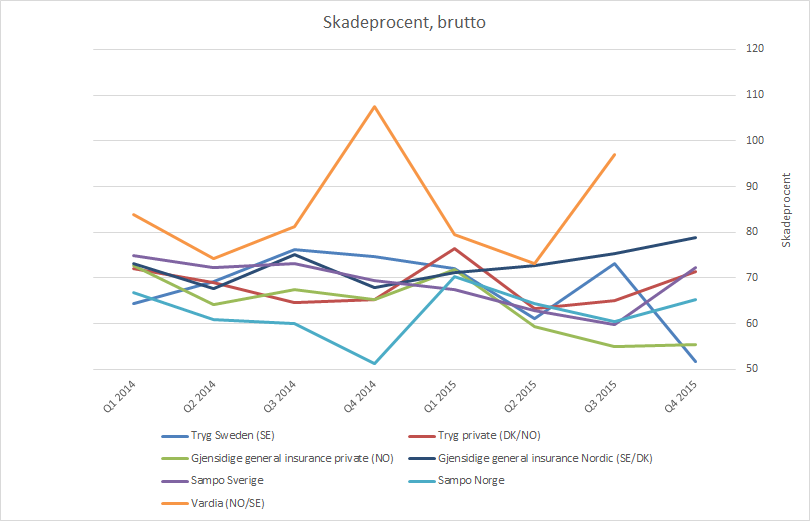

Nyckelfaktorerna är som vanligt två; skadeprocent och förnyelsegrad. Det som verkligen är upp till bevis i Q4 är skadeprocenten, som sedan starten har legat på en högre nivå än konkurrenterna. Det ligger i sakens natur att ett snabbväxande försäkringsbolag har en skadeprocent som är förhöjd då kunder är olönsamma första året på grund av lägre premier och högre benägenhet att anmäla skador. Nu på slutet har Vardias tillväxt avtagit markant och det borde börja visa sig i en sjunkande skadeprocent under de kommande kvartalen; det är själva kärnan i caset som jag har målat upp.

Som vi kan se i figuren ovan har Vardia konsekvent legat högre än peers med några riktigt dåliga kvartal (Q4-14 och Q3-15). En liten kundstock leder till hög volatilitet; det är inget konstigt med det. Finns det då något positivt att säga om skadeprocenten inför Q4?

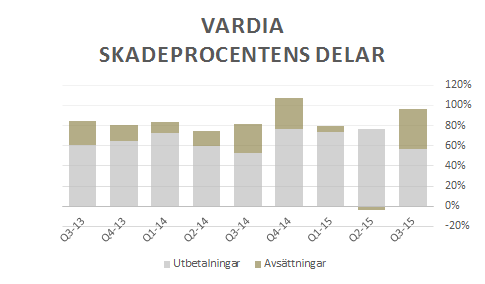

Skadeprocenten består av två delar; utbetalningar och avsättningar. Den positiva tolkningen är att Vardias nya ledning tog i ända från tårna med avsättningar under Q3 för att kunna leverera ett Q4 som ser betydligt bättre ut, med lägre avsättningar. Av skadeprocenten på drygt 90 % under Q3 bidrog utbetalningarna med mindre än 60 %-enheter och avsättningarna med nästan 40 %-enheter. Det kan naturligtvis också bero på att det inträffade många skador med lång svans i Q3 (skador som kräver stora avsättningar då utbetalningarna kommer ske under lång tid). Det kan man helt enkelt inte veta som utomstående förrän i efterhand.

Var skadeprocenten egentligen hamnar i Q4 visar sig, men som framgick av den första figuren har några av Vardias peers redovisat skadeprocenter på all time low-nivåer vilket bådar gott inför Vardias Q4, i kombination med att Q3 eventuellt är kryddat med extra höga avsättningar.

Under 2016 kommer Vardia att visa lönsamhet givet att skadeprocenten hamnar ungefär under 75 %, under antagandena att kostnadsprocenten blir 21 % (i övre delen av intervallet 17-21 % enligt kontrakt med säljbolagen) och att koncernkostnader+Danmark blir ungefär 50 MNOK.

Förnyelsegraden är den andra viktiga faktorn. Vardia har aldrig haft problem med förnyelsegraden, utan den har alltid legat över deras mål på 85 %. Det vill till att man inte plötsligt missar målet nu.

Säljbolagen – problem i Sverige

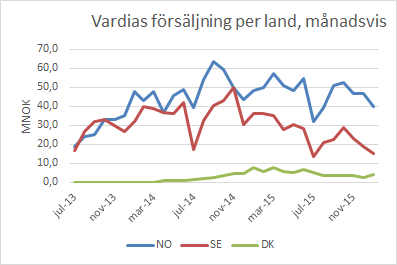

Efter höstens extrastämma och MBO har Vardia inte längre någon egen försäljningsverksamhet, utom i Danmark, utan all försäljning ligger på ett norskt och på ett svenskt säljbolag. Sedan MBO:n inträffade har försäljningen i Norge minskat enligt plan, men det verkar som att försäljningen i Sverige har minskat mer än enligt plan.

Av figuren kan man notera att Norge går ganska bra; högst sannolikt enligt plan med en kontrollerad försäljningsminskning.

Man ska inte dra för stora växlar av enskilda månaders försäljning, men nyförsäljningen i Sverige ser väldigt svag ut vilket kan få en att undra vad det beror på. I försäljningsrapporten för januari, som publicerades den 10 februari, nämnde vd Espen Husstad att Sverige hade varit ”somewhat short staffed”.

På Placeras forum skrev en person som verkade insatt (”Korhonen”) att Vardias säljorganisation i Sverige har drabbats av att flera nyckelpersoner har slutat den sista tiden.

Försäljningen i Sverige har alltså dalat som en sten i fritt fall. Nyckelpersonal har lämnat bolaget i sådan omfattning att VD adresserar problemet i en försäljningsrapport. Att skylla på snävare riskurval ser jag som att tänja på sanningen. I Sverige har man skruvat ner privatförsäljningen kraftigt till fördel för en satsning på företagsaffär via mäklarkanalen vilket tydligen inte har gått bra alls pga varumärkesproblematiken i mäklarbranschen.

Vi har alltså ett varumärke som varken tilltalar arbetsmarknad eller mäklarmarknad. Jag ligger halvlång, 2-3 år, men hoppas på en försäljning av stocken inom 6 månader. Det här skeppet går inte att rädda för egen motor.

Att använda en anonym person på ett forum som källa är vanskligt, men om uppgifterna bekräftas av en oberoende källa blir det desto mer intressant information. Jag tog saken i egna händer och letade runt på Linkedin bland Vardias anställda och mycket riktigt har ett flertal nyckelpersoner slutat under slutet av 2015. Det kan inte vara en slump att flera personer har slutat samtidigt, utan troligen har ett flertal personer ledsnat på att jobba i försäljningsbolaget. Rimligen har deras intressen i Vardia varit större än deras intressen i försäljningsbolaget. Enligt uppgift från Vardias tidigare IR var det den svenska ledningsgruppen på ca 7 personer som fick köpa aktier i försäljningsbolaget, men de personer som har slutat nu ingick inte i högsta ledningen utan på nivåerna under.

Bland annat har ”chef partnersamarbeten”, ”chef företag” och ”product manager commercial lines” slutat, ungefär samtidigt. Detta är info som vem som helst kan hitta via lite klickande på LinkedIn. Man kan troligen dra slutsatsen att det finns fler personer som har lämnat säljbolaget av samma skäl som de som jag lyckades klicka fram, vilket leder till minskad försäljning eftersom säljbolaget är ”somewhat short staffed”, som vd uttryckte det.

Detta är naturligtvis inte bra för Vardia i Sverige på sikt. Det gör framtiden i Sverige betydligt mörkare än tidigare. Vardia har troligen blivit lovade en viss minsta försäljningsnivå av försäljningsbolaget som de nu kan få problem att upprätthålla. Det är också troligt att ersättningen till försäljningsbolaget blir lägre om miniminivåerna inte uppfylls vilket i sådana fall reducerar skadan för Vardia.

Hur som helst skapar detta problem för Vardia i Sverige och det leder till att man kan ifrågasätta om det finns någon bärkraft för den svenska verksamheten på lång sikt. ”Det här skeppet går inte att rädda för egen motor”, som Korhonen skrev på Placeras forum.

Om man ska vända på steken så är Vardia redan värderat som om bolaget ska haverera och likvideras. Marknaden tar inte höjd för något framtida intjäningsförmåga, utan värderar bolaget efter dess slaktvärde. Jag skulle inte påstå att läget är så illa ställt i Vardia, även om man kanske borde fundera på att likvidera den svenska verksamheten eller lösa försäljningen i Sverige framöver på något annat sätt än via det svenska säljbolaget, som inte verkar fungera som avsett.

Vardia blir också mer beroende av Norge som en följd av detta. Den norska kundstocken är idag för liten för att kunna stå på egna ben, men kanske kan en försäljning av Sverige innebära tillskott av likvida medel som man kan bygga kundstock för framöver genom ökad försäljning eller förvärv av mindre bolag.

Slutsatser

Skadeprocenten och förnyelsegraden är a och o. Det är där värdet i bolaget ligger och det förändras inte av problem i Sverige.

Det enda man kan vara helt säker på är att man inte vet exakt hur det här kommer att sluta. Vad Vardias helt nya ledning med Espen och Terje i spetsen har planerat är det ingen som vet förutom de själva. Den 29 februari kommer Q4-rapporten (symboliskt tidigarelagd, den skulle egentligen ha släppts i mars). Ni som minns den förra Q4-rapporten (den senarelagda som var starten på alla problemen och nyemissionerna) och som fortfarande äger aktier i Vardia (det gör jag) är nog luttrade vid det här laget och inser att det åtminstone inte kan bli sämre. Kanske kan Vardias nya ledning till och med överraska positivt?

Tack för ett bra grävjobb. Mitt huvudscenario är att jag håller på på Fishers treårsregel och är ganska passiv i år för att låta ”nya” Vardia få sin form.

Jag gör inte heller något förhastat. Hade bolaget varit övervärderat hade det varit en annan sak men nu är det bara att sitta lugnt och se vart den här båten tar vägen.

För övrigt är det som vanligt intressant att notera intresset för bolaget. Det kommer en kommentar från en trogen kommentator och senast på börspuben tog jag upp bolaget och möttes inte direkt av entusiasm ;-) Intresset är med andra ord noll. Det är med all rätt om det pågår kräftgång ända in i döden men när resultaten börjar visa sig på allvar, vilket jag tror vi får se kanske redan i Q4, kan det bli andra tongångar.

Jag tror nog att det låga intresset delvis kan skyllas på Martin som snabbt dolde det under inlägget om Skånemöllan.

Det kan vara ytterligare ett skäl. Jag missade att vi hade ett tidsinställt inlägg som jag borde ha flyttat på en dag :-)

Själv ökar jag duktigt och hoppas att jag inte hoppar I galen tuna, :-) Sverige bör ju arbetas fram en lösning för ganska snart antingen att man nyanställer säljstyrka med management eller att man byter säljbolag helt och hållet då dom inte lever upp till överenskommelsen eller att man öppnar upp I egen regi av samma orsak. HAr svårigheter att förstå raset då en p/gwp på 0,35 när normal försäljningsvärdering ligger på 1 och förvärvsmarknaden betingar premium för närvarande så 1,2 vore rimligare I ett bolag som sannolikt bör kunna deploya vinster för ränteinkomster kommande år later galet billigt. Avanza nettosålde stora mängder igår men även DDB sålde ett antal vet du Kenny vem som handlar genom DDB I bolaget? Mvh

Vad man kan veta säkert är att Vardias ledning inte bara står och rycker på axlarna, utan man försöker naturligtvis lösa problemen. Sedan hur det går lär visa sig!

Vem som handlar och varför är något som jag aldrig tittar på och när frågor kommer ska jag påminna mig själv att aktivt inte fundera över det. Insiderhandel kan det finnas visst värde i men annars finns det alltid en köpare och en säljare som gör olika bedömningar av läget. Varje gång större poster säljs kommer det spekulationer om att någon vet något som andra inte vet, men så behöver det inte alls vara. Se bara på den allmänna nedgången som råder; det handlar nog mest om folk som vill ”rädda det som räddas kan” när det i själva verket är nu man ska köpa.

Mvh

Ja du brukar ju orka vaska fram lite kuriosa som ibland ligger nästan utanför spannet, det jag var nyfiken på var givetvis om insiders eller, vad det Qviberg som hade köpt en ordentlig post? Kan tänkas handla genom så liksom du var det mest ddb dumpen på låga nivåer som gjorde mig nyfiken….

Mvh.

Jag personligen – precis som ”Korhonen” på Placera – verkar ha en relativt god insyn i Vardia sverige via närstående vänner och/eller bekanta som arbetar alternativt har jobbat för bolaget och sedan MBO:n så har känslan hos dessa personer varit just det att Vardia sverige är ”ett sjunkande skepp”.

Förutom att dessa nyckelpersoner har valt att gå vidare så har dessutom flertalet av duktiga och erfarna säljare som varit med sedan starten, som varit med på nyemissioner och ligger ganska tungt inne i aktien, har valt att också gå vidare pga dels kraftigt försämrade försäljningsmöjligheter (till följd av mycket snävare risksegmentering), försämrade provisionmodeller m.m. Som en av de tidigare anställda uttryckte sig när jag träffade honom ute i dimman en fredagkväll: ”kvar finns i princip bara ’slasken’ av säljare samt några få obetydliga mellanchefer med hybris, resten har gått vidare eller sitter idag i säljbolaget. Har Vardia en ljus framtid?” sedan skrattade han bara och tackade för sig.

Nu står förvisso inte ett bolag och faller på att duktiga säljare eller att ett fåtal nyckelpersoner valt att gå vidare men det skapar ändå en form av ringar på vattnet som ganska snabbt sprider sig inom organisationen och det är lätt att man börjar höra saker som ”nä nu är det nog dags att göra någonting annat” på kontoret.

Själv ligger jag ej lång utan svingar runt när tillfälle ges.

Jag tappade intresset lite i och med den ursprungliga fadäsen. Jag tycker reaktionen till viss del var överdriven men jag vill ha förtroende för de bolag jag äger aktier i. Subjektivt såklart men jag kände inte det längre.

Sen med bolag har jag som princip att lite som gamla flammor, det finns lite för många ”in the sea” för att hålla på med en strulig sådan. Samma med aktier, det finns så många bolag där ute.

Det sista är inte direkt logiskt skulle jag vilja säga men är en princip som jag är ”bekväm” med. Om det nu var mig du syftade på :-)

Hume,

Även jag har väldigt god insyn i bolaget och har haft det sen man startade i Sverige. Vågar påstå att jag har ännu bättre insyn än dig. Man får nog ta sådant man får höra ”ute i dimman en fredagkväll” med en nypa salt. Det är inte heller svårt att ana en gnutta bitterhet i uttalandet från den före detta anställda som du stötte på. Att de totala försäljningsresultaten i säljbolaget minskar när man genomgått ett omfattande kostnadsbesparingsprogram är förstås inte konstigt på något sätt. Försäljningen i december och januari månad dessutom, som är erkänt dåliga ”försäkringsmånader” (sett till hur vanligt det är att kunderna har sina förnyelsedatum under den perioden). Sen att försäljningen i Sverige var mindre än vad marknaden hade väntat sig, må så vara. Det viktigaste är nu att man lyckas med sin strategi i att skapa ett attraktivt och lönsamt bestånd.

Det scenario du beskriver om ett sjunkande skepp som tappat ”nyckelpersoner” är inte en bild jag delar av säljbolaget i Sverige. Vet du de facto att samtliga av dessa nyckelpersoner valt att avsluta sin anställning på eget initiativ? Eller kan någon eller några av dessa rent utav ha blivit ersatta till förmån för ny kompetens, då bolaget nyligen bytt inriktning. Säljbolaget i Sverige sköter så vitt jag vet sin egen UW, vilket så klart kräver en viss typ av kompetens och erfarenhet i jakten på att göra försäkringsbeståndet lönsamt. Att en handfull säljare valt att gå vidare i sina karriärer för att – som i det här fallet – en ny callcenterverksamhet slagit upp portarna på orten, är förstås inget konstigt. Kan inte heller tänka mig att dessa säljare är oersättbara. Inte ens på väldigt kort sikt.

Jag ligger inne på 2-3 års sikt. Förhoppningsvis ger Q4- och Q1-rapporterna de svar vi vill ha. Dessutom bör man kunna visa på bättre försäljningssiffror på den svenska marknaden under våren.

@Björn:

Mycket möjligt att denne fd anställde var bitter med tanken på att han har förlorat en betydlig summa på aktieraset sedan IPO:n samt möjligheterna till att tjäna de summorna han tidigare gjort försvunnit under senaste året. Eller så hade han bara en dålig kväll ute på krogen utan napp ;)

Det är även mycket möjligt att vissa av nyckelpersonerna blivit ersatta av bättre lämpade personer med mer kompetens inom UW men jag tror att så ej är fallet i flertalet av fallen. Vissa av dem driver t.ex andra verksamheter nu.

Sedan är säljare är givetvis inte oersättliga men om jag ska tala för egen del – från erfarenhet av tidigare försäljningchef – så hade jag hellre valt att behålla en duktig säljare som konstant levererar än att anställa två eller rentav tre spekulativa säljare för att täcka igen ”hålet” som den redan duktiga säljaren kommer att lämna. Det är helt enkelt mer kostnadseffektivt att behålla en duktig säljare än att ta i ett par nya som ska utbildas och coachas för att de ska utvecklas och börja leverera.

Hur som helst så är det fortfarande ett spännande case och jag följer bolaget fortsättningsvis, även om jag valt att följa det ur ett mer tekniskt perspektiv. Dels för att transparensen är i princip obefintlig nu iom MBO:n och för att jag tror på ett uppköp innan 2017.

Att MBO:n inte sköttes helt transparent mot de anställda vet jag eftersom det fanns Vardia-anställda med bland de som anmälde sig till oss med fullmakter.

Gällande säljkåren blir jag väldigt orolig om man har tappat för många seniora säljare och/eller team leaders. Jag vet inte hur det fungerar i Sverige men på utlokaliserade call centers (svenska ungdomar åker till Spanien, Malta eller liknande för att jobba som säljare/support mot den svenska marknaden) räknar man med en hög personalomsättning bland nya säljare. Om man tappar en duktig säljare får man som Hume skrev anställa flera spekulativa säljare och det är viktigt att de spekulativa säljarna kommer in i ett team där de kan få lära sig av mer erfarna säljare.

Telefonförsäljare är bland de flyktigaste personalgrupperna vi har i Sverige och under de kommande kvartalen får vi se hur det går. Antingen har de personal nog för att täcka upp för förlusten och kan under de kommande månaderna täppa igen hålet eller också kan det blir riktigt tråkigt.

Tack för era intressanta kommentarer. Vad man kan notera är att caset inte hänger på Sverige, utan den stora verksamheten som blir ännu viktigare nu finns i Norge. Där verkar saker och ting gå bättre baserat på tillgängliga försäljningssiffror. Att det finns problem av mer eller mindre stor karaktär i Sverige verkar ni överens om

—

Nothing but return,

Det var inte dig jag syftade på utan det andra gänget ;-) Din bild speglar nog marknadens bild, men glöm inte bort att ledningen är utbytt vilket åtminstone borde leda till att man ska göra en ny bedömning av trovärdigheten. Men visst finns det många bolag där ute. Problemet för min egen del är att väldigt få bolag har en så pass god uppsida och begränsad nedsida som Vardia, även om det finns liknande case som möjligen är ännu bättre.