En viktig faktor för att Vardia ska kunna nå framgångar är att ha en hög förnyelsegrad. Det kostar mycket pengar att dra in nya kunder men om kunderna är nöjda och stannar i många år är det ”gratis intäkter” under flera år framöver vilket skapar förutsägbarhet och kostnadseffektivitet.

Vardia brukar rapportera att målet för förnyelsegraden är över 85 % och att de uppfyller målet. Hur räknar de då egentligen?

Den siffran som Vardia rapporterar mäts på följande vis: antal gällande försäkringar efter förnyelsen dividerat med antal gällande försäkringar innan förnyelsen. Om en kund av något skäl avslutar sin försäkring under försäkringsperioden (vilket i Sverige bara är möjligt om försäkringsbehovet upphör, eftersom man är bunden 12 månader) faller dessa alltså ut ur mätningen. Vardias förnyelsegrad är alltså antal förnyade försäkringar som andel av maximalt antal försäkringar som skulle kunna förnyas.

Som investerare tycker jag att det intressantaste måttet är att se hur stor andel av GWP i förhållande till förra årets GWP ser ut. Det här är något som är ganska komplicerat att räkna ut men nedan presenteras några olika försök.

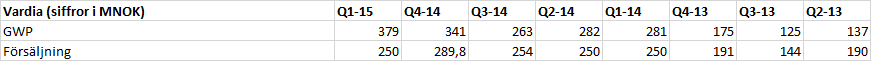

Vardia redovisar GWP i kvartals- och årsrapporter och försäljning månadsvis. Nedan visas en sammanställning över de åtta senaste kvartalens data.

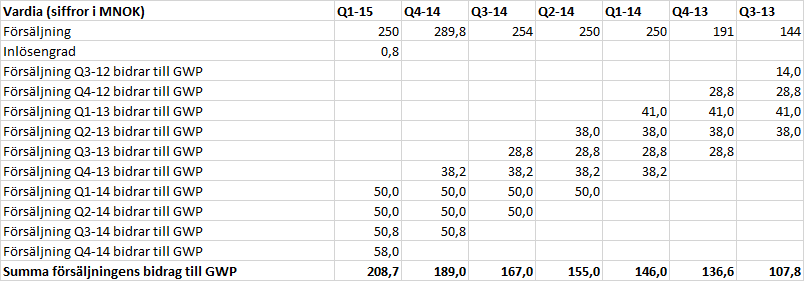

Det är svårt att koppla redovisade försäljningssiffror till GWP. All försäljning blir inte till GWP, vilket har diskuterats i detta inlägg. Alla försäkringar blir inte inlösta av olika orsaker, eller så ångrar sig kunden. En rimlig inlösengrad borde vara åtminstone över 80 %. Dessutom finns en tidsfördröjning från försäljning till GWP, som i Sverige är i snitt tre månader. I Norge och Danmark är tiden kortare eftersom man kan säga upp en försäkring med 30 dagars varsel, så snittet borde hamna omkring en månad.

Försäljningssiffrorna som redovisas är årspremier, vilka i redovisningen av GWP periodiseras över 12 månader. Det ger en eftersläpningseffekt som illustreras nedan av när försäljningen slår igenom som GWP. Nedan har jag antagit att förra kvartalets försäljning börjar periodiseras över 12 månader med start nästa kvartal.

Ett förenklat alternativ till detta angreppssätt är att anta att försäljningen helt enkelt slår igenom som GWP gånger inlösengrad med en tidsfördröjning. Om man betraktar siffror över de senaste tolv månadernas GWP borde denna tidsfördröjning vara större än 6, men mindre än 9 månader (ett halvårs eftersläpning i genomsnitt plus den tid det tar för försäljningen att bli GWP vilket är någonstans 1-3 månader i snitt för hela Vardias kundmix av Sverige, Norge och Danmark).

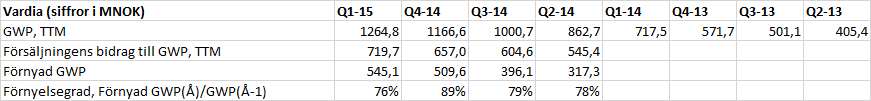

Förnyelsegraden vid dessa angreppssätt är att dividera den andel av GWP som inte kommer från nyförsäljning vid en given tidpunkt med all GWP ett år tidigare. Alltså ”Förnyad GWP (detta år)/GWP (förra året)”.

Med det första sättet att räkna (det krångligare sättet med matrisen där man räknar ut över tid hur försäljningen bidrar till periodiserad GWP) blir förnyelsegraden vid 80 % inlösengrad mellan 76% och 89 % de senaste fyra kvartalen:

Q1-15 ser något sämre ut än tidigare kvartal, men skillnaden är inte monumental.

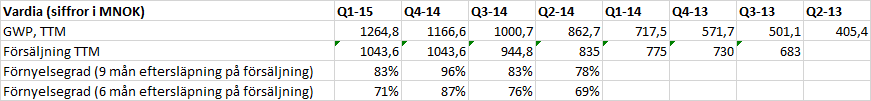

Med det andra, förenklade sättet, att räkna (med 6-9 månaders eftersläpning) blir förnyelsegraden att förnyelsegraden har legat mellan 71 % och 96 % de senaste fyra kvartalen:

Det verkliga resultatet ligger troligtvis närmare nio månaders eftersläpning än sex månaders eftersläpning. Så förnyelsegraden har varit omkring eller över 80 % med detta sätt att mäta. Med detta sätt att räkna är förnyelsegraden Q1-15 bättre än Q2-14 men sämre än Q4-14 och ungefär lika som Q3-14.

Slutsatser

Det finns olika sätt att mäta förnyelsegrad på. Det sätt som Vardia själva mäter på är inte samma sätt som jag tycker vore praktiskt för en aktieägare. Med Vardias definition är förnyelsegraden säkert över 85 %. Med min definition (förnyad GWP/GWP året innan) hamnar man omkring 75-85 % med vissa variationer.

En inlösengrad (andel försäljning som konverteras till GWP) på 80 % har antagits. Om den ökar till 85 %, vilket den kanske är i verkligheten, sjunker förnyelsegraden något.

Mot bakgrund av detta framstår ledningens tidigare prognoser om en GWP på 3 miljarder NOK 2016 som tveksamma eftersom nyförsäljningen hade blivit tvungen att accelerera till närmast otänkbara nivåer för att tre miljarder skulle ha uppnåtts. Som det har framgått av mina inlägg har jag dock aldrig antagit att tre miljarder skulle uppnås men kanske skulle man ha iakttagit försiktighet på grund av högt ställda prognoser.

Framöver kommer teckningsrätterna i Vardia att börja handlas på marknaden. Det ska bli oerhört intressant att se hur de prissätts. Att få teckna aktier för 1 NOK/aktie är riktigt billigt (ungefär 1/3 av GWP) så om man får tag i teckningsrätter för i princip noll eller lyckas teckna aktier utan teckningsrätter är det ett attraktivt erbjudande som jag ser det. Marknaden är – med viss rätt – väldigt pessimistisk mot Vardia men till nuvarande värdering ska det till mycket för att det ska bli en dålig investering vid 1/3 av GWP.

Frågan är vad man skall göra med sin post, om man suttit still i båten hela vägen. Vad skall man ha för strategi för att ta sig fram? Svårt för en oerfaren i dessa situationer.

Glömde framföra min fråga tidigare. Tänkte på det där med provisionskostnader. Om kostnaden löpte i samband med premien innan ändringen, innebär det då att i Q1 2015 är det stora kostnader för försäkringar förra året, SAMT att vi tar kostnaden för försäkringar up front från försäljning de två senaste kvartalen? Vilket leder till följdfrågan, när redovisningsprincipen tillämpats i ett år kommer vi se en sjunkande cost ratio pga. att vi inte har några utgifter från föregående år som periodiserats fram?

S,

Ja, det är frågan. Klart är att om man får teckningsrätter nu från sitt tidigare innehav så är rabatten stor och man ska teckna om man inte vill ut ur aktien helt. Själv tänker jag försöka få tag i aktier nu i nyemissionen. Vi får se hur det går med det!

—

Carl,

Ja, Q1 får nu ytterligare lite kostnader från Q3-Q4 2014 som skulle komma senare men även från Q1 2015 som skulle ha periodiserats framåt. Sjunkande cost ratio kommer vi att se framöver kvartal för kvartal givet att intäkterna stiger, eftersom kostnaderna inte kommer att stiga, utan snarare sjunka nu när man bromsar lite på takten.

Själv sålde jag alla mina aktier i fredags för att kunna teckna max teckningsrätter. Har en känsla av att detta kommer att bli jackpott på 1-2 års sikt.

Läste från prospektet följande:

”please note; however, that no fractional New

Shares will be issued in the Offering). Consequently,

existing shareholders must subscribe for all issued

Subscription Rights as well as oversubscribe by

approximately 36.3636% (i.e. subscribe for the amount of

Subscription Rights times approximately 1,3636) in order

to avoid dilution in the Offering.”

Finns det någon med kunskap hur det rent praktiskt går till ifall man vill överteckna för att undvika utspädning? Måste man köpa mer teckningsrätter då?

Hasse,

Visst, 1 NOK/aktie är billigt och det är mycket som ska gå fel för att det ska bli en dålig investering.

—

TR,

En teckningsrätt är just en rätt att teckna – inte ett obligatorium. I detta fallet ger varje rätt dessutom rätten att teckna 1+0,36 aktier. Man får ange till sin mäklare hur många aktier man vill teckna sig för och om man inte vill bli utspädd så får man ange 1,36*antalet teckningsrätter som man har. Detta antal är man garanterad till. De som inte tecknar för sina teckningsrätter får se sina teckningsrätter bli värdelösa. Näst på tur står då de som vill teckna utan teckningsrätter. Med en TR är man garanterad 1,36 aktier men man kan teckna fler om man vill, men man är bara garanterad 1,36. Slutligen kommer garanterna och tar sista kakan om inte emissionen blir fulltecknad av teckningsrätter och övriga.

Så nej, dina teckningsrätter som du får från befintligt innehav räcker för att inte bli utspädd om du tecknar 1,36*antalet teckningsrätter.

TR, du måste teckna dig för 36% mer aktier än vad du har teckningsrätter till för att undvika utspädning. Lite mer att tänka på än normalt vid denna emission ?

Jag har avanza och äger en post. Dyker nyemissionen upp via fliken erbjudanden eller måste jag göra något annat för att få tilldelning?

Polle,

Jag vet inte säkert – hör med Avanza för rätt svar – men jag skulle gissa att den antingen hamnar där och att Avanza dessutom skickar ett meddelande när det är möjligt att teckna till alla teckningsrättsägare och kanske även aktieägare.

Polle, jag har också Avanza. Förra året genomförde finska Outokumpu en nyemission. Jag hade aktier i Outokumpu på mitt konto och fick teckningsrätter. I samband med detta dök det upp ett erbjudande om teckning av aktier i Outokumpu med stöd av teckningsrätter på https://www.avanza.se/mina-sidor/erbjudanden/mina-erbjudanden.html som jag kunde ta ställning till. Jag tar för givet att det funkar på samma sätt med norska bolag.

Tänk på att du måste göra något (sälj rätterna eller teckna aktier), annars förlorar du pengar.

Tack för svaren!

Nyförsäljningen i april var 85M så verkar rulla på enligt plan (framförallt med tanke på att det var påsk). Lite lågt i Sverige, men desto bättre i Norge.

När kommer teckningsrätterna tror ni? Imorgon är väl sista bankdagen denna vecka?

Hasse,

Jo, försäljningen rullar på. Lite lägre i Sverige, troligen som följd av att man har lagt ner ett kontor här och bromsar en del.

—

Daniel,

Enligt nyheten kommer de i morgon.

Nordnet og Netfonds kunder i Norge har fått tegningsrettene på konto i dag. (Men ikke tilgjengelige for salg enda)

Då var kvartalsrapporten släppt i sin helhet (inga större överaskningar) och handeln med teckningsrätterna igång. Ser ut att ge en möjlighet att komma in billigt i aktien. Skulle gissa att aktiekursen kommer ligga strax över 2 kr ett par veckor efter att nyemissionen är avslutad.

Blir det inte nyemissiom snart igen?

Förlusten ökade till 55 miljoner och kombinera det med det struliga kvartalet som kommer redovisas nästa kvartalsrapport.

patrik,

Efter nyemissionen klarar man förluster på ytterligare ca 50 MNOK innan det behövs ännu mer pengar så marginalen är inte gigantisk, om man säger så. Ett lån på 75 MNOK är aviserat men det är inte spikat än. Någon ska vilja låna ut också.

Ja exakt kenny, och jag tror nästa kvartal blir värre då pga all turbulens och att folk tvekar att teckna försäkringar. Så då är ju nyemission given inom 6 månader

Jag undrar om inte Avanza är ute och cyklar nu gällande teckningsrätterna i Vardia. Jag har varit med om att dom strulat rejält tidigare vid en tidigare emission i Norge, NTS ASA där dom gav 1/10 så många teckningsrätter som man var berättigad till så jag litar inte en sekund på att Avanza har 100% koll på läget.

Engligt mig står det klart att tydligt i Vardias pressmeddelande att en teckningsrätt ger företrädesrätt att teckna ytterliggare 0,3636 aktier. Så det är alltså antalet teckningsrätt man innehar 25 Maj som Avanza satt som deadline ska ligga till grund för många ytterliggare aktier man har rätt att teckna.

Jag såg ditt svar från Avanza Dan på twitter ”@Aktiefokus Antingen köper du fler TR som du tecknar för, eller så tecknar du ytterligare utan företräde. Hittas under övriga erbjudanden”

Jag uppfattar det som att han skriver att man kan teckna dom teckningsrätterna man nu har på kontot eller som man köper, annars kan man teckna ”ytterliggare utan företräde”. Dvs gå in under erbjudanden och där teckna aktier under övriga erbjudanen.

Där står det återigen ”Vardia Insurance Group ASA – Teckning utan företräde”. Jag uppfattar det som att vem som helst kan gå in och teckna där och dom inte har något system för att se till teckningsrättsinnehavares företrädesrätt som sig bör. Avanza Dan nämner inte heller något om 0,3636 eller företrädesrätt.

Jag har mailat Avanza för att bringa klarhet men det tar lång tid att få svar men tills vi fått det tror jag det är viktigt att vi ligger på dom så många som möjlighet så vi reder ut det snabbt så att dom hinner lösa det i tid. Jag har hänvisat till Vardias pressmeddelanden och tror Avanza kan lösa det ifall dom kontaktar sina Norska kollegor.

patrik,

Affärsmodellen bygger på att kostnaderna successivt minskar när mer och mer intäkter kommer från förnyelser. Det i kombination med att Q1 är belastat av kostnader från Q3-Q4 och Q1 på grund av ändring av redovisningsprincip borde göra att Q2 blir rejält mycket bättre än Q1, men vi får väl se. Försäljningen tuffar på ungefär som vanligt, så att folk tvekar finns det inget som tyder på.

—

Henrik,

Jag vet inte om Avanza har rätt eller fel men så som jag uppfattar det så är det inte otänkbart att Avanza har rätt. Det är en TR per ny aktie som gäller och därefter kommer man att ha företrädesrätt för ytterligare 0,36 aktier och det enda sättet att teckna dessa 0,36 aktier på borde vara att teckna ”utan företrädesrätt”, men i själva verket har man företrädesrätt.

Återkom gärna med svar från Avanza! Det är hur som helst ett rörigt läge som har uppstått och risken för att fel begås är hög.

Hej Kenny,

Om jag efter nyemissionen har tex. 2000 teckningsrätter – ska jag då teckna ytterligare 436 aktier (2000*0,3636) under Avanzas övriga erbjudande (Teckning utan företräde) för att inte bli utspädd?

Jag är lite ny runt detta med nyemissioner och utspädning.

Tack på förhand för hjälpen.

Mvh

JB

Henrik,

Se Avanzas Vardia-forum för lite mer klarhet. De verkar ha koll på läget nu i alla fall.

—

JB,

Ja det stämmer. 1,36*antalet teckningsrätter som du har fått ska du teckna för att inte bli utspädd. Jag brukar heller inte vara inne i nyemissioner särskilt ofta men det här med dubbla samtidiga nyemissioner hör inte direkt till vanligheterna, om man säger så. Det är en Vardia-specialare.

På Avanza går du in och tecknar fullt (1 aktie per TR) och därefter finns Vardia med under ”övriga erbjudanden” där du tecknar ytterligare 0,3636 aktier per TR som du har, så ska du få företräde för även dessa. Om du inte tänker teckna så ska du sälja teckningsrätterna, för annars förfaller de och blir värdelösa.

Tack för hjälpen Kenny!

Hmmm… Det är ju inte utan risk precis, men på nuvarande nivåer är ju potentialen minst sagt kittlande på lite sikt. Vi antar följande:

– Vardia överlever nuvarande storm (nyemissioner och lån ordnas, vilket räcker). Detta känns sannolikt i dagsläget.

– På några års sikt kommer man ner i combined ratio på ~90% eller kanske ännu lite bättre. Detta är mer osäkert, men inte heller orimligt med tanke på växande försäljning och sjunkande kostnader som Kenny så fint har redovisat över tid. Når man då 3-4 miljarder (säkert senare än planen på under 2016, men det ingår ju i ”några års sikt”) och kan få lite avkastning på en växande float så är vi lite förenklat på ca 1 NOK/aktie i vinst. Med P/E 10 landar vi således på 10 kr/aktie i värdering. När man väl går med vinst och växer långsammare kommer man rimligen vara grovt överkapitaliserade från dagens emissioner vilket då kan användas till något trevligt för de svårt prövade aktieägarna. Onekligen en kittlande potential.

Önsketänkande? Tja, jovisst är det så. Men är det osannolikt att det blir så bra? Den som det visste, men faktum är att jag tycker att en hel del vad vi sett tyder på, även om risken som sagt inte ska förringas.

Vad tror ni?

Kan bara håll med Jonas, uppsidan är klart lockande. Aktiekursen är just nu nedpressad till max pga av den stora nyemissionen. Går den bara igenom (vilket den bör göra), kan aktien sakta börja stiga i takt med att resultatet förbättras. Min största fundering är hur mycket man kommer att tvingas bromsa för att lyckas vända företaget till att visa vinst i slutet av året. 3-4 miljarder kan bli svårt att nå i närtid, men 2.5miljarder inom ett par år borde vara möjligt. Med P/E på 10 skulle vi i så fall landa på en kurs runt 7kr vilket inte vore så illa. Känns som ett inte helt omöjligt senario. Svårt att hitta så många andra intressantare case just nu..

Jonas och Hasse,

Det här med att risken skulle vara så hög är något jag inte begriper fortfarande. För 1 NOK/aktie finns det i princip ingen nedsida om det inte dyker upp bedrägeri. Även om det tillkommer en extra nyemission, vilket det finns en hyfsad risk för, är värderingen fortfarande så låg att den tar höjd för det och mycket mycket mer därtill.

Nu bromsar man, så några 3-4 miljarder inom kort är knappast att räkna med men under nästa år når man säkerligen 2 miljarder och visar vinst och som jag har skrivit många gånger i diverse inlägg är åtminstone 1 x GWP en rimlig värdering så länge skadeprocenten är rimlig vilket den är, så bara där finns en uppsida om allt går hyfsat bra för Vardia. Om det istället går hyfsat dåligt finns ett skydd på nedsidan i den låga värderingen. Börskursen kan röra sig nedåt för det (marknaden kan alltid ogilla ett bolag lite till) men pris och värde är som bekant inte samma sak.

Bromsen visade sig lite i försäljningssiffrorna under april i Sverige. Vad jag har förstått har minst 50 personer (mer än en tredjedel) slutat i Sverige efter Q1:s slut. Tillväxten kommer att avta vilket jag tycker är bra då man alltid kan gasa mer om man blir lönsamma framöver.

Kenny, har du någon uppfattning om hur många anställda man har per land efter Q1?

Kenny

Mja, risken som finns är nog inte av karaktären known unknowns som du nämner utan snarare unknown unknowns. Risken för det är omöjlig att säga men i vardias utsatta läge är det nästan så att det är 1 eller 0. Kanske ytterligare någon fadäs uppdagar sig så att tillståndet ryker, eller att affärsmodellen skalar sämre än beräknat eller något annat. Sannolikt? Inte speciellt, men i nuvarande läge kan avvikelser vara fatala för bolaget. Nuvarande situation är ett exempel på en unknown unknown som kändes fullständigt osannolik (och okänd) för bara några månader sedan.

Angående försäljningen så så tror jag som jag skriver – man kommer definitivt inte nå tidigare förhoppningar om 3 mdr gwp 2016, speciellt inte nu när man måste bromsa. Men ”inom några år” begränsas ju inte av max 2. :) Om man som du skriver når 2 eller 2,5 mdr nästa år så behöver man ju inte växa så mycket för att komma upp i 3-4 inom några år, tex. till 2018 för att hugga till med något. Fungerar modellen så kan man ju börja gasa väl man når vinst. Låt oss som du säger att vardia når endast 2 mdr nästa år vilket känns försiktigt även om man bromsar. Då känns uppåt 3 mdr inte orimligt 2017 om man kan börja gasa lite igen om ett år och mitt grova antagande kan då vara rimligt. I så fall är bolaget stabilt men ändå växande varför p/e 10 är försiktigt antaget men det visar på potentialen.

Tack för extranumret av Värdepappret förresten! Har gått i samma tankar men tvekat hittills då jag har så stor exponering redan, men kanske tänker jag om…

Tydligen ska man lägga ut mer av försäljningen externt då det av någon anledning kan periodiseras liknande tidigare. Vardia har ju aktivt valt bort detta hittills, så det är lite surt att man måste. Själva övergången kan ske genom att sparka/ej nyanställa och flytta över till externa mäklare. Men man kan ju också tänka sig att det går att fixa med något slugt upplägg där existerande säljpersonal flyttas över till ett nystartat men helägt bolag. Om det vore möjligt skulle man mycket snabbt få bukt med nuvarande problem och det skulle även förklara ledningens lättsinne för fortsatt mycket höga försäljningstakt. För det är nämligen något som förbryllar mig; Här ”förbrukar” man eget kapital i en takt som hotar bolagets existens inom några månader även efter nyemissionerna men ledningen verkar mycket belåtna med situationen och nämner bara marginella inbromsningar och kostnadsreduktioner som mest slår igenom nästa år. Självklart är de väl medvetna om detta så antingen räknar de med att man på håret klarar sig med viss inbromsning, nyemission och lån eller så har de en plan som de inte kommunicerar än. Det kan innebära ytterligare kapitalanskaffning, massiva personalnedskärningar eller något strukturellt. Det strukturella är det mest intressanta eftersom det troligen skulle innebära att man inte behöver bromsa så dramatiskt. En försäljning av t.ex. Vardia Sverige skulle troligen lösa situationen men vore troligen enormt värdeförstörande för ägarna så det är inte så sannolikt. Något liknande tanken om ett separat säljbolag eller annat vore klart trevligast.

Tankar?

Jonas,

Ja, en större ny fadäs vore förödande men frågan är vad det skulle vara. Några redovisningsprinciper kvar att ändra finns inte.

På lång sikt, säg 5-10 år är GWP uppe i fler miljarder än nu om man bara överlever 2015, visst är det troligen så.

Försäljning via förmedlade kanaler redovisas på annat sätt med periodisering, t.ex. är det vad som möjliggör Protectors kraftiga tillväxt.

Vad jag förstår från Vardias presentation av Q1 häromdagen så ska man i första hand lösa det här genom att minska personalen. Hur många är inte uttalat men jag tolkar det som 100-150 pers i företaget. Det är ganska drastiska minskningar, skulle jag säga. Bara i Sverige har 60 pers slutat sedan Q1 (säljpersonal) och motsvarande minskning ska till i Norge och Danmark. Det är inte en tvärnit men en rejäl inbromsning och redan i Q2 borde man se skillnaden. I Q3 borde förlusten vara rejält inbromsad. Först i andra hand kommer mer drastiska åtgärder som att knoppa av delar av bolaget, sälja ut delar eller vad det kan handla om. Men ledningen vill knappast ha ännu en nyemission, det tror jag inte de har råd med utan då kommer den allvarliga utspädningen.

Förhoppningsvis gör man inget som är enormt värdeförstörande men i sämsta fall kan man hamna i ett läge där ledningen hellre bromsar för mycket eller gör något värdeförstörande, än att dra på sig ännu en nyemission. Det är baksidan med stort insiderägande i ett sådant här läge.

Med en minskning av säljpersonalen i storleksordningen 100-150 pers borde det inte vara något problem att visa nästan noll resultat redan Q3. Hoppas dock inte att man bromsar in allt för kraftigt. Uppsidan i aktien ligger trots allt i bolagets tillväxt. Nyförsäljningen bör helst inte gå under 800M på årsbasis efter personalminskningen. Ser man till priset på teckningsrätterna är bolaget just nu grymt billigt. Aktiekursen är kraftigt nertryckt av den stora nyemissionen. Ledningen har ju drabbats av en kraftig förlust, så tror de alla är taggade att se till att vända skutan asap. Kan bli en fin uppsida på 1-3 års sikt.

Hej,

har en fråga som man kanske kan få svar på här hos er som har lite koll, har läst igenom allt på avanza samt all info från Varda men fattar inte riktigt.

Har blivit tilldelad ett antal teckningsrätter som finns under mina erbjudanden/övriga erbjudande hos Avanza. Där står även att man ska teckna minst 36% utöver det för att slippa utspädning. Grejen är den att priset är 1kr/teckningsrätt. Varför ska jag betala det priset när Vardia T (teckningsrätt) står i 0,27 NOK? Jag kan väl köpa på marknaden och få mycket lägre pris? Och vad händer med min tilldelning om jag köper på marknaden. Ska jag sälja dom eller inte göra något alls?

Tacksam för svar

/Förvirrad.

Själv blir jag lite orolig när jag ser insiderförsäljningen den senaste tiden och till vilka priser man sålt aktier och teckningsrätter. Frågar mig själv hur mycket ledningen tror på framtiden? Vad tror ni andra kring detta?

Hasse,

Ja, när allt folk väl har slutat minskar kostnaderna men vad jag förstår har i nuläget kanske 60-80 slutat, där någonstans. Så det kommer gå fort, men vinst i Q3 vete tusan. Det kommer bli på håret för att en förlust ska undvikas.

Det viktigaste är överlevnaden, sedan kan man gasa på när finanserna tillåter. Jag håller inte med om att uppsidan ligger i tillväxt. Som värderingen är nu är en stor uppsida även i ökad värdering då värderingen är rejält pressad. Om det här går vägen så är det helt klart ett intressant läge.

—

Andreas,

Köper du en teckningsrätt betalar du för rätten att teckna aktier för 1 NOK styck. Köper du en rätt för 0,27 NOK får du rätt att teckna 1,36 aktier för 1 NOK styck så totalt betalar du alltså 1,36+0,27 NOK=1,63 NOK vilket är 1,63/1,36 = 1,20 NOK per aktie.

Du måste gå in och teckna dina aktier senast den 25 maj, annars förfaller teckningsrätterna och blir värdelösa.

Se även http://aktieingenjoren.blogspot.se/2015/05/valdigt-viktigt-att-veta-om-vardias.html

—

Pelle,

Insiders har sålt av en del men ingen har sålt ut hela sitt innehav (än) och huvudspåret som jag tror på är att de säljer en del för att ha råd att teckna sina andelar i nyemissionen till så hög utsträckning som möjligt. Många har varit med och investerat från början i bolaget och säkert belånat sig vilket gör att en nyemission är en mardröm för dem. Insiders kommer att bli ganska utspädda men inte så farligt som det ser ut än så länge.

Efter fredag vet vi facit, vi får se om det säljs ännu mer i morgon. I morgon kommer det säkert meddelande om ytterligare försäljningar idag i alla fall.

Tack Kenny,

vad rekommenderar du att man gör med möjligheten att även utnyttja dom 36% tilldelade teckningsrätterna som ligger under övriga erbjudanden på Avanza? Är inte riktigt med på det här med att det isf inte skulle bli någon utspädning.

Detta förutsätter ju såklart att man tror att bolaget kommer att vända någon gång vilket jag har valt att göra :). Annars hade jag sålt alla TR och alla aktier och tagit förlusten.

Tycker precis som alla andra att det är katastrofalt skött av både bolag och mäklare, man borde ha fått mer tid på sig och mer och klarare information om vad som gäller. Eftersom det är många småsparare som kanske inte sitter på likvider så kunde man iaf väntat tills några dagar efter löning. Nu är det ingen chans att föra över till Avanza och teckna rätterna på samma dag.

Tack för bra info från er bloggare iaf!

Andreas,

Jag vill inte rekommendera något, men om du inte vill bli utspädd så ska du teckna ytterligare 36,36 % under övriga erbjudanden eftersom det kommer släppas 375 miljoner aktier men det finns bara 275 miljoner teckningsrätter.

De nytryckta aktierna för 1 NOK är dels billigare än nuvarande marknadsvärde och framförallt mycket billigare än vad börsvärdet var för t.ex. ett halvår sedan, men så är ju också problemen större nu än då.

Tycker dock att ledningen har sålt lite väl mycket teckningsrätter under de senaste dagarna. Sänder inte ut någon bra signal. Kan tänkas att de suttit belånade och tvingas sälja av en del pga av detta, men i vissa fall har de i stort sett inga aktier kvar nu (tänkter på deras CFO). Känns lite underligt att deras utförsäljning är den största anledningen till den senaste prispressen…De borde ha lite större tilltro till det företag de byggt upp. Samt hur motiverade är de att kavla upp ärmarna och se till att vända skutan…