Jag har följt det (bland privatsparare och bloggföljare) välkända försäkringsbolaget Vardia i ungefär ett år nu. Sedan många år har jag också på denna blogg tryckt på vikten av långsiktighet i investeringar. Jag verkar normalt med en tidshorisont på minst 3-5 år i mina investeringar. Orsaken till att jag har en långsiktighet i mina investeringar är att jag räknar med att det kan hända konstigheter på vägen och att det kan ta tid för aktier att nå sitt rätta värde.

I förra veckan sköts Vardias Q4-rapport upp och i måndags utannonserades nyemissionen som följd av att man inte längre kan periodisera kostnader i samma takt som intäkterna (över 12 månader). Ett hårt slag mot alla aktieägare, men framförallt mot de kortsiktiga aktieägarna där många sålde i panik. Omkring 500 aktieägare med depåer på Avanza sålde alla sina aktier i Vardia. Frågan är varför många av dessa ägde aktien från första början?

Vad är det då som har förändrats från en vecka till en annan som gör att vissa anser att Vardia är värd att sälja till ett pris som är 60 % lägre än för en vecka sedan? Har värdet verkligen minskat med 60 % på så kort tid?

Två saker kan man säga har förändrats: 1) det har uppstått en förtroendekris bland investerare och 2) värden kommer att förstöras permanent genom nyemissionen som medför utspädning.

Förtroendekris

På Twitter, kortsiktighetens högborg där ingen kan ha en horisont längre än 160 tecken, föll domen mot ledningen på ett ögonblick. Från att Vardia var ett billigt tillväxtbolag som snart skulle nå lönsamhet med en kompetent ledning vid rodret vändes domen snabbt till att Vardia är ett misskött bolag som absolut inte går att äga för att ledningen är bluffande bedragare som ljuger och mörkar information.

Medan dimman fortfarande låg tät över slagfältet föll skällsorden som spön i backen och den ena förståsigpåaren var mer säker än den andra.

Man brukar säga att förtroende tar lång tid att bygga upp, men en sekund att rasera. Så är det och några personer i toppen på Vardia har verkligen gjort bort sig men den relevanta frågan är om det verkligen välter omkull hela caset. Och är förtroendet förverkat för alltid på grund av ett snedsteg?

Vardia har gett en förklaring till det inträffade. I december fick man veta att revisorn BDO inte skulle godkänna principen om periodisering över 12 månader. Man skaffade sig därefter en second opinion från en annan revisor precis som man ska förvänta sig. Allt annat hade varit totalfel. Denna second opinion gav enligt uppgift Vardia medhåll för principen att kostnadsföra i samma takt som man intäktsför. Därefter följde troligen långa diskussioner som slutade med att norrmännen i toppen på Vardia trodde att BDO skulle godkänna principen, men BDO meddelade slutligen att man inte kunde godta upplägget längre (trots att BDO hade gjort det 2009-2013). Situationen är märklig eftersom frågan inte är enkel och ju mer man gräver i IFRS-reglerna kring kostnadsföring desto mer inser man att det är en tolkningsfråga.

För mig låter det som att det som har inträffat handlar mer om norsk arrogans och förhoppning än om mörkande av information. Till slut gjorde man det enda rätta och det enda tänkbara, nämligen att byta princip som revisorn sade med konsekvensen att man inte klarar kapitalkraven längre som följd.

Vad som hände därefter, dvs. oacceptabelt sen informationsgivning är inte heller något som inger förtroende. Ledningen har inte hanterat de utmaningar som det innebär att vara ett börsnoterat bolag på ett bra sätt.

Vad har förändrats i övrigt? Har ledningen plötsligt tappat förmågan att leda ett försäkringsbolag trots den långa erfarenheten de har? Är Vardia sämre på att sälja försäkringar än förra veckan? Är bolagets styrkor som gör att man växer på en svårintaglig försäkringsmarknad bortflugna?

Enligt ”marknaden” är svaret ja. Enligt mig är svaret nej. Vardia måste få tid på sig att reda ut situationen. Någon eller några i toppen har felat och någon kommer förmodligen att få lämna bolaget tids nog, men jag ser inga skäl att döma ut Vardia som bluffare som följd av det inträffade. Svartmålning är den enkla lösningen, men inte nödvändigtvis den rätta lösningen.

Om man förväntar sig en rak och fin utveckling och att ledningen i de bolag man äger alltid ska göra rätt, då ska man söka sig bort från aktiemarknaden snarast. Swedbank tappade marknadens förtroende 2009 men trots det kunde man driva sin bankverksamhet vidare och idag är krisen som bortglömd. SCA:s ledning var klåpare på riktigt men ändå har man marknadens förtroende.

Man måste fokusera på det väsentliga. Marknaden kan fokusera på en sak i taget. Nu är fokus på att något oväntat hände och därför måste ledningen ha mörkat, men tids nog kommer fokus att hamna på något annat.

I Vardias fall är det enda väsentliga nu när man har fått en garanti för att nyemissionen ska bli fulltecknad att man lyckas bibehålla kundernas, partners och anställdas förtroende. Här kan förtroendet få sig en törn i varierande grad av olika slag, men det är denna fråga som är det relevanta att fråga sig. Att ledningen har gjort bort sig vet vi redan och det är en rejäl läxa och snyting i ansiktet även på ledningen. Tillsammans har insiders i Vardia förlorat närmare 150 miljoner kronor på det inträffade. Om det var medvetet bedrägeri, så var det dumt att först köpa aktier för 300 miljoner i bolaget…

Alla som funderar på att köpa Vardia ska ställa sig följande fråga: Hur kommer kunder, partners och anställda att se på Vardia i framtiden?

Permanent värdeförstöring

Problemet med den stora nedgången och nyemissionen är att värden förstörs permanent. Det är vad man måste skydda sig mot som investerare och i detta fall förstörs en del värden som försvinner i emissionskostnader och ersättning till garanter. Om man inte tecknar aktier i nyemissionen blir man utspädd och får stora värden förstörda permanent. Om man däremot tecknar aktier blir konsekvensen främst att man måste stoppa in mer pengar i bolaget givet att bolaget utvecklas väl framöver.

På en fråga om nyemission för två veckor sedan (alltså innan den senaste tidens händelser) skrev jag följande:

Dagens värdering tål en rätt stor utspädning men jag förväntar mig inga mer nyemissioner förutom möjligen i offensivt syfte.

Värderingen innan händelserna var sisådär 0,75 x GWP. Om utspädningen blir 100 % betyder det att en justerad värdering då var 1,5 x GWP vilket fortfarande är ett rimligt pris i absoluta tal och jämfört med konkurrenter. Det är fortfarande rabatt mot konkurrenterna och en viss rabatt är säkert betingad, så med facit i hand kan man säga att Vardia innan den senaste tidens händelser var rimligt värderad istället för undervärderad. Den effektiva marknaden såg väl detta komma…

Vad jag vill säga med ovanstående är att det fanns säkerhetsmarginal i dåvarande kurs. Att kursen nu har sjunkit 60 % betyder inte att säkerhetsmarginalen var en illusion men det betyder att säkerhetsmarginalen nu är mindre, eller borta. Det är lätt att peka finger och säga att ”se vad kursen sjönk” men man ska inte glömma att det är kortsiktighet och rädsla som talar. Långsiktigt finns caset kvar och på minst 3-5 års sikt vet vi ännu inte hur detta slutar (är det fiasko om 3-5 år är jag den första att erkänna att jag hade fel). Tyvärr fick alla som ägde aktien förra veckan sig en smäll.

Vad kan man då lära sig av detta?

Av detta kan man lära sig att:

- Förstå varför du investerar i en aktie. Om du inte förstår det kommer du att agera i panik när något inträffar.

- De värsta riskerna är alltid de man inte har tänkt på. Att en ändrad redovisningsprincip skulle fälla krokben för Vardia hade ingen nämnt på förhand. Jag tror inte att det är något som man hade kunnat tänka på i förhand heller eftersom den gamla principen var fullt rimlig.

- Även om du vet varför du investerar i en aktie är det fruktansvärt att se något sådant här inträffa. Att stoppa huvudet i sanden är troligen bland det bästa man kan göra tills man kan tänka klart igen. Walter Schloss uttryckte det på följande vis: ”Never sell after bad news”.

- Marknaden är och förblir kortsiktig och tror att kortsiktiga motgångar inte ska inträffa.

- Fokusera på det väsentliga. Fokusera inte på det oväsentliga bruset.

- Agera alltid med säkerhetsmarginal genom att köpa billigt i förhållande till värdet. Säkerhetsmarginal skyddar endast på lång sikt eftersom på kort sikt kan nästan vad som helst hända.

- Marknaden tror att den senaste informationen är den enda informationen och den viktigaste informationen. Så är det inte i praktiken. All gammal information finns kvar och mycket gäller fortfarande.

- Långsiktighet är inte en klyscha eller något som är roligt att säga, utan det är en extremt viktig princip att leva efter om man investerar efter den filosofi och strategi som jag tillämpar. Har man en kortsiktig strategi med ”swing-trades” och vad det nu kallas (sådant som jag knappt vet vad det är) ska man nog leta efter en annan typ av bolag än de som jag söker.

- Behåll fokus och agera enligt din strategi. Bara du kan leva efter din strategi. Det är när det blåser som hårdast som det är som viktigast att veta vad man borde göra och varför.

Det är intressant att betrakta fenomen som dessa i verkligheten och det är både fruktansvärt och smärtsamt – men nyttigt – att göra det med egna pengar investerade.

Vardia rullar vidare. Kanske kommer även huvuden att rulla, men den viktigaste frågan för en investering i Vardia i nuläget är alltså enligt mig: Hur kommer kunder, partners och anställda att se på Vardia i framtiden? Personligen tror jag att problemen är hanterbara tills den dagen det står om ”skandalbolaget Vardia” på förstasidan i Aftonbladet. Då kanske kunderna börjar fly från det sjunkande skeppet men ännu är flaggan hissad, om än på halv stång…

Takk for en klok oppsummering!

Jeg har fortsatt tro på Vardia og håper at nyemisjonen går greit og at salgstallene for februar blir så gode at investorene igjen kan fokusere på det positive.

Vore intressant att veta vad du har för källa på att BDO i december påtalade att man inte skulle godkänna periodiseringen? Förövrigt ett bra inlägg och håller med dig om att det är lärorikt om än tråkigt att vara med om en sån här situation.

Skulle vara intressant att höra om din syn på fokusering kontra diversifiering i portföljen förändrats något efter veckans händelser.

Per,

Det kan nog ta tid innan marknaden fattar tycke för Vardia men det är ju också lite av poängen med detta inlägg – att man måste ha tålamod!

—

Erik,

Enligt en läsare stod det i Finansavisen (något BDO inte kunde kommentera pga. tystnadsplikt) och sedan har jag hört det från ytterligare en källa.

Det finns fler lärdomar också. För min egen del främst att man måste stävja girigheten genom en striktare portföljhantering med mer begränsade positioner.

Ytterligare en lärdom är att man (jag) inte kan ta lärdom av andra utan ska göra alla misstag själv för att det ska gå in i skallen :-)

Irving,

Ja, min slutsats är att jag själv bör införa begränsningar för att inte bli för girig. Jag kommer troligen att hyvla mitt innehav i Protector som nu är 35 % av portföljen av det skälet. Jag utelämnade det från det här inlägget på grund av att det inte riktigt hör till ämnet men det kommer nog i senare filosofiinlägg.

20 % eller 15 % kommer jag nog tillämpa som max. En så här smäll (portföljnedgång med 20 % på en dag) är ingen höjdare. Det var dimmigt i måndags.

Mycket respekt för dig och att du står för det du pratar om. Folk ville ju ha snabba cash. Jag vet att jag kan inte tåla det så det blir en viss begränsning/vinsthemtagning då och då.

En fråga jag har undrat över är om det är verkligen rimligt att jämföra nyckeltal med konkurrenter som är ganska stora/väletablerade/delar ut till aktieägarna och går med vinst? Är det inte apples and oranges?

En förtroendekris för ledning och aktien har absolut uppstått, och det kan säkert påverka aktien ett tag framöver.

Men att det skulle påverka Vardias försäljning framöver ens marginellt tror jag inte ett dugg på. Möjligen, möjligen skulle det kunna påverka någon partner men inte kunder eller anställda. Ärligt talat, hur många utöver nuvarande och tidigare aktieägare känner ens till vad som har hänt?

Det riktigt sura i den här historien som aktieägare är att den ändrade redovisningen och resultatsmällen egentligen hade haft mycket liten påverkan på både bolaget och aktiekursen om det inte inneburit att man går under solvenskravet. Får trösta sig med att de pengar bolaget nu får in i nyemissionen – under förutsättning att kassaflödet förbättras som planerat – kommer finnas kvar i bolaget och kan användas till förvärv eller annat vettigt i framtiden.

har inte ägt aktier i vardia men undrar lite över vad som har hänt. Vad jag förstår så är det många bloggare som gillat vardia och då jag går tillbaka och tittar förstår jag inte vad alla har sett i detta bolag. Enda positiva indikatorn är att försäljningen rusar.

För mig är ett bra försäkringsbolag om de har följande 2 egenskaper:

1. Premiums – claims > 0

2. Floaten investeras och ger ett positivt resultat

Skummat i alla kvartalsrapporter under 2014 och Varia verkar inte vara bra på varket punkt 1 eller 2. Aktiebörsen var grym under 2014 och jag ser helt enkelt inte att de har tjänat pengar på floaten. Lite svårt att tyda om de uppfyller punkt 1 pga deras fantastiska tillväxt. Claimsen kommer ju ALLlTID efter premiums

Måste dock erkänna att jag inte har analyserat ett försäkringsbolag så detta är min jungfrufärd.

Kan någon förklara för mig vad som var så bra i vardia under q1-q3 2014?

Väl mött!

Utöver de faktorer du nämnt i det här inägget så är ju även en kraftig förbättring av Q4’s väldigt dåliga skadeprocent ett måste. Åtminstone jag är ganska orolig över att de kan ha sålt för billiga försäkringar. Tycker personligen det är lite löjligt när de två rapporter irad, både Q3 och Q4, klagar på att de haft ett antal extraordinära stora claims och postar statistik för hur skadeprocenten hade sett ut utan dessa claims. Det är ju något man måste räkna med i försäkringsbranschen. Hade gärna hört dina tankar här Kenny, gällande risken att skadeprocenten inte kommer förbättras till en acceptabel nivå.

Hoppas även att ledningen kommer sköta kommande kostnadskontroll bra och ta det lugnt med marknadsföring och nyanställningar.

Mvh, Emil

GD,

Var det snabba cash man var ute efter så hoppas jag att man har en strategi för att hantera sådana här händelser, vad nu det kan vara. Kraftig diversifiering antar jag, för stop-loss hjälper ju inte.

Jo, somliga verkar ibland tro att man slänger sig med roliga punchlines men det är blodigt allvar vilket visar sig i stunder som dessa.

Äpplen och päron – visst är det en förenkling att bara jämföra GWP-nivån. Skadeprocenten måste vara rimlig för att det överhuvudtaget ska vara relevant och där har utvecklingen gått åt rätt håll under senaste året men ej under Q4. Det kan vara slump och det kan vara trendbrott, omöjligt att säga. Sedan växer ju GWP så givet att bolaget fortsätter sälja i ungefär samma takt och håller upp förnyelsegraden kommer GWP vara mycket större om ett år. I grund och botten finns ju ett antagande om att marginalen kommer närma sig branschen över tid och då är P/GWP ungefär samma som P/E*en konstant på sikt. Sedan är GWP värdet av kundstocken och det värdet finns alltid kvar så länge kunderna finns kvar.

—

Stefan,

Jag tror som du. De kunder som känner till detta är de som även är aktieägare eller aktieintresserade. I övrigt är Vardia ett litet bolag som fortfarande är okänt för den stora massan. Möjligen kan man få svårare med rekryteringar, vi får väl se!

Mm, det är en viss tröst att den redan relativt stora kassan blir ännu större så bara man härdar ut till vinst och börjar återuppbygga det egna kapitalet som belastas av stora ackumulerade förluster kommer kassan kunna göra nytta sedan.

—

Marcus,

Jag har skrivit kanske 50 A4-sidor om bolaget (se tagen ”Vardia Insurance group” till vänster) ur olika perspektiv. De inläggen borde ge förståelse för vad jag gillar med bolaget. Tillväxt är inte gratis och därför finns inte lönsamheten. Skulle man slå av på lönsamheten skulle man visa vinst redan nu.

Premier periodiseras så i bokföringen kommer de samtidigt som skadorna. Det är kassaflödesmässigt premierna kommer först, därav floaten, som gav Vardia 9 MNOK i intäkter under Q4. En ganska väsentlig del som kommer att växa ytterligare kommande år. Man har floaten på bankkonto av lite olika skäl men någon jätteavkastning ger det inte. Däremot skulle det vara en stor risk att placera delar i aktier och det skulle tära på kapital som räknas in i kapitaltäckningen (som man inte har tillräckligt av nu innan nyemissionen är genomförd).

—

Emil,

Skador är något som varierar från kvartal till kvartal. Om skadorna verkligen är extraordinära eller inte är svårt att säga som utomstående. Då även nettot ökade under Q4 tyder det på att det inte bara handlade om några stora skador men under Q3 gick nettot ned så där var det nog inga större tvivel. Om vi får se ett eller två kvartal till med dålig skadeprocent börjar jag bekymra mig mer på den punkten.

Ledningen kommer nog skruva på strategin men om man vill minska kostnaderna kan nog mycket lösas med ”naturliga avgångar” med tanke på att personalomsättningen bland telefonförsäljare är hög.

Mina Vardia aktier gick ner ca. 50% i fredags. De var ner ytterligare ca. 10% i måndags samtidigt som jag tackade ”ja” till att byta bilförsäkringen till Vardia när en av deras säljare kontaktade mig. De var 1500 kr billigare och varför skulle jag inte byta då?

På nätet upplevde man paniken men ute i världen var det business as usual.

Jag har inte riktigt förstått om det blir en NE där vi som aktieägare får delta eller om det bara blir för de ”stora”?

Kenny – några funderingar från en trogen läsare:

1. Hur gör du med ditt innehav? Långsiktig eller ej, du kan väl ändå inte med en dåres envishet hävda att du känner dig lika trygg med Vardia som innan denna fadäs?

2. Varför ska man teckna försäkringar i ett bolag som man inte kan lita på? Detta är kärnfrågan och om den kommer ut till marknaden är Vardia nog rökt är jag rädd.

3. Jag hoppas du inte tar illa upp, men frågan hänger liksom i luften: Hur ska de bloggläsare som tecknat en betalprenumeration på ”Värdepappret” återfå sitt förtroende för dig och Ägamintid som seriösa och kompetenta ”värdeinvesterare” när det är uppenbart att ni famlar i mörkret precis som alla andra?

Intressanta och relevanta frågor från Carolus.

Ni säger på Värdepapprets hemsida att ni har en långsiktig syn på investeringar, är det verkligen rättvist mot småsparare att, i Värdepappret, marknadsföra investeringar i dessa små bolag, ofta med låg omsättning och inte sällan dyra courtage?

Jag tror att de flesta småsparare på lång sikt hade tjänat på regelbundna inköp i olika indexfonder med låga avgifter istället för att ge sig in små norska banker/försäkringsbolag eller något litet fastighetsbolag i Torslanda. Detta är ju dock en tråkig strategi och förhoppningarna om snabb (positiv) utveckling är betydligt mindre. Vad jag tror att många glömmer i sin iver att göra snabba vinster med dessa förhoppningsinvesteringar är att risken ökar betydligt. Som Buffet sagt vid något tillfälle: ”Rule No. 1: Never lose money. Rule No. 2: Never forget rule No. 1”.

Men jag önskar såklart alla lycka till vilken strategi man än väljer, och hatten av om er portfölj slår index de kommande 5 åren. Själv har jag kapitulerat inför marknaden och kommer inte ägna någon energi på att försöka slå den, på lång sikt kommer man ändå misslyckas.

Mvh

Henning

För den intresserade kan jag även tillägga att jag från bekanta som jobbar på större försäkringsbolag i Sverige har hört att det är vanligt att kunder som går över till Vardia återvänder till sitt gamla försäkringsbolag eftersom de upplever servicen som dålig, och även strul när man ska göra sin försäkring gällande.

Mvh

Henning

Ett par korta kommentarer till ovanstående inlägg, så får Kenny ta hand om övriga svar…

Carolus, fråga 2):

”om detta kommer ut till marknaden” – kan nog garantera att 99% av försäkringsbolagens kunder ger blanka f-n i vilka redovisningsprinciper försäkringsbolag har eller om de tvingas ändra dem. Rykte kan absolut ha betydelse men då är det rörande frågor som rör service och liknande. Detta påverkar endast ryktet på aktiemarknaden.

Henning: ”dyra courtage”?? Vet du vad du pratar om nu? Gäller iaf inte Vardia…

Sen när det gäller värdeinvesterare och bla bla bla är det kanske dags att försöka förstå vad det innebär innan man börjar fråga hur förtroendet ska byggas upp igen för att ett företag kommer med en dålig nyhet….

@stefan, min kommentar avseende courtage avsåg aktien Picanol som togs upp i första numret av Värdepappret. Hos Avanza minst 750kr (0,3%) i courtage vilket är mycket för en småsparare som kanske handlar i poster om 10-20 tusen kr. I övrigt så finns ju numera många indexfonder som är gratis, vilket gör courtage dyrt oavsett handelsplats.

Mvh

Henning

Henning, Picanol har courtage på en hundring via Nordnet. Är man intresserad av bolaget är det inte svårt att starta ett konto där. Det är helt gratis och tar fem minuter. Är man inte beredd att offra fem minuter är 750 pistoler ohållbart för de flesta, det håller jag med om. Att likviditeten ofta är risig i många case beror på att billiga case ofta är mindre bolag utan genomlysning, vilket ökar sannolikheten för felprissätning.

@Irving och Kenny , missförstå inte mina kommentarer som kritik mot innehållet i Värdepappret. Jag är imponerad över er jobb med tidningen, och är själv prenumerant – som jag skrev i någon tidigare kommentar för att utvärdera efter första året. Jag är dock av uppfattningen att de sannolikt är bättre, dvs lönsammare och mindre oroligt, för de allra flesta att hålla sig borta från den typen av bolag som hittills förekommit i tidningen.

Mvh

Henning

Kärnfrågan kvarstår:

– redovisningsprinciper kan sättas på olika sätt men förändrar aldrig hur den fundamentala verksamheten fungerar – bara hur den kortsiktigt redovisas (på lång sikt hinner fundamenta ikapp även redovisning)

därför delar jag Kenny’s syn att:

1) affären i grunden är densamma – frågan är bara om Kenny m fl har missförstått hur attraktiv grundaffären är eftersom det är mkt svårt att genomlysa hur produktlönsamheten ser ut när man betraktar säljprovisionskostnaderna

2) redovisningen tvingar fram nyemission och därmed sämre avkastning på kapital (mer kapital), allt annat samma. Denna punkt kan också vara en indikation på att affären är felbedömd (1) men behöver inte innebära detta.

3) möjligen förtroendefråga, men även här är det kunderna som långsiktigt spelar roll och inte vad marknaden råkar säga på börsen.

Alltså är kärnfrågan 1: är affärscaset missbedömt?

Även när jag försöker genomlysa redovisningen så är det svårt. Jag har svårt att se annat än att säljprovisionskostnaderna har varit periodiserade på FLERA år snarare än ett, annars skulle inte balansposterna byggas upp så kraftigt (och nu i Q4 reverseras) på det sätt de har gjort.

End of 2013 uppgick balanserade säljkostnader till ca 144MNOK ackumulerat fram till dess och fram till Q3 2014 ökade dessa till kanske 200 MNOK vilket indikerar att avskrivningstiden omöjligen kan har varit 1 år.

En annan datapunkt är att bara löne- och pensionskostnader i 2013 var någonstans 136 MNOK vilket var mycket mer än de operativa kostnaderna i 2013 vilket borde rest en varningsflagg för att man behöver analysera närmare.

Vilken margin of safety har man i intäkts/säljprovisionsdynamiken? Ledningen borde presentera detta närmare.

Källa: not 12 i årsredovisningen 2013 samt Q3 2014-rapporten.

M,

Tack för intressant betraktelse från verkligheten!

—

Halle,

Jag har inte heller förstått detaljerna men det ska komma ut teckningsrätter på marknaden så man kommer kunna delta på ett eller annat sätt.

—

Carolus,

1. Jag kommer att teckna min andel i nyemissionen. Jag låg tyvärr för tung i Vardia med för lite cash i portföljen så jag har hyvlat bort 10 % av mitt innehav för att få råd att kunna teckna nyemissionen.

2. Ingen aning, du får väl gå ut på gatan och fråga Svenssons vad de tycker om de senaste händelserna i Vardia. Jag är nyfiken på Svenssons reaktion men misstänker att de står som frågetecken. Om man känner till händelsen och är aktieägare kanske man drar sig för att byta.

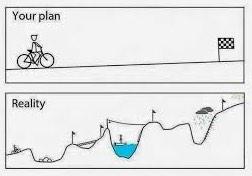

3. Famlar i mörkret får stå för dig. Jag tror att de flesta seriösa värdeinvesterare förstår att vägen är skumpig (jag lade ju till och med in en snygg bild i inlägget för att illustrera). Om du på allvar tror att en sådan här händelse leder till att allt jag har skrivit eller gjort är fel så får du tro det. Jag vet att problem kan uppstå i bolag på kort sikt men med rätt affärsmodell och rätt egenskaper är det problem som reder ut sig på lång sikt. Det var det jag försökte framhäva i det här inlägget.

Vad gäller förtroende är det upp till var och en. Jag tror att den som gör bort sig är den som säljer i panik och ger upp istället för att tänka lugnt och rationellt och agera därefter. Har man en tidshorisont som sträcker sig från torsdag till måndag så ska man agera på ett annat sätt än vad jag gör.

—

Henning,

Vi skrev i nr 1 av VP att man kan handla aktien hos Nordnet för 11 EUR courtage. Bolag på 750-kronorsmarknader aktar vi oss generellt sett för.

Om man är övertygad om den effektiva marknaden ska man naturligtvis bara investera i indexfonder.

—

Henning (igen),

15 % av kunderna byter ju varje år så det är klart att det är många. I nuläget lämnar 20 000 kunder Vardia varje år. Missnöjet mot Vardia tror inte jag är större än mot andra försäkringsbolag, baserat på t.ex. kundbetyg och klagomål på olika sajter. Det är ingen bransch där man har nöjda kunder som går och är stolta över varumärken (”jag köper bara försäkringar hos Folksam”) utan man har den försäkring man alltid har haft eller spontanbyter kanske efter ett telefonsamtal från någon som låter trovärdig. Vardia har fått OK eller bra utvärderingar från konsumenternas försäkringsbyrå så det är inget ruffel och båg de håller på med.

—

Henning (igen 2),

Vi är övertygade om att ”den typen av bolag” som vi skriver om i VP ger en högre avkastning på sikt, givet att man köper dem till rätt pris. Däremot ska man absolut inte kopiera vår strategi rakt av, utan ta innehållet för vad det är och agera efter sin egen strategi. Diversifiering är aldrig fel för att begränsa risken.

Vi tror och hoppas att vi har varit tillräckligt tydliga mot våra läsare vad tidningen ska innehålla och vad vi har lovat, så att läsarna vet varför de har köpt tidningen och vad de ger sig in på. Kommentera gärna om det skulle vara något i tidningen som avviker mot förväntan.

Mycket bra inlägg Kenny kunde inte ha formulerat det bättre själv ens med dubbla tiden i anspråk :-), Själv håller jag helt med om det mesta du skriver. Från det man för tillfället vet om situationen så är det bara på en punkt jag riktigt lastar ledningen i Vardia för dålig hantering av ärendet, och det gäller tidpunkten för beslut i frågan.

Torsdagen 26 feb så tvingas man begära aktien handels stoppad trots att man varit medveten om problematiken sen December, extremt illa skött av bolaget.

Gällande principändringen i sig så vet alla som varit inblandade i att driva bolag eller setat i ledningsfunktion i ett bolag att detta är saker som händer ”shit happens” som man inte alltid kan göra mycket åt eller värja sig emot, hanteringen av krisen är dock amatörmässig och Norskt naiv.

Själv tog jag tillfället i akt och ökade till en full position i Vardia från att ha haft bara en tredjedel av vad jag ville ha innan, givetvis har jag lämnat krut till att dubbla om NE blir publik. Jag hade aldrig fått tillfälle att komma in fullt ut i detta bolag utan denna händelse så hur tråkig den än är så tacklar vi alla händelsen på olika vis. Som du själv nämner kan det nog ta en stund innan detta glöms bort så man får nog räkna med 3 till 6 månader på låga nivåer åtminstone. Till Carolus måste jag säga att du som brukar ha genomtänkta infallsvinklar så känns ditt inlägg lite som att du missat vad värdeinvestering är vilket förvånar stort då jag vet att du varit en duktig tankeställare för både luppen och Kenny. Påståendet att man famlar i mörker gäller väl i så fall för alla? Var inte så länge sen Buffet erkände både Tesco och Deere som Case han hoppat i galen tunna på. Är han nu ingen värdeinvesterare för en felbedömning? Men du kanske bara tog till ytan vad många nybörjare går och tänker men inte vågar säga? Jag tror ju dessutom att Vardia inte är någon felbedömning och jag tackar alla som säljer aktier med hög rabatt i bolaget till mig, utan detta säljtryck hade jag aldrig kommit in i en meningsfull position här. Sen kan jag hålla med de som skriver att okunniga småsparare skulle vara mer skadelösa i en indexfond för dom gör som vanligt och säljer på botten efter att ha skrämt upp varandra och köper på toppen efter att med girighet ha eldat upp varandra till frenesi. Jag håller tummarna på att vi ännu har rätt i att caset är intakt Kenny och tack för att du fick mig att titta närmre på denna. Med vänlig hälsning

Jag köpte för drygt två år sedan 10.000 aktier i vardera Protector och Vardia. Utvecklingen i Protector har varit och är fantastisk och dessutom delar bolaget ut pengar. Utvecklingen i Vardia har varit ok och så sent som för en vecka sedan hade jag väldigt stora förhoppningar på bolagets framtid. Just nu känns det däremot inte lika övertygande och mitt förtroende för bolagets ledning är lågt. Det var tillräckligt för mig att sälja hela mitt innehav. Det som hänt kan dock inte lastas Kenny eller andra bloggare – ni gör ett fantastiskt analysarbete som jag lär mig och kommer att lära mig massor på.

Jag hoppas ändå att Vardia återfår förtroendet och att ni som stannar kvar belönas med en högre kurs. Jag är dock inte lika övertygad om att badwillen av detta inte spiller över på försäljningen. Det behövs inte mycket för att Privata affärer eller någon kvällstidning slår upp detta och då blir det jobbigt.

Henning:

Hej

Håller inte med dig om att småsparare på lång sikt tjänar på att investera i indexfonder. Allt beror på hur mycket tid man som småsparare vill lägga på sina investeringar, för de som inte alls har tid så kan en indexfond vara bra.

Emellertid så är det många småsparare som inte vet att det finns enkla sätt att höja avkastningen, vilket över tid gör stor skillnad på grund av ränta på ränta effekten. Tror själv att många fler småsparare skulle lägga betydligt mer tid på börsen om de visste vilka avkastningar som är möjliga att uppnå och vad det skulle kunna betyda för dem.

Exempelvis så kan man köra olika mekaniska strategier som historiskt har utklassat index. Har man väldigt mycket tid och tycker det är kul, så kan man lära sig så mycket som möjligt om investeringar och sedan göra egna analyser (samt prenumerera på en aktietidning för att få idéer).

Fakta: småbolag och värdebolag (värdebolag: aktier med låga nyckeltal) går övertid bättre än index. Anomalierna kallas för småbolagseffekten och värdepremien och har studeras flitigt i hundratals vetenskapliga artiklar.

För mig är småbolag en av de få områden på aktiemarknaden där småsparare har en ”edge” gentemot de stora spelarna. Eftersom dessa ofta är för stora för att det ska vara lönsamt att investera i småbolag.

Mvh

Ägamintid kommer till en annan slutsats och säljer allt. Kommentarer på det? Jag trodde annars ni hade samsyn kring värdeinvestering och långsiktighet?

@Zen, du har säkert rätt i det du skriver. Min poäng med att skriva att de flesta (inte alla) på lång sikt skulle tjäna på indexinvestering är att de flesta, likt jag själv, är amatörer och kan egentligen väldigt lite om de bolag och branscher som de investerar i. Personligen håller jag mig därför till olika typer av indexinvesteringar. Jag undrar hur många av alla småsparare som nu sålt Vardia som hade gjort någon egen analys av bolaget och branschen? Hur många köpte baserat enbart på positiva skriverier i bloggosfären?

De allra flesta småsparare (återigen, inte alla) lägger nog inte den tid som krävs för att få någon edge mot marknaden. Risken är nog hög att man köper baserat på andras analyser och positiva skriverier, och när det sedan händer något oväntat vet man inte hur man ska reagera och säljer i panik, med stor förlust. Detta hände mig själv i Vardia (-47%). Sedan är väl risken för oväntade (negativa) händelser större i små bolag eftersom de inte granskas på samma sätt? Rätta mig gärna om jag har fel.

Som sagt, några tankar från en glad amatör som kan väldigt lite om aktieanalys, nyckeltal m.m. men som med glädje följer många aktiebloggar. Saknar för övrigt alla intressanta kommentarsdiskussioner på Lundaluppens blogg.

Mvh

Henning

Måste bara reagera på att kommentaren om att ägamintid och Kenny inte har samsyn om en aktie.

All aktiehandel bygger på att två individer med tillgång till likvärdig information drar motsatt slutsats vid ett visst aktiepris. Att då få tillgång till dessa motsatta perspektiv är den bästa möjliga grunden för att dra en egen slutsats.

Ja det var väl 400 som sålde i panik på måndagen.

Det är lätt att tro att företagets bedömda värde sjunker lika mycket som aktiekursen. När man sysslar med värdeinvestering så brukar man skilja på dessa två. Bara för att aktien erbjuds till några få norska kronor en dag och många en annan så betyder det inte så mycket om företaget i sig.

Sen så har människan väldigt svårt att värdera risk. Antingen överreagerar man eller så underreagerar man. Det logiska vore att dra bort en viss procentsats ur sitt investeringsantagande och agera därefter.

Slumpmässiga händelser kommer alltid att inträffa. Om jag skulle investera i en sexsidig tärning för 2kr varje kasst så skulle jag fortfarande satsa 2kr även om första och andra gången visade en 1:a.

Nu kostar det endast 1,5 kr att satsa i Vardias ”tärning”…

Min reaktion på vad Carolus skrivit är oriktig då det inte är den Carolus vi alla känner till som bidrar med mycket klokt utan någon amatör som tagit samma nick för att köpa sig pondus i sina egna frågor. Den äkta Carolus skrev en rad på min blogg och bad mig be Kenny om ursäkt för att någon gör så här och utger sig för att vara honom….

Mvh.

Mina erfarenheter från tidigare aktie-emissioner i alla möjliga förhoppningsbolag,,,jo det är många jag varit med om och likförbaskat tog det alldeles för lång tid att inse fakta. 80% av gångerna förlorade jag pengar på det och 20% av gångerna har det varit lönt att vara med. Men oftast gick det illa, ibland riktigt illa.

Märkligtvis så blir man girigare och girigare efter att ha förlorat pengar och tar större och större risker,,,och det negativa har en tendens att bli positivt när ältat det en stund,,,,vill ju ha tillbaka pengarna så fort som möjligt.

@Aktieingejören,

Du menar att ägamintid och Kenny, som tillsammans ger ut ett månadsblad om värdeinvestering och har byggt upp stort förtroende här, egentligen representerar marknaden i stort? För egen del hade jag nog hoppats på mer än så.

Aktiestolpen,

Tack för din kommentar!

Under pågående diskussioner under själva revisionen kan man naturligtvis inte gå ut med detta men att man kom på att man måste meddela marknaden 24 minuter före rapport är såklart för sent. Pressmeddelandet skulle ha gått ut samma minut som man tog beslutet att byta redovisningsprincip och mer information hade heller inte skadat.

Angående din kommentar till Carolus så är det precis som du säger. Värdeinvestering är inte något som bara är roligt eller något man slänger sig med i medgång. Detsamma gäller långsiktighet. Man måste förstå att det kommer både medgång och motgång men i snitt går det upp om man gör sitt jobb. Man måste också förstå att två dagar efter en nedgång har man inte facit även om det kan kännas skönt att äntligen få peka finger. Långsiktighet och fokus på värde gäller alltid, oavsett om man går på nitar ibland (vilket är oundvikligt om man inte sätter in pengarna på banken).

—

Lasse,

Ja, Protectors utveckling har varit fantastisk och Vardias mindre fantastisk än så länge. Hur det ser ut om fem år får vi se då. Kanske har båda bolagen utvecklats fantastiskt.

Bra inställning, om man belastar någon annan för sina misstag så är man snett ute. Man ska ta sitt eget ansvar och småfåniga disclaimers som ”aktier innebär en risk, gör din egen analys” osv. är inte på skoj utan på blodigt allvar!

Vi får se om det kommer något som orsakar kundflykt. Om det gör det så är det ett allvarligt hot mot bolaget. Jag är inte så bekymrad än. Gör man däremot något mer tokigt kommer badwillen att öka exponentiellt.

—

Zen,

Jag kan bara instämma! Jag känner till dessa studier och effekter jag med ;-)

—

Henrik,

Jag och Erik är inte samma person. Att vi fyra som är med i Värdepappret har olika syn på saker och ting är något som berikar, inte tvärt om. Jag kan avslöja att vi har vilda Vardia-diskussioner bakom kulisserna ;-)

—

Aktieingenjören,

Ja :-)

—

Ingenjorsliv,

Ja man bör stoppa känslorna åt sidan och vänta tills man kan tänka klart. Jag kunde inte tänka klart på måndagen överhuvudtaget men jag var förberedd och stoppade huvudet i sanden istället. Tisdag-onsdag hade dimman lättat och då kunde jag börja gräva på allvar vad som hade hänt. Jag har ännu inte hunnit räkna igenom hur kostnaderna borde se ut men förhoppningsvis kommer reviderade Q1-Q4-rapporter snart så jag slipper ;-)

—

Aktiestolpen,

Ja, det kändes inte riktigt som den Carolus jag känner heller. Jag ber om ursäkt till den riktiga Carolus om jag sade något dumt :-)

—

Jockee,

Ja, det är välkänt att något i den stilen av alla nyintroducerade bolag går dåligt så man ska inte satsa på alla nyemissioner utan verkligen plocka russinen ur kakan om det är vad man är ute efter. Det är vad jag har gjort i detta fall och om några år får vi se om jag hade rätt eller fel.

Måste tillägga i min tidigare post att det var efter finanskrisen som jag brände mej på dessa förhoppningsbolag, behöver förstås inte vara samma sak med Vardia som det var för mej då men man likheterna man ser är desamma.

Den vanligaste kommentarerna då på diverse forum var.

*Tack för att ni säljer så jag slipper in billigare.

*Dags att snitta ner sig nu innan det bär i väg upp.

*Diverse beräkningar med fina siffror (önsketänkande) tagna helt ur luften.

ect.

Sen brukar aktierna som fallit ordentligt på en gång ha lång stoppsträcka innan dom stannar helt, gissat Vardia kommer att gå ner i 1-2 månader innan den stannar upp.

Jockee,

Ja det är gemensamma nämnare för det genomsnittliga förhoppningsbolaget. Om man agerar på den information som du nämner är man snett ute. Man måste skilja brus från fakta och önskeberäkningar gör ingen glad. Om du är intresserad av Vardia eller vill veta motiven bakom varför det inte är ett förhoppningsbolag så har jag skrivit 50 A4-sidor om bolaget med riktig fakta och seriös analys. Det är bara att klicka på ”Vardia insurance group” till vänster :-)

Kenny

Jo jag har läst igenom det du skrivit, ett otroligt jobb du lagt ner. Hatten av för det. Jag menar inte att Vardia behöver vara ett förhoppningsbolag på något sätt. Om du har rätt i dina antagande kommer det att Vardia bli ett kanonbolag, hoppas så. Men om inte så kan man inget göra . Bolag som inte visat vinst och är relativt små reagerar förstås starkt på sådana här nyheter mot ett stort stabilt bolag med lång vinsthistorik. Skulle det varit ett stort bolag skulle knappast kursen rasat så pass mycket som det nu gjorde.

Äger själv inga Vardia, funderade faktiskt på att köpa en liten post efter rapport om dom skulle visat vinst, men kan få vänta ett par år ännu…..

Det som jag personligen tycker är förvånande är att de flesta har liten spridning på portföljen, skulle aldrig sätta mer än 15% på ett bolag mera. Förlorade säkert mot en 100.000eur under och strax efter finanskrisen just på för liten spridning, har inte riktigt orkar räkna igenom. Så jag vet nog hur det känns att förlora nästan hela sitt kapital. Efter det så svängde jag helt om till aktier som visar vinst och helst med utdelning, spridning i olika brancher och länder. Har gått från under 50.000eur sen -09 upp till 360.000eur till dags datum. Har ett par tradingvinster från -09 med där också men det var nog ren tur efter att lyckats pricka botten 2gg och toppen 2gg i ett bolag. Efter det blev jag mer rädd för kapitalet så ingen mer trading blev det.

Angående reviderade Q1-Q4 rapporter kan jag informera att de enligt Vardia kommer ut i samband med deras årsredovisning den 25 mars (har jag för mig)

Förhoppningen var att Vardia skulle visa vinst Q1 2015. Med nya redovisningsprinciperna har jag förstått att det inte blir så. Hur ser ni på den saken nu? När kan vinsten tänkas komma?

Väldigt kloka tankar och jag har även lärt mig att man ska hålla sig borta från Twitter sådana här dagar, inte mycket produktivt att hämta där. Håller med om att caset till viss del är intakt, men är fortfarande i något tvivel. Vi får se när reviderade rapporter kommer!

Det jag inte håller med om är den skarpa kritiken till folk som sålde, visst är det kortsiktighet i många fall men det är också så att man antagligen kan köpa in sig billigare igen i nyemissionen (förutsagt att man blir tilldelad några aktier, dock). Förtroendet i denna typen av investeringar är också mycket viktigt och sättet de har hanterat det på är definitivt en stor plump i protokollet för Vardias ledning. Dock verkar det, som tur är!!, inte som att detta påverkar den operativa verksamheten något som helst och därför kan caset få spela ut sig vidare.

Om man gjorde lite optimistiska prognoser innan dessa nyheter, så kunde man förutspå astronomisk avkastning för Vardia-aktien. Beroende på ett par osäkerhetsmoment, så kan man dock fortfarande få en mer än tillfredsställande avkastning. Det ska bli intressant att se mer information kring kostnaderna.

Nr 3. på din lista har jag haft nytta av flera gånger, denna gången likaså.

Ärligt talat, jag förlorade väl någonstans kring 5-10% av portföljen, men jag tycker fortfarande jag har agerat riktigt mtp. på den information som har varit tillgänglig – jag kommer inte att förändra min syn på diversifiering och fokusering. Sådant här kan alltid hända, men med fokus på kapitalackumulation och inte kapitalkonservering så vill jag fortsätta arbeta med en fokuserad portfölj. Det sved såklart, men på lång sikt tror jag att det är rätt väg att gå för mig, inom överskådlig framtid. Dock är runt 20% vid inköpstillfället en bra tumregel som jag kommer att fortsätta att använda mig av. Där någonstans ligger smärtgränsen.

Erik,

Tack för info! Jag har nu hört samma information från Vardia också.

—-

Christian,

Jag kommer att räkna på saken men om man tänker att kostnaderna tas direkt istället för att periodiseras över 12 månader så kommer kostnaderna nu att komma med full kraft ett år tidigare jämfört med innan och givet att kostnaderna kopplat till försäljning har slutat öka ungefär i höstas så är man ”tillbaks där man var” mot hösten. Så Q3 istället för Q1 lite grovt höftat. Det är svårt att räkna på men kvalitativt blir det ungefär så.

—

Finansnovis,

Javisst finns det olika orsaker till att sälja, t.ex. för att man tror man kan köpa in sig billigare. Det jag riktar mig mot främst är tankesättet ”nu dog mitt förtroende så därför måste jag sälja direkt till vilket pris som helst”. Säljer man bolag vid minsta motgång eller förtroendedipp så kommer man att göra många dåliga affärer.

Jag hade ju en extrem fokusering, så jag kommer att ändra min syn något men inte värre än att jag fortfarande kommer vara mer fokuserad än de flesta. 20 % som max är nog rimligt. I en tidigare kommentar här ovan skrev jag ”20 eller 15 procent” och det beror nog på bolag men att jag tar en 20-procentare framöver är inte otänkbart. Däremot inga fler 35-procentare för i den här smällen dök min portfölj med 20 %. Tack och lov ligger jag fortfarande plus i år men det är marginellt ;-)

Nej visst är det så. Att sälja på dagens nivåer ser dumt ut. Mycket osäkerhet i situationen, med tanke på kostnadsnivåerna. Jag trodde att Vardia hade en mycket konkurrenskraftig kostnadssituation men nu ser de snarare mediokra ut. Otroligt trist att de hamnar under kapitalkraven, men som sagt så kommer de om allt går som det ska antagligen ha en del överskottskapital i framtiden. Undrar hur detta påverkar deras policy mtp. återförsäkring och investering av float, blir intressant att se.

Hej kenny

Följt dig senaste åren, tacksam för all intressant investeringsfilosofi då jag själv bygger upp en portfölj där det sker stora insättningar årligen i relation till det tidigare portföljvärdet.

Stora beslut som måste begrundas tidigt i mitt investeringsliv.

Jag har valt att köpa via KF på långsiktigt scenario (+5år) så jag automatiska ska binda mig psykologiskt att inte kunna ändra mig då det ej går att flytta portföljen till annan bank utan att likvidera hela kapitalförsäkringen.

Har själv fått en inställning att köpa större positioner på en gång då portföljens allokering förändras så stort varje år.

Äger själv protector (+87% upp sedan inköp) men köpte ej vardia pga avsaknaden utav utdelning.

I ett inlägg tidigare ifrån dig, https://www.aktiefokus.se/2014/07/klippa-blommor-och-vattna-ogras/

Tar du upp båda dessa bolag. Med protectors +60% rally i år kommer självklart frågan du själv tar upp i inlägget med blommor och ogräs

”risken är stor att jag får problem med för hög portföjandel även i Vardia framöver. Vi får väl se. Det löser i sådana fall problemet med övervikten i Protector. Fighting fire with fire =)”

Hur ser du på protectors case sedan denna fantastiska upp(över?)värdering som skett i år?

Är du fortfarande inne på ”grabbarna grus” spår?

Finansnovis,

Nja, att man ändrar redovisningsprincipen betyder ju bara att siffrorna ser annorlunda ut så länge kostnaderna växer kraftigt. Det har de redan gjort eftersom man har nått försäljning på en ”lagom” nivå kring 100 MNOK. De periodiserade kostnaderna skulle ha slutat växa med eftersläpning men som vi har sett under senaste året har de periodiserade kostnaderna ökat långsammare än intäkterna.

Så mot säg Q3-Q4 2015 kommer man att vara ungefär där man ändå hade varit oavsett redovisningsprincip.

Det är dyrt att ta in nya kunder på det sätt som Vardia gör, säg att det kostar 25-30 % av premien första året. Om nyförsäljningen är ungefär som GWP betyder ju det att bara försäljningen har en cost ratio på 25-30 %. Det är Vardias stora kostnad men nu är man i ett sådant läge att GWP är större än försäljningen (sedan början av 2014, men under 2014 har försäljningen också ökat och följt GWP) och kommer att växa ifrån försäljningen, så kostnaderna kommer fortsätta att sjunka oavsett redovisningsprincip till en konkurrenskraftig nivå. Det är lite lurigt att få till en räkneövning som visar detta på ett bra sätt men grovt sett kanske siffrorna i inlägget duger.

—

Napoleon Hill,

Tack för din kommentar!

Min syn på att ”vattna blommor och klippa ogräs” har inte förändrats. Däremot tog jag under påverkan av girighet en mycket större position än 20 % i Vardia vilket är lite problematiskt. Men givet att jag följer 20 %-regeln också, vilket jag ska vara mycket hårdare med i framtiden, så ser jag inga skäl att hyvla på innehav som går riktigt riktigt bra, givet att de inte blir övervärderade. I Protectors fall är de ju inte övervärderade ännu, utan värderingen börjar snarare se rimlig ut!

Så ja, grabbarna grus gäller alltjämt =)

Värdeutveckling handlar om en sak. Utveckling av portföljen från nutid. Jag sålde mig säkert för billigt i Vardia men har fått bättre utveckling av de smulor som blev över i de bolag jag valde att flytta till än Vardias rörelser efter det. Nu är såklart inte en vecka något att vidare statistisk mätperiod, men Vardias Q4 kom ju med flera helt nya frågor.

1. Hur kommer kursen att röra sig vid NE? Jag gissar neråt..

2. Hur kommer den av Företagsledningens nya affärsmodellen att påverka? Vissa gissar vinsten först vid q4 2015 men det är gissningar… Ett antagande är att det inte bör vara lika billigt att sälja framgent?

3. Hur kommer Vardia att röra sig framöver? Min tolkning är det ENORMA förtroende-bump som har skett och vilka svallvågor som detta gett investerarvärlden så kommer det att kräva tid, och hur kan då min portfölj röra sig under den tid i ett annat bolag?

En förlust kommer inte förrän man säljer heter det, men i detta fall känner jag att jag heller tar mina smulor och avvaktar tills mina frågor fått sina svar och därefter gör en ny bedömning av en investering. Som andra varit inne på… när man väl börjar rota i garderoben vem vet vad som hittas…

B8,

Nej, en vecka är ingen vidare mättid.

1. Jag gissar också nedåt men framförallt kan man ju vara säker på att man får köpa till rabatt om man tecknar sig i nyemissionen.

2. Vad menar du med ny affärsmodell? Om det är förmedlade försäkringar så är det ett insteg med 5-7 anställda och det är snarare en naturlig förändring i det löpande arbetet.

3. Vad gäller spekulation om hur aktien rör sig framöver så är det en fråga jag inte bryr mig om. Om värdet utvecklas positivt kommer aktien att utvecklas positivt. Om värdet utvecklas negativt kommer aktien att utvecklas negativt. Det är inte svårare än så på lång sikt. På kort sikt kan vad som helst hända och det kan andra bedöma bättre än jag. Hittar jag bättre alternativ så byter jag också.

Angående den sista kommentaren gäller det ju alla bolag alltid. Den som söker, han skall finna. Frågan är vad man hittar. I detta fall har man ju inte rotat och hittat något fusk utan man har bytt redovisningsprincip. Allt tal om fusk är spekulation.

Kenny!

Ang 2an: I mitten på sista stycket i första sidan Q4a rapporten. ”To what extent the change of accounting principles will require adjustment in the business plan or changes to the legal structure, will be reviewed. The Company will present its revised financial and operational goals at the first convenient opportunity. ”

Kan vara inget, kan vara mycket. Det jag vet är att texter i bolagsrappoter ofta hellre tonar ner problem och skruvar upp förväntningar. Jag är rädd för det som några har nämnt att nyemissionen bara täcker det hål som uppstått. Om man gått back på tidigare försäljningar borde framtida försäljningar också bli dyrare?

För att fortsätta det spekulativa (och lite snaskiga)

Jag insinuerar inte att Vardia på något sätt har fuskat, men när man hittar saker som fundamentalt påverkar sitt och/eller företagets anseende så brukar det innebära att personer med ansvar vill skaffa sig kontroll och därmed djupare analysera läget, i detta fallet tror jag att styrelsen och ledningen haft koll men det finns säkert andra intressenter som vill undersöka. Och om detta går till tinget så finns det risk för andra oegentligheter kommer fram (obs ren och skär spekulation)

B8,

Aha. ”Changes to the legal structure” syftar väl på om de ska byta hemvist för bolaget eftersom norska bolag har en del speciella regler till sin nackdel.

”Adjustments in the business plan” kan inte syfta på mycket annat än att man i värsta fall får bromsa på vissa satsningar eller införa anställningsstopp (man har ganska hög personalomsättning eftersom man i princip är ett telefonförsäljningsföretag). Som mitt uppdaterade räkneexempel i det förra inlägget visar kommer man att göra förluster under Q1-Q2 men när året går kommer man att närma sig resultaten från den gamla principen eftersom kostnaderna har slutat att växa ungefär i höstas.

Som du säger täcker nyemissionen bara (knappt – efter kostnader för nyemissionen) hålet som har uppstått och då kostnaderna redovisningsmässigt ökar kommer man att vara närmare gränsen till kapitalkrav än tidigare vilket gör Vardia sårbarare än tidigare. Risken för en nyemission (om man räknar bort den som nu är på gång) är större än tidigare. Hur nära man hamnar har jag inte räknat på än men Vardia lär släppa siffror i årsrapporten som kommer mot slutet av mars.

Jovisst kan fler bli intresserade av att gräva. Intressantast att gräva i är väl bland avsättningar för skador men även goodwill och immateriella tillgångar finns det en del av på balansräkningen.

Hej,

Säg att man äger x aktier till pris y före att rapporten släpptes och nyheten om NE blev publik. Hur många aktier kommer man få rätt att köpa? Är det lika många, dvs x? Eller är det så många aktier som täcker sitt inköpspris, dvs x*y ?

Tack

FS91,

Detaljerna kring nyemissionen är inte släppta ännu men tanken är att man ska ta in 275 MNOK och om kursen blir säg 10 NOK/aktie kommer man släppa 27,5 miljoner nya aktier dvs. ungefär 0,85 nya aktier per gammal och då är det antagligen så många man får garanti att teckna. Sedan kan man teckna fler eller färre om man vill och tilldelningen beror på intresset i övrigt.

Hej Kenny, först vill jag bara beklaga att det blivit som det blivit. Det kan inte vara speciellt kul för någon som äger aktien. Jag har lagt märke till att du refererar till att du skrivit över 50 a4 analys kring Vardia vilket är beundransvärt.

Jag har egentligen en fråga också, hur stor bedömer du att risken är att du påverkas att se bolaget ur lite väl positiva/optimistiska glasögon i och med den tid du lagt ner i ditt arbete kring Vardia?

”To see with eyes unclouded” är utifrån egen erfarenhet inte det lättaste att göra.

med vänlig hälsning

J

Namn Namnsson,

Tack för din kommentar. Det är ett intressant tema som skulle kunna bli ett eget inlägg. Min grundsyn är att man inte ska behöva lägga ned i närheten av så mycket jobb på ett bolag som jag har gjort med Vardia. Se följande gamla inlägg: https://www.aktiefokus.se/2013/03/analysperspektiv-i-bloggande-och-aktieanalyser/

I Vardia har jag grävt i alla möjliga frågor, med fokus på det försäkringstekniska som jag upplevde som den stora risken, vilket nog delvis har bidragit till en falsk trygghet. Sedan upplevde jag den låga värderingen i kombination med tillväxten som ett bidrag till säkerhetsmarginalen. Nu blir det lite tvärt om, eftersom tillväxten är det som gör att det här principbytet slår så hårt. Om man köpte på 30 NOK och behåller i fem år kan det falla ut väl ändå men vägbulan är större än jag trodde.

Jag tror inte att någon såg det här komma, definitivt inte jag eftersom jag lade fokus på andra risker, men det man däremot skulle kunna ha gjort är att tillämpa någon slags allmän försiktighetsprincip och antingen vänta med att köpa eller begränsa andelen av portföljen i väntan på mer ”bevis” i form av vinster etc.

Jag släpper inte Vardia i och med detta, men den närmaste framtiden är lite dimmig då jag inte är övertygad om att den här nyemissionen blir den sista. Jag vill se säkerhetsmarginal när jag investerar och i och med detta tycker jag mig se att den har minskat.