Alla som läser Aktiefokus bör känna till Warren Buffett och hans skapelse Berkshire Hathaway. Kärnan i Berkshire har alltid varit försäkringsverksamhet och de tio första åren växte bolaget med hela 21 % per år (600 % på tio år). Långt senare mer än tredubblades Berkshires premieintäkter under ett enstaka år på 1980-talet. Ändå finns det en utbredd och uttalad skepsis mot snabbväxande försäkringsbolag både från Buffett och från aktiebloggosfären i allmänhet. Inte minst har jag märkt detta sedan jag började skriva mycket om Vardia; ett snabbväxande försäkringsbolag som många ryggar tillbaks för nästan reflexmässigt. Nidbilden verkar vara att i ett snabbväxande försäkringsbolag kan vad som helst kan hända, när som helst. Så är det naturligtvis inte.

Vad kommer då denna reflexmässiga skepsis mot snabbväxande försäkringsbolag ifrån? Min teori är att det har blivit en etablerad sanning helt enkelt för att Warren Buffett har sagt så och ingen tvivlar på att Buffett kan försäkringar och vet vad han talar om. Men gäller det Buffett säger även för nordiska förhållanden och vad menar han egentligen? Låt oss ta reda på det.

Pudelns kärna handlar om avsättningar. För att bli bekväm med olika termer som används rekommenderar jag inlägget om försäkringsbolagens resultaträkning.

Skador med korta och långa svansar

Försäkringsbolag säljer en i grund och botten mycket enkel produkt, nämligen ett löfte om att ersätta skador. Skador kan se väldigt olika ut vilket har lite implikationer för försäkringsbolagen. Nedan ges exempel på hur det kan se ut.

Om man krockar med bilen och bilen går sönder är det inga större frågetecken kring vad som ska ersättas. Det kan handla om att reparera skadorna och kanske tillhandahålla en hyrbil under tiden bilen är på reparation. Skadan kan regleras och bokföras som en kostnad för försäkringsbolaget i princip direkt.

Om man däremot skadar sig i krocken blir det fråga om helt andra problem för försäkringsbolagets redovisning av kostnader. Säg att man drabbas av en nackskada och går runt med odefinierad smärta i några månader eller år. Till slut blir det inte hållbart längre och man går till läkaren som ställer diagnos och kopplar skadan till krocken som hände för några år sedan. Skadan leder till nedsatt arbetsförmåga och allmänt lidande resten av livet. Personen vill förstås ha ersättning från sitt försäkringsbolag för skadan och det under resten av livet.

Här blir det klurigt. Försäkringsbolaget skulle nämligen ha tagit kostnaden för skadan när skadan inträffade, men försäkringsbolaget vet i många fall inte om att en skada har inträffat förrän många år senare. Därför måste försäkringsbolaget göra avsättningar för denna typ av skador, som kallas IBNR – incurred but not reported (inträffad, men inte rapporterad).

Det kan också finnas skador där storleken på ersättningen eller utsträckningen i tid inte är given och då måste försäkringsbolaget också göra avsättningar. Denna typ av skador kallas RBNS – reported but not settled (rapporterad, men inte reglerad).

Kontentan är att försäkringsbolaget ska göra avsättningar i sin resultaträkning dels för skador som inte har rapporterats ännu och dels för skador vars ersättningsbelopp inte är bestämt. Detta skapar en osäkerhet inför framtiden om avsättningarna inte görs korrekt (speciellt om avsättningarna är för små). Man kan säga att skador av både typen IBNR och RBNS är skador med lång svans eftersom de har en tidsfördröjning på olika sätt.

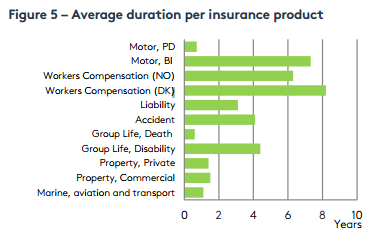

Svansen kan till exempel illustreras med den genomsnittliga tiden det tar för att reglera en skada. Nedanstående figur är lånad från Gjensidiges årsredovisning och visar att det i genomsnitt kan ta upp mot 6-8 år för vissa typer av skador att regleras.

Vardia är verksamma främst inom hemförsäkring (property, private) med kort svans och motorförsäkring där personskador har lång svans (BI=personskador) men där kasko (PD, skador på själva bilen) har kort svans.

Protector å andra sidan jobbar med försäkringar mot stora företag och offentlig sektor vilket innebär längre svansar.

Åter till Buffett

1982 var ett år då den amerikanska försäkringsbranschen var hårt pressad. Branschen hade en totalkostnadsprocent (combined ratio) på 109,5 vilket betyder att för varje 100 dollar i premier som försäkringsbolagen tog in fick man ta kostnader på 109,5 dollar för att täcka skador. Den försäkringstekniska verksamheten i Berkshire gick med förlust och skulle så göra i ytterligare tio år. Buffett skrev följande i 1982 års brev till aktieägarna:

In a given year, it is possible for an insurer to show almost any profit number it wishes, particularly if it (1) writes “long-tail” business (coverage where current costs can be only estimated, because claim payments are long delayed), (2) has been adequately reserved in the past, or (3) is growing very rapidly. There are indications that several large insurers opted in 1982 for obscure accounting and reserving maneuvers that masked significant deterioration in their underlying businesses. In insurance, as elsewhere, the reaction of weak managements to weak operations is often weak accounting. (“It’s difficult for an empty sack to stand upright.”)

Buffett menar alltså att ett försäkringsbolag kan redovisa ”nästan vilka siffror som helst” under ett enstaka år och att det är speciellt lätt att manipulera räkenskaper om ett försäkringsbolag:

- har mycket skador med lång svans,

- har gjort otillräckliga avsättningar tidigare år, eller

- växer fort.

Buffett nämner tre punkter, men alla tre är egentligen samma punkt och det handlar om att ett bolag som gör otillräckliga avsättningar nu kan redovisa förskönade resultat nu eftersom avsättningar för framtida skador är en bedömningsfråga som inte har något facit förrän långt in i framtiden.

Såvitt jag har kunnat läsa mig till i Buffetts brev gick han aldrig in mer i detalj varför just snabbväxande försäkringsbolag skulle utgöra någon extra risk, men däremot tror jag att han tyvärr etablerade en halvsanning i brevet från 1982 som har levt kvar sedan dess. Man måste komma ihåg att Buffett i sina brev talar i egen sak. Buffett vill få sitt försäkringsbolag att framstå som konservativt och som att de gör bra affärer. Dessutom talar han ur ett amerikanskt perspektiv från en bransch under hård konkurrens. Jämfört med Norden idag var läget i den amerikanska försäkringsbranschen på 1980-talet diametralt annorlunda.

Istället för att köpa det Buffett skriver rakt av menar jag istället följande.

Risken är inte att ett försäkringsbolag växer, utan risken är att ett försäkringsbolag gör för små avsättningar.

Nu är det naturligtvis så att för mogna försäkringsbolag finns det en lång historik där man kan jämföra antaganden om framtida skador från dåtid med det faktiska utfallet många år senare. Detta är förstås svårt att göra för försäkringsbolag med kort historik och hög tillväxttakt, men man kan försöka…

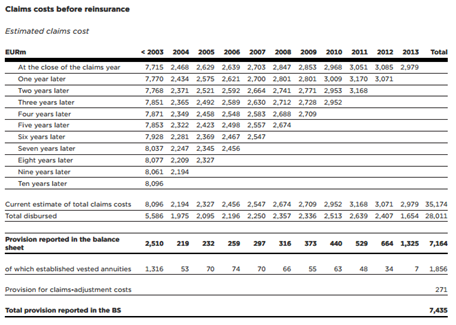

För mogna försäkringsbolag brukar det finnas en figur bland noterna i redovisningen som ser ut på följande vis (exemplet lånat från Sampo).

I tabellen kan man till exempel läsa av att Sampo 2004 bedömde skadorna till 2468 MEUR och nio år senare var den nya bedömningen 2194 MEUR varav 1975 MEUR var utbetalade och 219 MEUR finns som avsättningar som kommer att betalas ut i framtiden och/eller justeras. I just det fallet gjorde man alltså en 11 % för hög (konservativ) bedömning till en början. Kollar man Gjensidiges noter ligger skillnaderna på omkring 5 %. Stora nordiska försäkringsbolag verkar alltså vara duktiga på att bedöma avsättningar.

De nordiska 5-10 procenten kan jämföras med Berkshire under början av 1980-talet då den initiala bedömningen kunde visa sig vara 100 % fel bara ett år senare. Skillnaden beror på att Berkshire i hög utsträckning sysslar med återförsäkring, vilket betyder större skador med lägre frekvens och längre svans som på alla sätt är svårare att bedöma. Det är den världen Buffett kommer ifrån, i kombination med att totalkostnadsprocenten var över 100 % under lång tid i hela branschen. I en sådan värld skulle jag också ha varit väldigt skeptisk mot snabbväxare.

Det är bättre att växa i en lönsam bransch än i en olönsam bransch.

Avsättningar påverkar skadeprocenten

Ett viktigt nyckeltal för försäkringsbolag, som specifikt i fallet Vardia är det enskilt viktigaste nyckeltalet enligt mig, är skadeprocenten (claims ratio). Skadeprocenten beräknas enligt följande:

Skadeprocent = (skadeutbetalningar + avsättningar) / premieintäkter

Skadeutbetalningarna och premieintäkterna är enkla att bedöma, men avsättningarna är som tidigare nämnts det svåra. Om de bokförda avsättningarna är för små skulle det alltså innebära en artificiellt låg skadeprocent nu och samtidigt en tickande skadeprocentsbomb som smäller av i framtiden.

Hela fenomenet med avsättningar och utbetalningar är något som jämnas ut över tid – om avsättningarna är för små nu blir skadeutbetalningarna större i framtiden. Problemet med en snabbväxare kan vara att dagen för utjämning aldrig hinner inträffa om tillväxten sker genom att sälja premier till kunder med för hög risk till för låga priser. Med andra ord är det av stor vikt att avsättningarna görs korrekt för ett snabbväxande försäkringsbolag.

Nu när vi har hittat pudelns kärna kan det vara intressant att gå in på hur avsättningar görs i försäkringsbolag och specifikt i fallet Vardia, men det tänkte jag lämna till ett kommande inlägg. Tills dess konstaterar jag att Buffett förmodligen har skrämt upp många i onödan och att man inte kan dra paralleller rakt av från ett land till ett annat trots att det handlar om samma bransch. Nordisk försäkring på 2010-talet är inte amerikansk försäkring på 1980-talet.

Håller du med om att skepsisen mot snabbväxande försäkringsbolag är något som har etablerats som en halvsanning på grund av det Buffett har skrivit? Eller har du några bra exempel på försäkringsbolag som har gått ett digert slut till mötes på grund av växtvärk?

Väldigt pedagogisk och lättförståelig genomgång som vanligt. Väntar spänt på del 2.

En delvis orelaterad fråga: När tror du att handeln i Vardia-aktien kommer igång ordentligt? Blir det i samband med första vinstkvartalet?

Tack!

Mycket intressant och bra inlägg Kenny. Jag hoppas du också vill titta på avsättningar även vad gäller Protector.

Jag skulle också vilja tillägga att det här med avsättningar i tillräcklig storlek måste vara väldigt svårt för försäkringsbolagen idag. Som jag ser på saken är det också en väldig risk som mycket väl skulle kunna förorsaka tråkiga nyheter för aktieägaren.

En faktor, som gäller generellt för många försäkringsbolag vilka försäkrar egendom eller person, är att antalet naturkatastrofer ökar kraftigt. Inte bara kan de leda till tragiska händelser och skador för oss människor utan de orsakar också omfattande materiella skador.

Jag tycker mig kunna se att antalet naturkatastrofer ökar och hur ska det gå att räkna på hur detta utvecklas om 3, 5 eller 10 år? I artikeln Extremvädret blir ruskigt dyrt för försäkringsbolagen går det att läsa att antalet naturskador ökat med 178 % första halvåret jmf föregående år och att kostnaderna förväntas överstiga 1 miljard! Hur ska ett försäkringsbolag kunna sätta av medel för en katastrof likt den stora skogsbranden nu i somras eller för den delen stormen Gudrun för några år sedan? Det finns ju inget bolag som gör så stora avsättningar, men när de väl sker belastar de försäkringsbolagen enormt vilket i sin tur påverkar alla aktieägare. Häri ligger en stor risk känner jag.

Mvh

/Vägen till Frihet

Vägen till Frihet: kunden betalar alltid i slutändan i försäkringsbranschen – dvs högre premier efterföljande år. Försäkringsbranschen kan liknas vid oligopol (dom stora har samma styrka som OPEC). Skeppa vidare på kund bara (men för små försäkringsbolag kan det svida kortsiktigt).

Linus,

Bra fråga. Bolaget är fortfarande i princip helt ouppmärksammat utanför bloggvärlden och sådant som vänder på det är nog vinst och/eller utdelning. En sekundärnotering i Sverige hade nog gjort susen också men det tror jag inte är på gång. Det är bara att vara nöjd så länge värderingen och handeln är låg!

—

Vägen till frihet,

Jodå, Protector kommer också att få vara med på ett hörn.

Ökningen av naturskador är inget som sker över en natt, även om variationerna kan vara stora från år till år vilket den stora ökningen från förra året visar. Det är inte konstigare än att premierna måste höjas lika mycket som skadorna ökar för att lönsamheten ska behållas och i Norden tror jag inte att det är några problem vilket de tio senaste årens utveckling visar. I USA på 1980-talet var totalkostnadsprocenten bedrövligt hög för att inget bolag kunde höja priserna utan att tappa kunder. I Norden höjer istället alla försäkringsbolag samtidigt. Det är inte bara de fyra stora i respektive land som höjer, utan de små följer också med så jag ser inget problem här. De som sitter med bäst statistik är branschen själva och de kommer inte att skänka bort pengar i onödan.

Jag får sälla mig till de som väntar på något gott, nästa inlägg. Jag har inte tittat mer på Vardia än att de aldrig har gjort vinst, så mina kommentarer är inte så insiktsfulla.

Vad du har skrivit om hittills är att Vardia inte kan jämföras med amerikanska flrsäkringsbolag anno 1980. Antar att varför man inte ska vara skeptisk till Vardia kommer i inlägg 2. Det är främst två frågor jag hoppas få svar på;

1) ”whereof one cannot speak, thereof one must be silent”, ett citat från Wittgenstein jag nyss läste och gillade så jag använder det här för att förhoppningsvis komma ihåg det bättre. Som du skriver så är Vardia ett nytt bolag med kort historia, så bad finns det att skriva om? Man har inte gjort någon vinst och måste växa innan man kan göra så. Nya kunder, nya marknader. Att växa är inget som kommer automatiskt och skulle man misslyckas har man inte mycket kapital att ta av för att ändra sin försäljning.

2) om det binär så lätt att växa och göra bra vinster inom försäkrings verksamheten hur kommer det då sig att det inte kommer en uppsjö nya försäkringsbolag i Vardias fotspår? Det finns tillräckligt med kapabla människor och vilande kapital för att det ska ske. Finns det vinst att hämta inom en sektor så lommer det att ske, varför inte så inom Vardias sektor. Kan man göra en bra vinst så är premierna för höga och kommer med de nya bolagen att sjunka varpå vinstmarginalen sjunker och inga nya bolag tillkommer.

Kände inte till buffetts avsky mot snabbväxnade försäkringsbolag. Men om man vänder på steken (eller kanske vrider) så borde det ju vara ganska lätt att växa som försäkringsbolag-bara sänka premierna, blunda och hoppas på det bästa.

En klar risk med Vardia som många amatörer som jag kanske lär sig den hårda vägen är den obefintliga handeln i aktien. Aktuell kurs innebär absolut ingen garanti för aktier går att sälja i något sånär stora poster på den kursen. Värdet på innehavet är följaktligen rätt oklart.. Kommer det dåliga nyheter från bolaget lär det också bli väldigt svårt att sälja aktier.

Probus,

Man kan ju inte gräva i alla bolag och även jag brukar kräva vinst, men i det här fallet blev det ett undantag.

Norden är inte USA och snabbväxare är inte per automatik lika med dåligt, är väl det jag har sagt. I nästa inlägg kommer det lite siffror också.

Försäkringsbranschen är en oligopolmarknad vilket brukar betyda att det finns inträdesbarriärer. Vad Vardia gör bra har jag skrivit om här: https://www.aktiefokus.se/2014/07/hur-vardia-tar-sig-over-forsakringsmarknadens-intradesbarriarer/

Bara för att Vardia lyckas växa ordentligt betyder det inte att det är enkelt. Det är tvärt om, när man gör någonting bra ser det enkelt ut. Vilande kapital finns det definitivt gott om (även om det krävs mycket för att starta ett försäkringsbolag) men kapabla människor är jag inte säker på. Det har poppat upp en del små försäkringsbolag de senaste åren, men det är inte alla som har lyckats lika bra som Vardia. På senaste presentationen efter Q2 nämnde ledningen ett annat norskt försäkringsbolag som hade tagit in 100 MNOK i kapital och lyckats sälja premier för 40 MNOK på två år. Min slutsats är att det inte är lätt att lyckas i försäkringsbranschen, utan att det är Vardia som gör något riktigt bra.

När Solvens 2 införs om två år är det slut på lekstugan för nya aktörer och då höjer man barriären ytterligare för ny konkurrens vilket är positivt för de flesta som finns kvar på marknaden och står stadigt.

Själv tror jag att endast en kraftig ökning av skador följt av en oförmåga att höja premier kan sänka branschens lönsamhet. Nu ökar naturskadorna, men jag skulle bli mycket förvånad om vi inte också får se höjda premier. Kunderna förstår att man måste höja premierna. Skadorna ökar ju, klimatförändringar, skogsbränder etc. etc. Man höjer säkert med marginal också.

Försäkringsbolag är å ena sidan komplicerade varelser men å andra sidan också enkla varelser. Det går lätt att inser att Vardia går med förlust ENBART för att de satsar på kraftig tillväxt. Skulle man sparka ut 3/4 av försäljningsteamet här och nu och började försöka konstanthålla kundstocken skulle man vara lönsamma redan idag. Det betyder att det finns stora värden i bolaget som är dolda, men som snart kommer fram när man växer i sin tillväxtkostym.

—

Ernesto,

Jag hade inte heller lyckats sätta fingret på att det var Buffett som var urfadern till den spridda halvsanningen, men jag insåg det när jag läste igenom alla aktieägarbrev när jag hade en stund över ;-)

Nja, visst är det lättare att sälja försäkringar med låga priser än med höga, men det är generellt sett ganska svårt att sälja försäkringar till privatpersoner. Många stannar väldigt länge och är ointresserade av att byta, precis som det är ointressant att byta bank.

Om premierna är för låga så syns det ju i skadeprocenten. Utbetalningarna här och nu kommer då att bli höga och avsättningarna måste man hålla koll på då.

—

Amatören,

Ja, om man vill kunna gå in och ut fort kan det bli lite likviditetsproblem i Vardia. Men så dålig är inte omsättningen; den är trots allt flera miljoner NOK per dag. Det finns aktier som handlas för några tiotals tusen kronor per dag och de är värre :) Men småbolag med dålig likviditet blir massakrerade när börsen sjunker, det ska man vara medveten om.

Värdet på innehavet ser jag som något helt annat än nuvarande pris. Köper man Vardia måste man vara långsiktig. Om ett halvår kan kursen lika gärna stå i 15 NOK som i 60 NOK, eller högre eller lägre, och det ska man nog också vara beredd på.

Även om krig och inte investeringar är helt samma sak så tycker jag detta passar :)

”Kravet på säkerhet i vid bemärkelse rättfärdigar inte en överdriven försiktighet och undvikande av att ta risker. I krig är det huvudsakligen fråga om att ta beräknade risker. Principen fodrar för att man förutser riskerna och antingen tar dem eller eliminerar dem. Att ta risker är inget avsteg från principen men det vore ett allvarligt fel att inte göra klart för sig vilka risker som tas.

Principen skall inte uppfattas som defensiv utan som en förutsättning för att kunna vara offensiv.”

– Om stridens grunder, Marco Smedberg

Är det verkligen en ihållande trend att skador från naturkatastrofer ökar? Det är ju lätt att dra en linje till ett svårt katastrofår och säga att tendensen är tydlig. Personskador från naturkatastrofer har halverats senaste seklet i alla fall. Materialskador kan jag inte uttala mig om.

f4nat1ken,

I försäkringar och krig är allting tillåtet? ;-) Nej, men visst handlar både investeringar och försäkring (och säkert krig) om att ta kalkylerade risker.

—

gilmour,

Nja, ihållande trend är nog att ta i – man kan ju absolut inte dra någon rät linje in i framtiden – men antalet svåra stormar, översvämningar etc. verkar i alla fall ha ökat de senaste 5-10 åren. Jag har ingen stenkoll på statistiken, men jag räknar med att försäkringsbranschen har det och att de försöker höja premierna för att kompensera för en eventuell ökning av skador.

Som ett exempel har många av stormarna under 2011 och 2013 haft sådana vindstyrkor att de har kategoriserats som ”50-årsstormar”, men något är tokigt om det inträffar flera 50-årsstormar under ett och samma år. Statistiken bakåt i tiden stämmer inte längre överens med nuläget så något har hänt eller håller på att hända.

Tjenare Kenny. Du nämnde i en kommentar tidigare att ”Finland är en väldigt udda försäkringsmarknad och det finns inte på kartan att Vardia går in där”. Har du kollat närmare på hur försäkringsmarknaden ser ut i Finland jämfört med swe/nor/den? Enligt en snabbtitt på aktörerna verkar ju Finland likna övriga Norden ganska mycket med tre stora och stabila aktörer.

/nre

nre,

I Finland är totalkostnadsprocenten högre än i övriga Norden trots att koncentrationen är högre där de största bolagen har högre marknadsandel. ”Finnar vill göra affärer med finnar” har jag läst i någon branschanalys som förklaring till att utländska bolag har svårt att slå sig in i Finland. Dessutom är det väldigt få nya bolag som skapas. Följande presentation är intressant:

http://www.lloyds.com/~/media/Files/The%20Market/Tools%20and%20resources/New%20Market%20Intelligence/Market%20Presentations/Europe/nor_mi_2014_05_22_Market%20Presentation.pdf

Hej Kenny,

Tack för ditt svar.

Lite mer information om bolaget.

Det är ett rent s/w bolag som arbetar med något som kallas ”syntetisk MR” (där av namnet…). Det innebär att en undersökning görs av patienten i en MR-kamera. Där används en speciell styr-sekvens som som möjliggör att beräkna olika kontrastinställningar i efterhand.

På detta sätt kan en undersökning kortas ner från 30-40min till 5 min. Dvs en kraftig effektivitets vinst i nyttjandet av de dyra MR-undersökningarna. Utmaningen är exakt som du säger att få bra bildkvalitet. Tekniken är välkänd men har inte fått någon spridning pga att det är kapacitetskrävande beräkningar. Nu har utvecklingen av dator gjort att det inte längre är ett problem.

Det riktiga genomslaget är att lyckas med bildkvaliteten. Nu är den så bra att ligger i nivå med konventionell MR.

Företaget har gjort en rad viktiga avtal. I Umeå där produkten används i drift för att diagnoserna. Karolinska, Sahlgrenska. Mest intressant är Mayo clinics i USA.

För att verkligen lyckas är det viktigt att teckna kontrakt med de stora MR tillverkarna som Siemens, GE och Philips. Tanken är här att MR leverantörer erbjuder produkten som en del av sitt utbud. Det ger både en säljkanal och garanterad support för produkten på MR-kameran.

Nu har bolaget lyckats teckna ett kontrakt med en av de stora MR tillverkarna. Det har inte offentliggjorts vilken utan min gissning är att det görs på den stora röntgenmässan RSNA i Chicago i november.

Det intressanta är nu att detta inte har återspeglats i kursen utan aktien ligger stilla. Min bedömning är att detta beror på att bolaget är okänt och att få förstår vad detta innebär. Det vill säga så är aktien undervärderad och i köpläge skulle jag säga, men då som net-net.

Jag ska fortsätta och studera bolaget och om du har något du undrar över har du min mail-adress(antar jag genom kommentaren). Tycker din blogg är fantastiskt bra och är mycket imponerad över ditt sätt att analysera bolag och verkligen gå in på djupet, så om det är något du vill veta mer om eller bara undrar lite lätt över är det bara att höra av sig. Tänkte att jag ska skona icke-intresserade i kommentarsfälten på det sättet, så om någon läser detta som är nästan helt orelaterat till Neurosearch, ber jag om ursäkt. ;)

Gunnar

Ojdå, ser nu att detta inte var neurosearch-kommentarerna, där vi började vår diskussion. Återigen; förlåt till de ickeintresserade och jag finns på mail i fortsättningen. :)

Gunnar,

Jag har mejlat dig :-)

Hej. En fråga relaterad men lite off-topic. Läste i USA nu att deras försäkringsbolag tappade i börsvärde som en reaktion på sänkta eller förväntat sänkta räntor. De menade att kurserna korrelerar med räntorna då försäkringsbolag är tvungna att avsätta mycket kapital i säkra placeringar. Höjda räntor ger alltså rätt kraftigt höjda intäkter. Nu vet inte jag hur mindre skandinaviska bolag ligger placerade i jämförelse med stora amerikanska men hur ser du på det? Vi har ju historiskt låg ränta nu och de allmänna analyserna talar ju om successiva höjningar med start tidigast nästa år. Med den låga omsättningen och de förhållandevis små aktörerna som handlar tex i Vardia är detta med säkerhet inprisat i kursen? Det borde ju ge en hel del potentiell uppsida. Iaf om vi gör antagandet att vi inte permanent kommer ha en lågräntemiljö vilket ju förvisso är teoretiskt möjligt.

Varg,

Japp, lägre räntor gör att avkastningen blir lägre på investerat kapital. Försäkringsbolagen vill ha sin lönsamhet ändå och då kan man historiskt se att totalkostnadsprocenten sjunker istället. På 1970- och 1980-talet tjänades det mer pengar på investeringar än på försäkringsverksamheten, men idag är det lite tvärt om.

De nordiska bolagen lider inte lika mycket som de amerikanska eftersom de nordiska tjänar pengar på försäkringsverksamheten också, till skillnad mot de amerikanska som ligger på totalkostnadsprocent nära 100 % i många fall även om det finns undantag.

Vardia har 100 % investerat på bankkonton till ca 2,5 % ränta (senaste uppgiften, kan vara lägre nu). Ingen kanonavkastning, det borde gå att få lite högre via några obligationsfonder eller liknande. Protector har mycket norska obligationer/obligationsfonder och jag har för mig att man får mer än 2-3 %, kanske 4 %?

Jag själv tror inte heller på höjda räntor inom överskådlig framtid, men visst vore det en möjlig uppsida för t.ex. Vardia som har pengarna på bankkonto. För försäkringsbolagen som redan har obligationer blir det ju tvärt om en möjlig nedsida eftersom de obligationer de redan äger blir mindre värda vilket belastar resultatet.

En investering i Vardia har hittills visat sig lönsam. Från 23 kr till dagens 29 kr har Vardia utklassat index.

Själv är jag dock oroad när jag tittar på handeln i Vardia. Varje börsdag köper Avanza 20-30 000 aktier och Nordnet cirka 5 000. Svenska småsparare har i flera månader nettoköpt aktier i Vardia för 1-1.5 miljoner norska kronor varje dag. Det som genomgående saknas på köpsidan är norska investerare. Norska bankers köp i Vardia är nästan helt obefintliga, även när det gäller bruttoköp. Nästan ingen i Norge köper Vardia. Och i Sverige finns det inget institut eller större aktör som köper i Vardia då Avanza och Nordnet står för över 80 % av nettoköpen i aktien.

För varje månad som går så köper svenska småsparare motsvarande 2-3 % av bolaget.

Svenska småsparares tillgångar i Vardia börjar närma sig 200 miljoner norska kronor.

Med ett obefintligt köpintresse från större institut eller norska sparare kan det gå riktigt illa i Vardia om bolagets prognoser inte håller och det saknas långsiktiga aktörer i aktien.

Som svensk småsparare bör man fundera över följande:

1. Vardia är ett förhållandevis nystartat bolag som idag värderas till 1 miljard norska kronor. Hur mycket pengar har Vardia tagit in i eget kapital genom nyemissioner? Det är väl ungefär en 1/3 av nuvarande börsvärde. Varför skall Vardia värderas till 3 ggr det kapital som man tagit in i nyemissioner när man är ett nystartat bolag?

2. Hur kan man få lönsamhet i ett försäkringsbolag med över 400 anställda när årspremierna är under 1 500 miljoner norska kronor.

3. Kan man lita på bolagets prognoser? 2012 spådde Vardia ett överskott i slutet av 2013. Hur skall nuvarande prognos om överskott i december 2014 kunna nås med nuvarande lönekostnader för 400 anställda?

Om 1 år kan Avanza och Nordnet äga 40 % av Vardia om nuvarande trend fortsätter. Jag tror inte att den utvecklingen är bra.

Viktig fråga,

Tack för din kommentar!

Jag tror att de svenska småspararna gör en kanoninvestering när de köper Vardia. Visst blir ägarbilden inte någon höjdare, men det är ändå mest SEB/Pareto som säljer och det är ändå grundarnas bolag. Insiders äger 30 % och kan styra och ställa, med all rätt, eftersom de sitter i samma båt som övriga aktieägare. Om det kommer dåliga nyheter ska man nog räkna med en katastrofal kursutveckling på kort sikt – det håller jag med dig om.

Jag tror inte att man dra en rät linje från nuvarande ca 12 % (Nordnet+Avanza) in i framtiden men klart är att det finns ett stort intresse bland svenska småsparare! Det är inte omöjligt med offensiva nyemissioner framöver och då lär vi få ett kvitto på intresset, nu när det finns svenska småsparare med i bilden också! Intresset var ju i princip noll vid IPO:n då kursen hamnade i botten på intervallet och sjönk ytterligare 25 % på kort tid.

Jag kan tyvärr inte svara på varför norrmännen inte köper. Den norska börsen är en av de lägst värderade i världen, av någon anledning. Som jag ser det är det bara att tacka och ta emot. för norrmännens ointresse för aktier, eller vad det nu handlar om.

Norska försäkringsbolag är för övrigt ganska konstiga. Ingen enskild ägare får äga mer än 10 % av bolaget om de inte får dispens av Finanstilsynet. Kollar man Gjensidige t.ex. så äger de sig själva via någon stiftelse. Ägarbilderna är inte kanon, så är det tyvärr.

Vardia lever ett liv i det dolda. Det är i princip bara på bloggar i Sverige som det skrivs om bolaget. Nu blev man nyligen näst bästa villaförsäkringsbolag och fjärde bästa hemförsäkringsbolag så folk lär väl få upp ögonen för bolaget någon gång: http://bankforsakring.konsumenternas.se/sidfot/om-oss/aktuellt/basta-villaforsakringen

Dina frågor:

1. Vardia har ungefär fem år på nacken och man har väl tagit in ungefär 300 MNOK eller något i den stilen i nyemissioner, som du säger. En värdering baserat på inhämtade pengar blir ganska vanskligt, frågan är vad man gör för pengarna. Vardia gör bra saker för sina pengar. Med en skadeprocent på ungefär 75 % i nuläget (och sjunkande) skulle en köpare vara beredd att betala 1-2 x GWP för Vardia. In med Vardia i en kostnadsstruktur med en driftskostnadsprocent på 15-20 % så inser man att Vardia redan står redo att tjäna pengar. Skadeprocenten kommer förmodligen att sjunka ytterligare framöver vilket gör att en värdering på 1 x GWP sannolikt är i underkant.

Jag skrev lite om det här: https://www.aktiefokus.se/2014/08/ps-och-pgwp-ar-utmarkta-varderingsmatt/

Jag antar att du har sett mina tidigare inlägg om bolaget också, det finns ett gäng nu.

2 och 3. Njae, prognoser ska man alltid ta med en nypa salt men jag tror att Q1-15 får vi nog se svarta siffror för första gången. Någon vidare lönsamhet lär vi inte få se förrän Vardia har fortsatt att växa mot 3+ miljarder i GWP. Orsaken till den stora personalstyrkan är försäljning. Skulle försäljningen gå dåligt skulle man kunna ifrågasätta personalstyrkan, men nu går faktiskt försäljningen kanon. Om man skulle sluta växa i morgon och göra sig av med tillväxtkostnaderna så skulle man vara lönsamma direkt. Tillväxt kostar. Nu kommer det inte hända, utan målet är att växa i kostymen,

Hej Kenny du skriver verkligt initierat om försäkringsbolagen. För Vardia skriver du att pengarna nu räcker till bolaget går med vinst förutom om de vill göra någon offensiv emission för företagsköp eller dylikt. Men hut tror du Basel II kan påverka, bolaget skriver bara i rapporten att de har bra samtal med myndigheterna. Kan det inte bli så att de tvingas ta in mer kapital på något sätt pga av detta?

Mvh

Hej Sixten!

Solvens II kommer inte att påverka Vardia särskilt mycket. Det finns lite olika saker som kommer att hända i och med införandet av Solvens II. Ett exempel är ändrade riskvikter på innehavda värdepapper. Vardia har 100 % cash=ingen påverkan. Ett annat exempel är att det händer en del kring kapitalkraven i svansen (avsättningarna). Här är Vardia ett ungt bolag som inte har hunnit bygga upp så mycket svans än och dessutom har man en naturligt kort svans pga. den verksamhet man bedriver (kommer mer om det i nästa inlägg)=liten påverkan.

Det finns lite mer som kommer att hända, men först kommer det att bli övergångsregler och det hela blir säkert hyfsat utdraget, men det som är säkert är att det höjer barriärerna mot nya försäkringsbolag och det är det viktigaste. Hade Vardia startats idag hade man alltså haft det betydligt tuffare, man låg helt rätt i tiden när man började för fem år sedan!

Mycket intressant inlägg och efterföljande diskussion, tack för det! Har ”sparat” inlägget och äntligen tagit mig tid till att läsa det. Aktuellt med tanke på Admiral som har växt kraftigt historiskt, och vars resultat i genomsnitt bestått av 12% återhämtningar från tidigare avsättningar.

Håller med dig om att skepsisen är överdriven, men visst finns det en viss oro för att CR ska bli sämre när Protector slutar växa till exempel. Men det finns ju också kostnader att dra ned på när tillväxten saktar ned, och säkerligen effektiviseringar att göra när bolaget mognar.

När det kommer till Vardia kan det nog bli en liten position för min del inom den närmaste framtiden :)

Finansnovis,

För Protector kanske det har viss påverkan när tillväxten avtar eftersom de riktar sig mot offentlig sektor, jag vet inte säkert, men för t.ex. Vardia är det snarare tvärt om. Så länge bolaget växer kraftigt kommer skadeprocenten att vara förhöjd eftersom det är de nya kunderna som orsakar mest skador och som är mest villiga att anmäla skador. Även bedrägerier och liknande är vanligast för nya kunder. Så när tillväxten avtar kommer skadeprocenten snarast att sjunka eller plana ut.

Och ja, om det handlar om att tillväxten minskar procentuellt så kommer även kostnadsprocenten att göra det givet att man inte ökar säljkostnaderna. Så det här är inget jag bekymrar mig över heller.

Vardia har sett billig ut länge men nu är det riktigt reapris :-)

Missade den möjligheten :) Tvekar lite. Men det är ju bara brus på lång sikt, så länge jag kan få de i underkant av P/GWP 1 så är jag nog nöjd. Problemet är att Admiral tilltalar mig mer som investering – även om jag rent rationellt ser en bättre risk/reward i Vardia.

Hej Kenny!

Fick välja det här inlägget då det var det senaste jag hittade ang Protector Forsikring. Några frågor har letat sig upp i mitt huvud efter Q3-rapporten.

1. Hur realiseras en inkomst för försäkringsbolag från portföljen vid rapport?

2. Vi har precis genomgått två rekyler, varav en mer panikartad. Varför har detta haft en negativ effekt för Protectors portfölj? Q3 hann ju bara uppleva den första lilla augustirekylen. Har de också fått panik och sålt vid dippen? Det här är intressant tycker jag då vi precis fått starka besked från de flesta Q3-rapporter och då inte minst ifrån bankerna.

3. Rapporten har många fina siffror men sista raden prognostiserar en EPS runt 4 NOK. Det här är en modest ökning på 2,56% från 2013. Jag misstänker dock att du har förhoppningar om en bättre resultattillväxt än så och att Protector är väldigt defensiva i sina antaganden då man redan nått EPS 3,9 för året.

Jag finner det märkligt när jag läser diverse kommentarer som nästintill hyllar att marknaden ryggar tillbaka och sänker kursen. Självklart trevligt om man vill köpa ännu mer, men har man redan får man också räkna med att det tar längre tid innan man når sitt mål. ”– Vi sänker din lön och skjuter upp din löneförhöjning på obestämd tid, vi noterar att du tar det med glädje och vill vara kvar och jobba för oss.”

Avslutningsvis tack Kenny för en utmärkt blogg med inspiration och tankar kring aktiers märkliga värld.

CN

Hej CN!

1 och 2: ingen aning. När, hur och varför de faktiskt realiserar vet jag inte. I samband med utdelning, kan jag tänka mig, men jag vet inte. Skicka ett mejl till deras IR?

Hur de förvaltar investeringsportföljen är ett litet orosmoment i Protector. Jag skulle inte bli förvånad om de fick panik och sålde på dippen eftersom de verkar svänga en del och ena kvartalet öka i svenska indexfonder för att nästa kvartal vikta över mot räntefonder. Historiskt har avkastningen från investeringarna varit okej men det är inte här bolagets styrka ligger.

3. Jag skriver ett kort inlägg om saken men nej, jag har inte förhoppningar om en bättre resultattillväxt än så. Jag räknar egentligen inte med någon tillväxt alls och enligt min bevakningslista (https://docs.google.com/spreadsheet/ccc?key=0AiDqwnDDgUI_dFRoRTFicnl1b3lTZnY0VWptdlpwaFE&usp=drive_web#gid=0) antar jag en vinst per aktie på 3,6 NOK och så länge man överträffar det är jag nöjd eftersom det är vad jag har utgått från när jag har investerat till en snittkurs på under 20. Protector är inget jättefynd till nuvarande nivåer enligt mitt sätt att se på saken.

Kursuppgång nu eller senare beror ju helt på om man vill realisera en vinst eller inte. Jag själv har inga ambitioner att sälja Protector utan låter dem gärna tuffa på ett tag till och för att möjliggöra eventuella ytterligare köp vill jag då se en låg kurs.

Tack för att du läser och kommenterar :-)

Bra poänger som lyfts!

Ju mer bolagen satsar på långsvansad affär, desto mer beroende blir man av interna modeller och att man just fått sin IBNR och sin IBNER (Incurred but not enough reported) rätt. Ju mer volym och ju längre man haft en någorlunda stor volym, desto enklare blir det att räkna fram svansen. Det är en rätt så komplex övning. Just Motor & även i vissa fall Ansvar är sådana områden där det kan ta väldigt lång tid, precis som grafen ovan visar. En Motorannuitet kan ju försäkringsbolaget få sitta med i 20-30 år, beroende lite på hur ung personen är vid skadetillfället.

Erik,

Tack för det och tack för din kommentar! Ja, som utomstående har man inte mycket annat val än att sätta sin tilltro till att avsättningarna görs tillräckligt bra utifrån bolagets egna modeller plus att man kan följa upp vissa nyckeltal så gott som det går (avsättningar i förhållande till premier eller liknande) men man får ändå bara en grov rimlighetskontroll och facit kommer decennier senare.

Buffett tog upp något exempel på återförsäkrare med extremt långa svansar och sådana bolag är nog inget som jag skulle våga investera i :-)