Warren Buffett och Prem Watsa brukar ofta tala om vikten av att ha en kompetent ledning i sina respektive försäkringsbolag. Därför kan det vara läge att ta sig en titt på Moderna Försäkringar, eftersom stora delar av Vardias ledning har sin bakgrund där.

Grunden till Moderna försäkringar (se Wikipedia) lades redan 1916 men bolaget i dess moderna skepnad grundades 1999. Bolaget ägdes då av Kinnevikkoncernen men såldes 2007 till ett isländskt bolag. Moderna försäkringar blev kortlivade under isländsk ägo eftersom bolaget såldes 2009 till danska Tryg.

Trygs förvärv av Moderna försäkringar visade sig bli ett förvärv av Moderna försäkringars kundportfölj eftersom stora delar av bolagets anställda lämnade Tryg (se ”Avhoppare dränerar Moderna Försäkringar” och ”Utbrytare från Moderna startar försäkringsbolag”). I princip hela den svenska ledningen slutade och gick så småningom över till det som idag är Vardia. Inte bara ledningen slutade, utan också många anställda. Enligt en av artiklarna ovan kom så många som 26 av 35 Vardia-anställda från Moderna försäkringar, inklusive den svenska ledningen och några personer från ledningen i Norge. Ett tag senare slutade även Andreas Önstorp, som blev VD för Vardia i Sverige.

Vad jag kan förstå av mina efterforskningar var det huvudsakligen kompetens inom försäljning och marknadsföring som flyttade över från Moderna till Vardia, men även kompetens inom underwriting och juridik. Lite av varje som krävs för att driva ett försäkringsbolag, alltså.

I samma veva slutade även ungefär 25 personer och började på ett annat konkurrerande försäkringsbolag, Svedea. Enligt allabolag.se hade Svedea vid bokslutet 2012 en omsättning på 42 miljoner och 42 anställda som ledde bolaget till en förlust på 45 miljoner. Tillväxten är inte lika snabb som för Vardia (som säljer försäkringar för ungefär 40 miljoner i månaden i Sverige), men Svedea har en stabil huvudägare i form av Inter Hannover (helägt dotterbolag till återförsäkringsbolaget Hannover Re) och bolagets framfart kan vara väl värd att följa.

Moderna försäkringar dränerades alltså på personal när den danska jätten klev in som huvudägare, men hur framgångsrikt var egentligen det bolag som Vardias (och Svedeas) nuvarande personal hade byggt upp?

Moderna försäkringar

Låt oss ta en titt på Moderna Försäkringars utveckling från starten 1999 till det sista hela året som eget bolag, 2008.

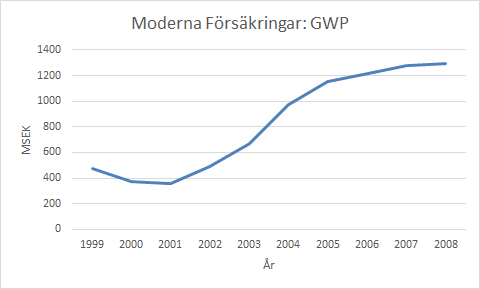

Bruttopremierna utvecklades på följande vis.

Det gick trögt i starten men därefter tog det fart. Tillväxten i GWP var 12 % per år från starten eller 20 % per år om man räknar från 2001. Oavsett hur man räknar handlar det om en kraftig tillväxt. Mellan 2008 och 2009 växte GWP för övrigt med ytterligare 13 % (se årsredovisning 2009).

Vardia hade 2013 ett GWP på ungefär 570 miljoner norska kronor och tillväxttakten är hög. Bara under Q1 2014 såldes försäkringar för drygt 250 miljoner. Snart är Vardia alltså uppe i samma storlek som Moderna Försäkringar anno 2008.

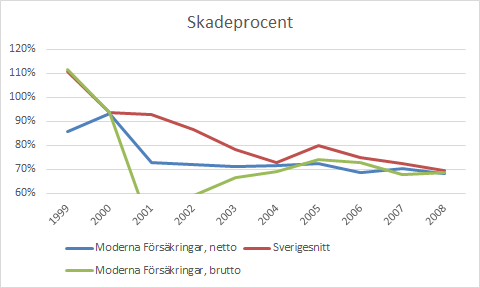

Omsättning är en sak och lönsamhet en annan. Hur såg då Moderna Försäkringars lönsamhet ut? Vi kan börja med att betrakta skadeprocenten jämfört med Sverigesnittet.

Netto (efter återförsäkring) hade Moderna försäkringar lägre skadeprocent än branschen under hela 2000-talet! I början skickade Moderna vidare 40-60 % av premierna till återförsäkring (jämfört med Vardias 75 %) för att efter tid växla ned mot 20-30 %.

Även bruttoskadeprocenten var lägre än branschen. De sista åren låg skadeprocenten brutto och netto kring 70 % vilket kan jämföras med Vardias 88 % netto och 85 % brutto för de senaste tolv månaderna. Man kan dock notera att skadeprocenten sjönk kraftigt de första åren för Moderna Försäkringar och så förväntar jag mig även att det kommer se ut för Vardia.

Slutsatserna man kan dra från betraktelsen av skadeprocenten är att Moderna Försäkringar hade koll på risk och prissättning av premier samt villkor med återförsäkringsbolag.

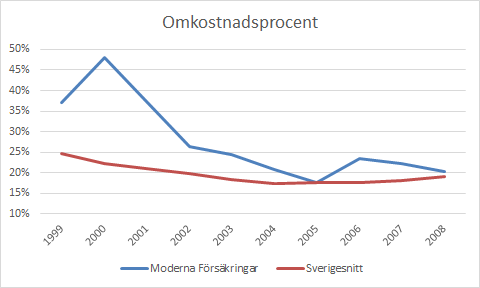

Kostnaderna då? Moderna Försäkringar var ett ganska litet bolag, vilket borde leda till höga kostnader på grund av avsaknad av stordriftsfördelar.

Allt eftersom bolaget växte kröp man ned mot branschsnittet. Eftersom Moderna Försäkringar var ett ganska litet bolag (2002-2004 var de ungefär lika stora som Vardia är nu mätt med GWP) uppnådde man aldrig samma stordriftsfördelar som de stora jättarna.

Driftskostnadsprocenten kom mot slutet ned till omkring 20 % (netto) vilket kan jämföras med Vardias 33 % brutto och 74 % netto. Här har Vardia en bit kvar, men kostnaderna är höga på grund av den kraftiga tillväxten. Tillväxt kostar, speciellt när tillväxttakten är så hög som storleksordningen hundra procent per år. Om man vill kan man roa sig med räkneövningar där man beräknar omkostnadsprocenten rensat för tillväxt. Det blir ett hypotetiskt, men intressant, räkneexempel som jag rekommenderar er läsare att göra.

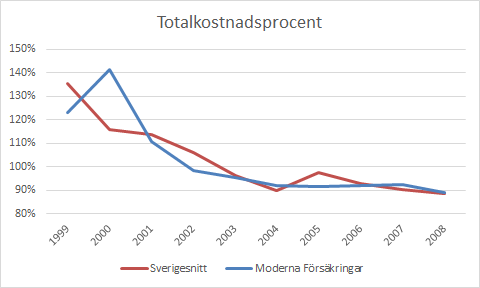

Summan av driftskostnadsprocent och skadeprocent blir totalkostnadsprocent och såg ut på följande vis för Moderna jämfört med Sverigesnittet.

Modernas totalkostnadsprocent följde branschen väl trots att bolaget inte var särskilt stort. En god riskhantering vägde alltså upp de något högre kostnaderna.

Slutsatser

Stora delar av Vardias svenska ledning har varit med förr i Moderna Försäkringar i diverse ledande roller. De har med andra ord varit med om att:

- växa fort, 10-20 % år i ökade bruttopremieinkomster (GWP)

- vara lönsamma trots små volymer…

- …tack vare en god riskhantering med lägre skadeprocent än branschsnittet

- hålla nästan samma kostnadsnivå (driftskostnadsprocent) som branschsnittet trots mindre storlek

Det finns med andra ord ett hyggligt track record bakom spakarna i den svenska delen av Vardia och om det skulle saknas kunnande finns det nog i den norska koncernledningen.

Moderna Försäkringars resa slutade när bolaget förvärvades för drygt 1,2 miljarder vilket motsvarade P/GWP 1,0 eller P/B 4,6. Vardia värderas just nu till P/GWP 1,1 eller P/B 1,9 vid ett börsvärde på 790 miljoner (börskurs 24,7 kr). Det finns en del kvar att bevisa för Vardia men om Q2 bjuder på sjunkande driftskostnadsprocent och skadeprocent, vilket jag förväntar mig på grund av ökade premieinkomster och en mognande kundportfölj, så ser det lovande ut inför framtiden.

Interesting to follow the discussions around Vardia in the blog community. I have not invested, and have no opinion on value etc. However, I became customer just before everybody started blogging about Vardia. My experience so far has been EXTREMELY disappointing regarding their administration, it has been just absurdly bad for an insurance company (all my trust as customer is really low; how will they handle a claim from my side when they can’t even send a proper invoice, even after me calling probably 3-4 times to their customer service. Something must be really wrong with their IT systems. I am now trying to transfer to ’autogiro’ but have still not got any confirmation of this from the company (and that I have got from every other company (e.g. Telia, Tele2, Telenor, Viasat and so on)). Because of this experience I have just stayed out from even looking at the company (and potentially missing a great investment opportunity). On the other hand, I also need to mention that their efforts for add-on sales seem to be very good and most likely that is very systematized.

PS. Tryg has a great track record of destroying value outside their core business…

Som vanligt trevlig läsning, bra jobbat! Ser fram emot fler inlägg om försäkringsmarknaden och Vardia :)

Intressant genomgång. Jag tycker det visar att det inte är så bråttom att köpa aktien på nuvarande nivå

det mesta är inprisat. Först när bolaget visar svarta siffror är det dags att gå in. Det kan nog ta ett par år och då behöver man knappast betala mer än nu. Du kanske gör det klassiska för många värdeinvesetare en bra analys men går in för tidigt och även ut för tidigt. No offence.

Sverre, självklart riskerar man att gå in förtidigt genom att köpa nu, men samtidigt om man avstått kunde de lika gärna blivit försent. I och med att det är svårt att tajma marknaden exakt såvida man inte råkar vara en spådam så får man helt enkelt gissa sig till när det kan vara bra att rätt tillfälle att köpa.

Och eftersom försäljningen går bra, insider köp sker, vinst beräknas komma snart så tror jag verkligen inte att det är helt fel att köpa nu. Dessutom har ju banken DNB (?) nyligen rekommenderat köp i Vardia så är det kanske inom snar framtid fler och fler upptäcker bolaget och de som äger Vardia aktier börjar inse att de släpper iväg sina aktier lite för billigt :)

Om man är för tidig på bollen går att diskutera men jag vill inte vara för sen på bollen då jag tycker värderingen är alldeles för låg i dagsläget. Protectors utveckling var också långsam innan marknaden fick syn på bolaget och Vardia är ännu mer anonymt än så länge.

Med tanke på att GPW var mer än dubbelt så höga Q1 2014 som Q1 2013 så kan man räkna med över 1200 MNOK i GPW för 2014, eller betydligt högre vilket jag tror. Då är värderingen ca 0,5 gånger GPW för 2014. Och sen kommer fortsatt tillväxt 2015 och 2016 mot 3000 MNOK.

Min egna riktkurs är satt till 50 kr i dagsläget och det bygger på 1,0 gånger GPW för 2014. Jag vill dock betona att risken är högre än i Protector och min andel i portföljen är 8 % vilket ska jämföras med Protectors 21 %. Dock kommer jag att öka upp Vardia ytterligare så länge kursen ligger på dessa nivåer.

Jag har följt försäkringsmarknaden och försäkringsaktier länge och är nog böjd att hålla med Sverre. Det finns ingen uppvärderingspotential härifrån så länge det är röda siffror.

Den kanske inte sjunker så länge nuvarande positiva börsklimat består men antagligen döda pengar de närmaste åren. Insiderköp är förstås positivt men inte ens insiders är kända för bra timing utan ofta överoptimistiska precis som Vardia varit hittills i sina prognoser.

Lars, De röda siffrorna beror ju främst pga Vardias expansions satsningar: Försäljningen som är väldigt kostsam först men som sedan ger intänkter år efter år så länge man behåller kunderna samt uppstarten i Danmark .

Ju högre omsättningen blir ju närmre kommer vi plus minus noll och så småningom också vinst. Med en fortsatt stor försäljning på minst 80 mkr per månad borde Vardia redan nästa år kunna gå (taget från luften) cirka 8 mkr mer i vinst varje månad. Eller tänker jag fel?

Kenneth visst är det så att att vi någon gång i framtiden får svarta siffror även om jag med min erfarenhet tror det tar längre tid än vad diverse haissare nu tror. Jag tror att dom är för tidiga på bollen här som sagt. Intressant case och im några år kan det vara köplöge och jag tror inte det ör dyrare då som sagt.

HNWIAA,

Jag antar på goda grunder att du kan läsa på svenska även om du föredrar att skriva på engelska :-)

Det låter ganska illa, det du beskriver. Jag är inte kund själv och lär inte bli heller (bor inte i villa så Vardia vill inte ha mig som kund, vilket leder till att priserna blir för höga för mig…) så jag har tyvärr inga egna erfarenheter. Det låter som grundläggande fel, så man får hoppas att du har fått ett måndagsexemplar av en försäkring.

Jag har läst en del kundbetyg på t.ex. rejta.se och generellt sett verkar kunderna vara nöjda även om en del förstås är missnöjda också. Inget som sticker ut jämfört med andra försäkringsbolag. Försäkringar är generellt sett en produkt många är skeptiska mot eftersom man inte tror att den täcker så mycket som man vill, men ändå är det en produkt alla måste ha.

Kunder som har drabbats av skador tenderar att förnya sina försäkringar hos Vardia oftare än kunder som inte har drabbats av någon skada, så uppenbarligen kan de både betala och få ersättning för skador. Jag tar dock till mig din erfarenhet och noterar att det verkar finnas barnsjukdomar i administrationen.

Allt tyder på att försäljning är det som de lägger krutet på, men det får ju inte gå till överdrift…

Hehe, jag vet inte om det var ett bra köp av Tryg eller inte, men det finns fler exempel på bolag som har förvärvats till P/GWP kring 1 och höga P/B-tal. Jag återkommer med ett annat exempel under sommaren som också är relaterat till Vardia.

—

Kenneth,

Oroa dig inte, det kommer mera ;-)

—

Sverre B (Lars),

Du kan mycket väl ha rätt och jag tvivlar inte på att du är skarpare på värdering än vad jag är. Jag kör, som du vet, det klassiska värdeinvesterarköret med ”köp till rätt pris i förhållande till värdet och skit i tajmingen” – på gott och ont. Rätt pris/värde är nu, menar jag, men tajmingen kan säkert bli bättre om ett halvår, ett år eller om två år och då är förstås priset ännu lägre i förhållande till värdet. En aktie kan alltid bli billigare och jag köper hellre för tidigt än riskerar att missa. Protector tog ju tio år på sig att vakna till liv och kanske tar det tio för Vardia också, även om det vore märkligt eftersom tillväxten är så extrem jämfört med Protector.

Slänger in mer tankar till Lars nedan.

—

Kenneth (igen),

DNB, Pareto och Arctic Securities har köprek på Vardia med riktkurser omkring 30-35 NOK, har inte de exakta siffrorna i huvudet. Samtidigt är DNB och Pareto inte direkt opartiska =)

—

ägamintid,

Jag delar din syn. En feg eller modig syn, beroende på hur man ser på det, att hellre köpa än att missa läget. I dagens marknad finns det inte så många alternativ om kursen skulle sticka så då köper jag hellre för tidigt.

Angående GWP är det ju bara att räkna. De säljer 80 MNOK per månad – mindre under semestern men säg 800 MNOK på helåret. Då är 1,2 miljarder för 2014 inte särskilt offensivt räknat.

—

Lars (Sverre B),

Det är möjligt att du har rätt. Jag tänker ungefär så här när jag köper i nuläget. Även med röda siffror borde bolaget inte handlas väsentligt under P/GWP 1,0. Där är vi nu och GWP växer med över 100 % per år. Därmed står antingen aktien still och tuggar och blir billigare (vilket du och Sverre tror) eller så gnetar den sig uppåt i takt med att GWP ökar. P/GWP kanske glider under 1, men GWP ökar ändå så fort att det borde dra kursen uppåt. Så tror jag.

Dock måste de svarta siffrorna närma sig! Ökande premier i sig är värdelöst om det inte leder till att lönsamheten närmar sig. Som trenden i Vardia ser ut och som exemplet Moderna Försäkringar visar tror jag att lönsamheten närmar sig. Ledningen spår att vinsten kommer under Q4 (hela kvartalet eller enstaka månad är lite oklart) och man kan laborera lite med vad som krävs för att nå lönsamhet under Q4. Jag tror att Q4-14 eller Q1-15 är fullt rimligt och när de svarta siffrorna finns där, om inte förr, borde värderingen bli en annan (eller åtminstone följa P/GWP 1,0 vilket betyder kursdubbling tills dess).

Insiders är sällan mästerliga investerare, men de vet hur det går för det egna bolaget och det är en intressant signal, tycker jag.

Man kan roa sig med att räkna lite (istället för att bara säga att ledningens prognoser är dåliga, vilket de kanske är) och då kan man t.ex. komma fram till att lönsamheten ser helt OK om man justerar för tillväxten eller att vinst under Q4-14 eller Q1-15 inte är orimligt. Jag är dock inget fan av prognoser, men jag kanske skulle ta och köra lite räkneexempel någon gång så att det finns fler prognoser att såga än bara ledningens ;-)

Kenny du glömmer en viktig sak och det är att tillväxten nu är känd och förväntningar om fortsatt tillväxt är inbakad i kursen. De röda siffrorna också kända liksom bolagets hitllis överoptimistiska prognoser.

Vi får se som alltid men jag tror att bolaget måste visa lönsamhet innan aktien uppvärderas från nuvarande nivå. Ingen brådska alltså du jämför med Protector och där är det däremot skördetid nu och nu uppvärderas den aktien..

Sverre/Lars/Kurt Svensson/Curt G Östlund/H Börjesson mfl.

Tillväxten är känd bland oss som överhuvudtaget kollar på bolaget ja, men jag har svårt att se att man betalar något för tillväxten. Det är ju tvärt om. Nordiska försäkringsbolag handlas till P/GWP 1,5-3,0 eller något sådant. Protector vill också vara med i den klubben nu. Det är bara Vardia som står utanför och ser på, men frågan är hur länge till.

Med nuvarande försäljningstakt handlas bolaget till P/GWP 0,5 på GWP om ett år och om siffrorna då är svarta på sista raden skulle jag bli förvånad om det inte har skruvat in sig mot P/GWP 1 eller högre.

Jag tror du slog huvudet på spiken där mer än du själv tror.

Ok bloggare har nu drivit upp kursen lite genom att haussa premietillväxten. Marknaden kommer inte att göra det förrän bolaget visat att de också kan tjäna pengar. För tidigt på bollen alltså och det finns många bättre alternativ nu. Om ett par år kan det vara köpläge.

Kenny, min tes är ungefär som din. P/GWP 1,0 nästa år ger 50 kr. Med lönsamhet Q1 2015 ska vi kunna vara där. Sen ska uppvärderingen ske gradvis i takt med fortsatt tillväxt. Som jag ser det så betalar man inte för någon tillväxt i Vardia idag. Det behöver man kanske inte heller göra om 1 år men kursen borde då ändå ha dubblats om GWP har dubblats. Men låt oss se framöver vad som händer. Den månatliga försäljningen är ju en viktig barometer och givetvis kommande delårsrapporter.

Lars, jag tror inte bloggare kan driva kursen i Vardia. Stora aktörer står för den största omsättningen i aktien. PAS verkar styra kursen med stora köp och försäljningar t.ex. Mycket dolda ordrar också allt som oftast. Jag tror marknaden behöver 3-4 kvartal för att vakna och möjligen också lönsamhet, sen kommer uppvärderingen. En allmän börsnedgång kan inte uteslutas men den kommer att drabba samtliga bolag, stora som små och dåliga som bra. Om de fortsätter att växa och når lönsamhet Q1 2015 så ska aktien kunna dubblas.

Nej äganintid bloggare kan bara påverka på marginalen. Sista kronan upp nu är kanske bloggeffekten sedan måste marknaden övertygas och då krävs svarta siffror, Premietillväxten är redan känd,

Det kommer klarna redan Q2 vart det är på väg.

Har svårt att värdera Q1 eftersom förra Q1 inte är så bra att jämföra med, kan vi räkna med stora säsongsvariationer?

Henrik,

Sommarmånaderna har riktigt dålig försäljning men i övrigt vet jag inte om det är några säsongsvariationer att tala om. Lite mer vattenskador på sommarhalvåret och lite mer bränder på vintern kan jag tänka mig, och sämre försäljning på sommaren, men jag vet inte hur mycket man ser av det. Det är i alla fall inte som för Protector där Q1 är det viktigaste kvartalet.

Varför är inte förra Q1 någon bra jämförelse? Ungefär från och med Q4-12 började bolaget ”komma igång” och klädde på sig sin nuvarande tillväxtkostym, så Q1-13 tycker jag går bra att jämföra med. Det som skiljer mellan 2013 och 2014 är framförallt att under 2014 (ungefär Q2 och framåt) kommer förnyelser av gamla premier att börja slå igenom på allvar vilket kommer visa sig i resultatet. Om det inte visar sig i Q2 ska man nog börja oroa sig men premieintäkterna växte fint Q1-14 både jämfört med Q4-13 och Q1-13.

Någon som vet vad Salus Ansvar köptes ut till för värdering?

Staffan Seger,

SalusAnsvar köptes av Folksam för cirka 480 MSEK under slutet av 2012. http://www.forsakringstagarna.se/folksam-koper-salusansvar/

Jag har inte hittat någon årsredovisning men allabolag.se (http://www.allabolag.se/5564944154/bokslut) säger följande, om vi tar siffrorna för 2012:

Nettoomsättning: 189 MSEK

Vinst efter skatt: 32 MSEK

Eget kapital: 243 MSEK

Det ger följande nyckeltal:

P/S: 2,5

P/E: 15

P/B: 2,0

Är dock dåligt insatt i vad SalusAnsvar egentligen gjorde.

Relativt ointressant vad SalusAnsvar (SA)blev uppköpta för då de inte tecknat egen risk på mycket länge. någon gång kring millenieskiftet sålde SalusAnsvar hela sitt sakbestånd till ett bolag som hette Svenska Konsumentförsäkringar AB (SK). SK ägdes till 50% av SA och 50% av Folksam. Efter bara något år så köpte Folksam hela SK och har sedan dess varit försäkringsgivare till hela Salusansvars sak-portfölj.

Runt 2006 så köpte DnB NOR SA för ett mycket högt pris trots att SA redan då knappt var ett försäkringsbolag. DnB NOR valde sen att dra sig ur Sverige med all övrig verksamhet förutom sin företagsunderstödjande bank. Den verksamheten som de backade från var Svensk Fastighetsförmedling, som de tidigare köpt, SalusAnsvar, samt konsumentkrediter och då främst bolån.

Folksam valde då att köpa hela Salusansvar til lett pris långt under vad DnB en gång betalat. Men i princip köpte de ett varumärke och personal, de köpte ytterst lite försäkringar.

Kolla gärna årtalen jag skrivit då det är på en höft. Verifiera och ifrågasätt gärna även annat jag skrev då jag knåpade ihop inlägget snabbt från minnet och det kan som bekant svika.ibland.

Tack Kenny för ännu ett intressant inlägg!

Kul att höra att du har några fler Vardia relaterade inlägg på lager:-)

Mvh

Dumle,

Tack för historielektionen :-)

—

Zen,

Jodå, inspirationen har varit på topp (börjar nog falna lite nu när annat semesteraktigt lockar mer) så det kommer lite mer =)

Det är lugnt. Var inte meningen att ge en historielektion eller framstå som mästrande men tänkte att det kanske var på sin plats att dela med mig lite så diskussionen inte blir helt märklig kring värderingen av Vardia eller protector med bakgrund av en affär som inte är relevant i sammanhanget. :)

Dumle,

Jag har inte hängt med kring Salusansvar, så det var ganska bra med en kortversion av den historien. När det gäller bra jämförelseobjekt borde andra rena sakförsäkringsbolag passa bättre än Salusansvar som du säger. Moderna försäkringar är ett bra exempel och de börsnoterade i Norden fungerar också bra som jämförelseobjekt även om det finns vissa skillnader i storlek och verksamhet. Återkommer framöver med ett inlägg om Nemi Forsikring, som också är Vardia-relaterat och som såldes för P/GWP 1,0.

Ytterligare insiderköp i Vardia idag:

http://www.newsweb.no/newsweb/search.do?messageId=356064

Blir det inte ett lite överdrivet fokus på p/gwp nu? Som jag ser det och som Kenny skrev i sin första analys så är det mest för att se nedsidan och vad den kan bestå i, dvs en rimlig uppköpsvärdering för försäkringsportföljen, om den till exempel aldrig blir lönsam (i ett sånt läge bör det dock finnas argument för ett lägre pris) . Att använda nyckeltalet för att se uppsidan blir väl att överförenkla och inte ta hänsyn till lönsamhet och tillväxt? Sådana här bolag blir såklart svåra att värdera på något annat sätt innan de är lönsamma, men jag tror nog att det är farligt att värdera företag utifrån försäljning i en allt för hög grad. Viktigare bör väl kostnadsutvecklingen, skadeprocenten och tillväxten vara.

Kan vara ett nytt insiderköp på gång, någon köpte 40000 aktier bokfört som ”Derivatives trade” i handelsloggen;-)

20140623T105342 24.7045 40000 Derivatives trade NMBR NRD

http://www.netfonds.se/quotes/tradedump.php?paper=VARDIA.OSE&csv_format=txt

Mvh

finansnovis,

Jag kanske är otydlig, kan inte upprepa alla argument hela tiden (jag ser hela inläggsserien som att den hänger ihop), men givetvis räknas skadeprocent, omkostnadsprocent och totalprocent också. Saken är den att de nyckeltalen går i rätt riktning vilket i kombination med ökade premier gör att premietillväxten blir så intressant att följa. Om de nyckeltalen börjar gå åt fel håll blir GWP ointressant och då blir fallhöjden hög.

P/S eller P/GWP är ett intressant värderingsmått om och endast om man kan förutsätta att marginalerna är likvärdiga mellan bolag. Det antagandet finns hela tiden med i bakhuvudet när jag skriver om premier. Orsaken till att skadeprocent och omkostnadsprocent är höga nu beror på tillväxten, vilket har illustrerats i tidigare inlägg och även illustreras av Modernas historik. Det är inte som när Zalando dubblar försäljningen och dubblar förlusten, utan här leder ökad försäljning till minskad omkostnadsprocent och över tid minskar också omkostnadsprocenten.

—

Zen och ägamintid,

Vi kan säkert räkna med ytterligare insiderköp kommande dagar. Det verkar som att de dammsuger marknaden på aktier men via diverse instrument, utan att vilja påverka kursen. Kanske för att volymerna inte finns att köpa eller för att de inte har pengar nu. Vem vet, men det är intressant att följa!

Intressant info Zen, den tackar vi för. Ett intressant case det här! :)

Syftade mer på den generella tonen i diskussionen där dessa faktorer kom något i skymundan :) Hur ser du själv på nedsidan – om lönsamhet aldrig uppnås, är väl inte p/s 1 särskilt realistiskt? Vad kan man förvänta för släktträdet? Med tanke på tillväxten i gwp bör det väl dock till ganska låga p/s tal för att berättiga dagens värdering om något år.

finansnovis,

Om det skulle visa sig vara ett totalt luftslott där man säljer premier till låga priser som ger löjligt hög skadeprocent är nedsidan inte särskilt begränsad. Det är därför viktigt att följa att skadeprocenten utvecklas åt rätt håll.

Se https://www.aktiefokus.se/wp-content/uploads/2014/05/vardia_skadeprocent_q1_14.png

Det finns i nuläget inga tecken på att Vardia prissätter sina premier fel med tanke på hur skadeprocenten utvecklas. Med en mognande portfölj och prishöjningar i kombination med en lägre tillväxt (i procent av GWP) ska skadeprocenten fortsätta nedåt.

Exakt var skadeprocenten planar ut är väl något oklart men så länge den är på väg nedåt, alltså åt rätt håll, ser jag P/GWP som en begränsning för hur illa det kan gå. Under 1 kan det säkert gå, men det vore märkligt om värderingen gick mycket under säg 0,5 om skadeprocenten inte ballar ur fullständigt.

Omkostnadsprocenten kommer att sjunka som en naturlig följd av ökad premieförsäljning – det finns inget alternativ där (intäkterna ökar och slås ut på befintliga kostnader) – men skadeprocenten är ju det som är intressant dels som nyckel till lönsamhet och dels för någon som eventuellt vill förvärva bolaget.

Så skadeprocenten är viktig. Den är nyckeln till det mesta – även den begränsade nedsidan.

Men egentligen så spelar ju inte värderingen så stor roll i nuläget. Det är ju ingen som tradear här direkt. Långsiktigt är det ju vinsterna som kommer avgöra utvecklingen och det är ju det vi alla är intresserade av. Dvs för mig är upp eller ner nu inte så relevant. Själv så föredrar jag att värderingen stannar i nivå med vinsterna oavsett om jag äger aktien eller inte, mest för nattsömnen. Dessutom behöver jag inte fundera kring övervärdering eller inte.

Klart är ju att risken ökar vid ett innehav innan vinsten väl kommer, om den kommer. Jag har som regel att aldrig köpa bolag som inte gör vinst- er. Den som köper tidigt kommer ju få en betydligt större avkastning men tar också större risk. Efter det får ju den enskilda individen avgöra huruvida hen är villig att ta den risken eller inte. Att försöka övertyga någon som förstår hur en aktie normalt sett värderas att inte ta den risken känns lite dödfött så länge man inte har någon ny infallsvinkel att komma med, peka på något substantiellt som vederbörande missat.

Nothing but return,

Jag tycker att värderingen ALLTID är viktig. Skulle värderingen vara hälften skulle uppsidan dubblas och nedsidan ”halveras” (även om nedsidan alltid är 100 %). Skulle värderingen vara den dubbla skulle uppsidan halveras. Det är ju inte så att om/när siffrorna blir svarta på sista raden så frikopplas nuvarande förlustvärdering från kommande vinstvärdering, utan de hänger förstås ihop. Det är samma tillgångar nu som då som man köper. Den stora tillgången är kundportföljen, som ger återkommande intäkter under många år, och därför borde värderingen följa den, alltså i princip följa GWP. Så tänker jag.

Håller med om att det är dödfött att försöka ”övertala”. Ny information som omkullkastar tesen är det man vill åt, inte tomma ord och övertalningsförsök. I slutändan måste var och en ta ställning till var man lägger sina surt förvärvade pengar och om det är värt att gå in nu medan siffrorna är röda, sedan om siffrorna är svarta eller inte alls.

Är det någon som kan förklara begreppet forward contract? Insiders storköper aktier om ett år till kursen 24.7 kr – men vad betalar de för den optionsrätten idag? Om de får den rätten gratis – vem är motparten som isåfall skulle kunna sälja aktien till ett högre pris idag?

Det låter ju fantastiskt bra om man kan köpa forward contracts i Vardia för 2015/2016 till dagens aktiekurs. Vad betalar insiders för detta? Vem är motparten?

Vardia,

Forward contract är ungefär som ett terminskontrakt (http://sv.wikipedia.org/wiki/Terminskontrakt), men den är inte börshandlad. Det innebär inte rätten att köpa en aktie om ett år, utan skyldigheten att köpa en aktie om ett år.

Vem som säljer – vet ej (men borde inte vara en insider eftersom det inte har flaggats för insidersälj). Vem som helst kan väl ingå vilka kontrakt som helst. Gissningsvis är det någon stor spelare som Pareto som är i farten och säljer. De sitter med mycket aktier sedan stödköpen vid introduktionen.

Vad köparna betalar extra för att skriva kontrakten – ingen aning heller. För terminer lägger man såvitt jag förstår av Wikipedia (jag har aldrig satt mig in i terminer) upp en ”handpenning” på 10-20 % men då får man redan nu kontroll över aktierna. Man handlar alltså med en betydande hävstång. Maktfaktorn kan därmed spela in eftersom det blir mycket makt för pengarna för någon som redan äger hyfsat mycket av bolaget.

Sluta tjata om vardia Kenny, jag blir ju snart köpsugen ,) Tar emot att tumma på principerna dock (även om jag brukar propagera för att vara flexibel och lite opportunistisk), ska läsa på själv först när jag får tid.

finansnovis,

Bränner pengarna i fickan? ;)

Tyvärr kommer jag tjata vidare… Utöver redan färdiga inlägg som jag portionerar ut under sommaren ska jag nog komponera lite kul räkneexempel också. Du får väl läsa på och vänta in Q2 för att se om läget är stabilt :)

Nej det gör de verkligen inte :) Dina inlägg är guld, det var bara ironi ,) Jag har verkligen ingen stress

finansnovis,

OK, bra =)

Jag ska inte påstå att jag själv stressar allt för mycket (lite lagom) men däremot har jag gradvis tummat på och förändrat mina egna principer. Tidigare följde jag någon slags kriterier mer eller mindre slaviskt men det har mjukats upp över tid. Det tror jag att man måste göra tills man har hittat sin nivå; man får inte bli för rigid. Om jag har tänjt för mycket på principerna återstår väl att se. Just att ett bolag ska ha visat vinst någon gång är ett mantra som återkommer mer eller mindre överallt i värdevärlden och nu har jag till och med tummat på det.

2016 ligger inte så långt borta, så varför inte lyfta blicken och titta mot 2018/2019 istället. Vad säger att tillväxten om 80 mkr/månad skulle avta efter 2016? Ponera att Vardia växer med 80 mkr i månaden de kommande fem åren och att värderingen skruvas upp till 2 ggr premien som de flesta andra försäkringsbolag, då har vi ett börsvärde om 10-15 miljarder kr i slutet av 2019.

Vardia,

Jag vågar inte lyfta blicken så långt än – 2-3 år framåt i tiden är det längsta jag vågar lyfta blicken mot med den här begränsade historiken. Men om försäljningen fortsätter att gå bra i så många år och lönsamheten kommer med på vägen så är uppsidan naturligtvis enorm som du säger. Jag har också gjort den betraktelsen och det som jag gillar med Vardia är att man inte betalar en spänn för den extrema tillväxten vilket kommer bli fantastiskt om tillväxten vänds till lönsamhet under tillväxt.

Ponera att man växer med 80 mkr i månaden fram till 2020 + befintliga premier om 1.4 miljarder kr i år. Då har vi en premiebas på 7.1 miljarder kr i slutet av 2020. Ponera att man vid det laget värderas med premie gentemot de andra försäkringsbolagen, alltså till 3 gånger premiebasen. Då har vi ett bolagsvärde om 21 miljarder kr och en kurs kring 650 kr per aktie.

Vardia,

Även om allt går så smort som du ponerar så glöm inte att kunder försvinner också. Med 85 % förnyelsegrad hamnar man snarare på 4,5 miljarder eller nåt sånt vid 2020, men det är att extrapolera alldeles för långt in i framtiden för min smak även om det går att önskedrömma lite =).

Till 2020 kommer mycket ha hänt. Jag tror inte Vardia får vara ett självständigt bolag i den form det har nu under allt för många år, utan det kommer säkert att bli förvärv åt det ena eller åt det andra hållet.

Nu kom pressmeddelandet om insiderköpet:

”The following primary insiders of Vardia Insurance Group ASA (”Vardia”), Rune Olsen Arneberg, Børge

Leknes and Pål Lauvrak, has through their company BPR Invest AS, entered into a forward contract to buy

40,000 shares in Vardia. The due date is 19 June 2015 at a strike price of NOK 24.7436 per share.”

http://www.newsweb.no/newsweb/search.do?messageId=356194

Kul att vi ligger före i nyhetsflödet;-)

Mvh

Zen,

Ja, kolla! Hur länge ska detta pågå??

Ja, man börjar undra. Rune, Børge och Pål har hittills avtalat om att köpa 200.000 aktier till ett värde av 5.347.294 SEK (NOK/SEK 1,0977) plus eventuella kostnader för ”the forward contracts”.

Vi får se vad aktiekursen står i den 19 juni 2015, enligt insiders egna plånböcker (brukar vara en av de mest pålitliga källorna) så ska aktien handlas på betydligt högre nivåer än idag;-)

Mvh

Nu kom det lite insiderköp i Protector:

”Flemming Conrad, Country Manager Danmark, har den 25. juni kjøpt 19,234 aksjer i Protector Forsikring ASA til en snittkurs lik NOK 34,57per aksje. Flemming Conrad og hans familie eier etter dette 23,456 aksjer i Protector Forsikring ASA.”

http://www.newsweb.no/newsweb/search.do?messageId=356343

Vi kanske har en vändning i Danmark;-)

Mvh

Zen,

Helt sanslöst vad det köps! Intressant att det verkar gå bra i Danmark för Protector! Förhoppningsvis får vi se svarta siffror för både DK och SE under 2014 vilket kommer göra fina avtryck på sista raden för hela koncernen…

Kenny, du har väl en hel del utländska aktier, hur gör du för att få tillbaks källskatten?

Själv äger jag endast utländska aktier i ISK på Avanza men börjar nu oroa mig för att det kommer bli problem att få tillbaks mer än 500kr av källskatten kommande år.