Mycket investeringsfilosofi har det blivit på sistone, så här kommer lite mer. Nyligen har jag försökt skapa en modell över vilka kvalitéer (”investeringskriterier”) som ska leda till olika avkastningskrav, men avkastningskraven som jag använde var egentligen gripna ur luften.

Vilket avkastningskrav ska man egentligen välja?

Avkastningskravet brukar enligt Capital Asset Pricing Model anges som:

- Avkastningskrav = Riskfri ränta + beta * marknadens riskpremie + företagsspecifik riskpremie

Denna definition är inget som jag gillar, eftersom den innehåller beta, men själva andemeningen är det som bör användas för att definiera avkastningskravet. Jag föredrar att välja generell riskpremie utan att justera för beta och justerar den företagsspecifika riskpremien istället efter den risk som jag bedömer bolaget har. Med andra ord använder jag följande definition:

- Avkastningskrav = Riskfri ränta + generell riskpremie + företagsspecifik riskpremie

I en studie som PWC brukar redovisa med jämna mellanrum redovisas marknadens avkastningskrav. I mars 2013 låg avkastningskravet på i medeltal 8 % för stora bolag med betavärde 1. Det är för mig otydligt hur PWC kommer fram till 8 % eftersom det i rapporten står att man använde riskfri ränta (som vid tillfället var 2 %) + generell riskpremie 6,0 % + företagsspecifik riskpremie 0,5 % vilket summerar till 8,5 % men antingen har en riskfri ränta från någon månad tidigare använts, vilket var 1,5 %, eller så ingår inte den företagsspecifika riskpremien i siffran.

De ingående komponenterna resonerar jag kring på följande vis:

- Den riskfria räntan är ungefär vad den är. 10-åriga svenska statsobligationer har i nuläget en ränta på ca 2,4 % och om man som privatperson sätter in pengar på bank med insättningsgaranti kan man få ungefär 2,5 %. Detta är så riskfritt det blir och vi kan runda upp det till 3 %.

- Den generella riskpremien är inte lika enkel. Ser man till vad marknaden väljer, vilket PWC alltså brukar redovisa med jämna mellanrum, kan man se att riskpremien har varierat mellan 3,5 % och 6 % under perioden 1998-2013 (antaget ett beta på 1,0). 6 % är det högsta sedan PWC började mäta 1998. En studie av Damodaran visar att under perioden 1900-2011 var det geometriska medelvärdet 3,5 % och det aritmetiska medelvärdet 5,8 % för riskpremien på den svenska börsen. Varför inte ta ledning av marknaden?

- Den företagsspecifika riskpremien har enligt samma PWC-studie satts till mellan 0,5 % och 4 % beroende på bolagets storlek. En annan studie (Ibbotsons ”Risk Premia Over Time Report”) visar på risktillägg mellan 1,7-4,2 % beroende på storlek. Storlek är ett trubbigt mått på risk men värdet på riskpremien är intressant. Jag tänker använda mina investeringskriterier istället för att bedöma risk för ett enskilt bolag och mitt mål är också att ställa ett något högre avkastningskrav än marknaden av två skäl; dels för att ta höjd för mindre räntevariationer utan att behöva ändra mitt avkastningskrav och dels för att söka en högre avkastning.

Marknaden kommer alltså fram till ett avkastningskrav på ungefär 8-12 % i nuläget.

Ämnet behandlas också i Affärsvärldens modell för aktievärdering där Affärsvärlden år 1990 kom fram till 3-4 % riskfri ränta + 3-4 % generell riskpremie + 2-3 % företagsspecifik riskpremie.

I slutändan handlar det mycket om vilken avkastning man söker som styr vilken riskpremie man väljer. Ett rimligt avkastningskrav för min egen del blir ungefär följande:

- 3 % riskfri ränta + 6 % generell riskpremie + 3-11 % företagsspecifik riskpremie, eller annorlunda uttryckt

- 3 % riskfri ränta + 9 % generell riskpremie + 0-8 % företagsspecifik riskpremie

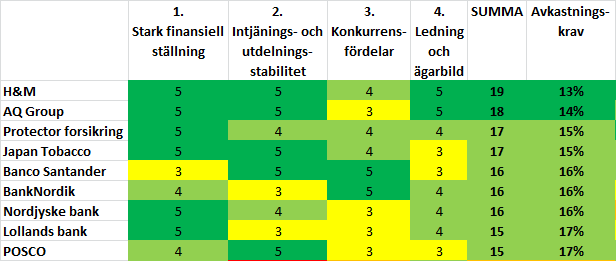

Summa summarum blir avkastningskravet mellan 12-20 %. I mina investeringskriterier får de bolag med högst kvalitet ett avkastningskrav på 12 % och de bolag med lägst, men fortfarande godkänd, kvalitet 20 % avkastningskrav. Bolag mittemellan tilldelas ett krav mittemellan. Det kan se ut på följande vis och bland de utvärderade bolagen i tabellen nedan blir avkastningskravet mellan 13-17 %:

Dessa avkastningskrav kan jag känna mig trygg med så länge den riskfria räntan ligger under ca 6 %, vilket är mer än dubbelt så högt som i nuläget. Vid 6 % är den generella riskpremien lika stor som den riskfria räntan och därefter kan det börja bli läge att skruva upp avkastningskravet. Problemet i nuläget kan snarare vara att jag spänner bågen för hårt så att jag inte hittar några tillräckligt lågt värderade bolag, men än så länge upplever jag inte att jag har haft några problem med det.

Nästa dilemma för min egen del är hur, när och om jag egentligen ska värdera tillväxt, som jag tog upp som en punkt i förra inlägget utan att ha tänkt igenom det ordentligt. Jag återkommer med ett inlägg om det, men utgångspunkten är att jag förmodligen inte vill betala för tillväxt. I alla fall inte mycket :-)

Sätter du ett eget avkastningskrav? Hur stort då och hur kommer du fram till det?

När jag köper ett företag, är förhoppningen att jag ska kunna äga bolaget för evigt. Sen kommer det nog alltid något imellan för eller senare som ändrar på det men det är iallafall min föresatts vid köpet.

Min avkastning avgörs av priset vid köpet, sedan kan jag inte påverka det. Jag måste anta att räntan ska ha något medelvärde i framtiden vid köpet. Därför har jag ett fast krav på 15%.

Det som kan få mig att justera det lite grand ner, är om bolaget mot förmodan skulle ha någon tillväxt jag skulle vara beredd att betala för, eller om det betalar ur en större del av vinsten än normalt. Jag letar alltid efter bolag med liten risk, därför är jag inte beradd att sänka kravet pga det.

15% är ett mycket högt krav därför låter jag min ”mos” ingå i dom 15 procenten.

@Kalle: ett avkastningskrav på 15 implicerar ett P/E på 6,7, hittar du några objekt? Eller räknar du på tillväxtantagande plus direktavkastning eller någon annan formel?

Mitt avkastningskrav är knappt 7 procent, drygt dubbla den säkra räntan. I sann Grahams stil räknar jag inte in tillväxt utan låter den komma som en positiv överraskning. Med den typ av bolag jag söker tror jag 12-20 procent är optimistiskt.

#Lundaluppen

Jag försöker räkna fram en normaliserad vinst på bolaget och grundar avkastningskravet på det.

Nej! Inte går det bra för mig i dessa tider att hitta nya bolag. Det krävs nog iallafall lite blod på gatan för att jag ska bli på bättre humör.

Har haft som riktmärke att jag ska kunna hitta ett bolag vart 4 år, vi får se om det håller, det är snart 20 månader sen sist.

Jag har ett litet andningshål i Skagen global där det får vara tillfällig parkering för en del kapital tills jag hittar något själv men därutöver ligger det och skräpar på Lannebo likviditet och i vanliga bankkonton.

kalle56,

Jag antar att räntan under överskådlig framtid inte kommer att skena iväg mycket högre än 6 % – jag ser inte hur det skulle ske utan ett rejält haveri av hela belåningsekonomin som vi sitter fast i. Så jag antar också en framtida räntenivå och som är högre än den nuvarande.

Jag menar att de bolag jag söker inte heller har hög risk, men det är ändå skillnad i kvalitet och då vill jag variera avkastningskravet. I snitt kanske jag hamnar kring 15 %.

Marknaden brukar ju tendera att minska sitt avkastningskrav när räntan är högre så jag kommer nog att behålla marginalen mot marknaden också. Mitt mål är dels att få en avkastning enligt avkastningskravet men också att slå en alternativ investering i en indexfond (över tid!) vilket betyder att jag ska ställa ett högre krav än marknaden.

—

Lundaluppen,

Ja för stora och välbevakade bolag som du söker så tror jag också att det är väl optimistiskt så länge det inte är väldigt dålig stämning på marknaden! Men jag söker ju främst bland mindre bolag och kompletterar istället på ett lagom destruktivt eller konstruktivt sätt, beroende på hur det går, med en indexfond där mitt avkastningskrav förstås blir lägre.

Av det jag lärt mig i finanskurser är avkastningskravet enligt CAPM: rf + B * ( Rm-rf). där rf är riskfri ränta och rm, aktiemarknadens förväntade avkastning. RM-rf är riskpremien. Idéen med CAPM är att du inte ska få betalt för sådan företagsspecifik risk som kunde diversifieras bort, därav har du ingen företagsspecifik komponent. Däremot gånger beta i hur hög grad aktiekursen i bolaget samvarierar med marknaden och denna marknadsrisk får man betalt för därför att den inte kan diversifieras bort. Däremot är konkursrisken viktig att ta hänsyn till. Skälet till det är att kassaflödena som vi diskonterar kan upphöra om firman konkar.

Den bör inkluderas, men då enligt formeln: (Re + pfail) / (1-pfail) där re är avkastningskravet innan konkursrisk, exempelvis som vi kan få från CAPM och pfail är sannolikheten att företaget konkar i år. För många företag är konkursrisken väldigt liten och kan ligga runt 1 % eller mindre. Om re =10 % och pfail =1 % blir konkursjusterade risken = (0,1+0,01) / (1-0,01) = 11,11 %

Irving Kahn,

Det verkar finnas lite olika varianter och om man inte tillämpar extrem diversifiering måste man höja kravet och ta höjd för bolagsrisken. Jag tillämpar inte extrem diversifiering med min portfölj på sju aktier med sikte på kanske 10-15 stycken.

Wikipedia (http://en.wikipedia.org/wiki/Capital_asset_pricing_model) kallar det för ”modified formula”: CAPM can be modified to include size premium and specific risk. This is important for investors in privately held companies who often do not hold a well-diversified portfolio. The equation is similar to the traditional CAPM equation “with the market risk premium replaced by the product of beta times the market risk premium

Konkursrisken har jag inte tagit hänsyn till explicit, men genom mina kriterier söker jag efter bolag som inte är utsatta för någon direkt konkursrisk och det lilla påslaget på 10 % eller en dryg procentenhet kan man se som inbakat i det relativt högt ställda kravet.

Om jag någon gång ger mig på konkurshotade bolag måste jag ta höjd för konkursrisken och då ska jag ha din formel i åtanke!

Det kan ju tilläggas att jag haft genomsnittlig årlig avkastning på 15,1% sedan 2004, mycket tack vare finanskrisen. Mål är en sak och resultat en annan :-)

#Lundaluppen

Ja. Vi har ju dom sista 13 åren haft 2 av dom bästa möjlighetern på 100 år att bygga kapital. Tror nog själv att vi får vara tacksamma för det som varit och inte tro att det kommer upprepas i närtid. Min tro är att det gäller att fokusera på värdeskapandet i bolagen framöver och inte förlita sig på denna typ av ras globalt.

Men hoppas kan man ju alltid. :-)

Lundaluppen,

Gör man inte heltokiga bedömningar och får tillfälle att köpa med säkerhetsmarginal mot kravet/målet så blir det bra! Du brukar ju inte göra superaggressiva bedömningar av bolagens intjäningsförmåga ;-)

Hej! Du har tidigare skrivit m Vestjysk Bank vilket jag uppskattade mycket. Jag undrar om du har några nya kommentarer på dem efter deras Q3 rapport? Jag försöker bilda mig en uppfattning om de är köpvärda eller inte och du har mycket kunskap om danska bankerna som jag respekterar. mvh

Hej Road!

Jag skulle själv inte köpa Vestjysk bank på grund av de svaga finanserna och har inte riktigt koll på hur många aktier som är utestående nu när de har konverterat hybridkapital som inte verkar vara medräknat i Q3-rapporten. Med det antal aktier som anges i Q3 (61 miljoner) är dryga 600 miljoner nu och för det får man en basintjäning (före nedskrivningar) på 550 miljoner för. Det är billigt men frågan är vad man får ut av det som aktieägare. Om banken inte blir uppköpt (till vilket pris?) så kommer alla eventuella vinstpengar de kommande 5 åren att gå till att stärka finanserna.

Men Vestjysks styrkor som jag nämnde i analysen finns ju kvar. De har en stark basintjäning som gör att de tål stora nedskrivningar. Den nya ledningen försöker förhoppningsvis skriva ned så mycket de bara kan av dåliga lån samtidigt som ny utlåning är strypt.

Jag har dock svårt att se hur Vestjysk ska bli en vinnare på konsolideringen som pågår. De känns som en av de banker som inte finns kvar om 1-2 år och om det blir saftig budpremie eller inte vågar jag inte spekulera i!

stort tack för input. detta tillsammans med det du tog upp i ditt juni inlägg är mkt bra input för mig.

Hur ser du på Lollands banks litenhet eller är de problemet löst efter fusionen? Det har ju omsättning och vinst som en mindre konsumbutik. Det känns baserat på rent bondförnuft att egna kapitalet kan försvinna snabbt när icabutiken etablerar sig brevid.

det

Ernesto,

Storleken blir bättre efter fusionen men det är fortfarande en väldigt liten bank. På sikt finns möjligheten att fusionera igen med Möns bank för att uppnå en riktigt bra storlek för en liten lokalbank, eller så blir de uppköpta. Kostnadsnivån i Lollands bank är redan nu på en ganska bra nivå och med större storlek borde det gå att förbättra med ganska enkla medel.

Fusionen med, eller i praktiken förvärvet av, Vordingborg bank ser jag som ett praktexempel på när ett finansiellt starkt bolag drar nytta av en kris. Om nu fusionen går igenom blir Lollands bank den enda lokalbanken nere på Lolland och Falster.

Trenden i Danmark går mot färre och större banker samtidigt som de större bankerna stänger lokalkontor vilket gör att småbankerna tar marknadsandelar samtidigt som storbankerna ändå förmodligen tjänar på flykten eftersom de kapar kostnader. Lokalbankernas styrka är att de i hög utsträckning finns kvar. På Lolland finns Jyske bank som största konkurrent (gamla Spar Lolland) och Danske drar sig ur så gott de kan. Lolland är avfolkningsbygd och jag ser ingen större anledning för större banker att gå in och konkurrera genom att öppna några nya ”Ica-butiker” i lokalområdet utan snarare är väl frågan när de stora bommar igen nästa kontor för att ha ett så glest kontorsnät som möjligt i ett oattraktivt område. Om Jyske stänger ett kontor i rationaliseringsiver tror jag att det gynnar den som finns kvar i området, dvs. Lollands bank. Omvänt skulle jag bli bekymrad om Lollands stängde kontor, med undantag för något av Vordingborgs kontor efter fusionen.

De kunder som redan finns hos Lollands bank tror jag inte byter bank i första taget, även om en konkurrerande medelstor bank skulle slå upp kontor tvärs över gatan.

Ungefär så ser jag på situationen. Jag är mer bekymrad över BankNordiks satsning i det heta Köpenhamnsområdet än situationen på betydligt svalare Lolland som inte inbjuder till konkurrens.

Oj du verkar ha koll på Lollands demografi. Borde finnas (önsketänkande) nån galen bloggare som åker runt och ”lynchar” vd, konkurrenter, lokallbefolkning kunder i företag som protector, små danska banker etc. Även andra företag för delen.

Jag har ju skrivit lite inlägg om det som du hittar om du gräver i arkivet under kategorin eller taggen Lollands bank :-)

Jo, lite Lynchning tror jag inte skulle skada, men jag har nog tyvärr ingen semester planerad till Lolland de närmaste åren i alla fall ;-) Men jag vet att kalle56 som brukar kommentera här har varit uppe på norra Jylland och rekat Nordjyske bank!

Det var så seriöst att jag till och med har inventerat vårat skogsinnehav på jylland. Räknade ut hur många träd/tusen som var mina och gick runt och beundrade mina vackra bokar. :-)

kalle56, Där ser man! Hoppas dina bokar står emot alla höststormar som välter träd vartenda år i Sydsverige :-)

Oj snacka om bokvalue..

Jag använder inte avkastningskrav överhuvudtaget men jag siktar på att försöka uppnå 20% per år. Tycker det är väldigt lätt att gå bort sig ifall man börjar applicera olika avkastningskrav på olika innehav. Jag menar, vad spelar det för roll om du får 10% på din H&M investering eller om du får 10% på Protecter investeringen? Du får ju fortfarande 10%…

Breaking Bucks,

Det spelar ingen roll. Om jag vore helt säker på att få önskad avkastning från en enstaka investering skulle det ju räcka att köpa den och sedan luta mig tillbaka. Nu är så inte fallet och därför köper jag dels flera olika aktier som diversifiering och dels sätter jag olika avkastningskrav som en säkerhetsmarginal för att jag är olika säker på den framtida intjäningsförmågan hos varje bolag baserat på mina kvalitetsmått.

Helst köper jag med säkerhetsmarginal till mitt avkastningskrav också om det är möjligt.

Anledningen till att sätta avkastningskrav överhuvudtaget är för att undvika godtycke. Det vore intressant att höra om ditt sätt att uppnå 20 %/år eftersom det inte verkar vara samma sätt som jag tillämpar? :-)

Enkelt! =) Jag investerar i vad jag tror har störst avkastning för tillfället. Sedan får jag utvärdera i efterhand om jag lyckas nå de 20% jag ville.

Samma mål men olika väg, då ;-)

Jag är notoriskt dålig på mekaniska investeringskriterier och så vidare, och förlitar mig i alltför hög grad på min egen förmåga att anpassa mig till varje investering. Till syvende och sist värderar jag bolag på flera olika grunder och ur olika synvinklar, vilket alltid slutar med ett avkastningskrav på minst 10%.

Jag skulle dock aldrig genomföra en investering i ett bolag där den högsta sannolika avkastningen var 10%, utan jag målar upp en subjektiv bild över vad som är sannolikt och vill då ha 10% som det lägsta intervallet i det sannolikaste scenariot. I praktiken vill jag alltså ha en betydligt större uppsida än detta, beroende på den uppfattade risken i bolaget. När det gäller HM där risken är låg kan jag till exempel tänka mig att köpa vid en beräknad avkastning på 10% med en lågt räknad tillväxt, säg 5-6%, där jag ser nedsidan som låg men där investeringskalkylen har en inbyggd uppsida i form av eventuellt högre tillväxt.

När det gäller

finansnovis,

Jag försöker att minska möjligheterna till godtycke genom att införa viss mekanik i mina kriterier, men det som jag beskrev i detta inlägg ska man mer se som ett steg på vägen än något som jag faktiskt tillämpar. Att ha en slags checklista att kolla av för att kunna hitta eller avfärda bolag är något som lockar mig och jag kommer att jobba vidare med det i bakgrunden och kanske skriva lite om det framöver. Om man har en ”objektiv” modell tror jag att det hjälper en i ens oundvikligt subjektiva bedömning.

Du får gärna utveckla hu du ser att risken är låg att köpa H&M till P/E 28… :-) Det krävs att de börjar växa igen om det ska vara i närheten av motiverat och risken ska vara låg för att det ska bli en dålig investering.

Jag menade att risken i företaget generellt är låg, inte att den är låg till dagens värdering. Det var bara en teoretisk kalkyl :)