I våras skrev jag ett förslag på investeringskriterier som jag därefter har tillämpat i ett flertal analyser där jag har insett styrkor och brister hos kriterierna. Det har blivit dags att revidera kriterierna så att de fyller den funktion de är avsedda för.

Upplägget på detta inlägg är följande:

- Jag börjar med att kort beskriva syftet för att därefter

- utvärdera de gamla kriterierna och slutligen

- formulera reviderade kriterier.

A. Syfte med investeringskriterier

Syftet med investeringskriterierna är att utvärdera ett bolags verksamhetsrisk enligt följande:

- Att hitta bolag med ett visst mått av kvalitet och kunna identifiera risker.

- Att sålla bort vissa typer av bolag.

- Att få allt ovanstående dokumenterat på ett överskådligt sätt och kunna jämföra min aktieportfölj med samtliga bolag jag har analyserat. Jag ska kunna svara på frågan ”varför valde jag bort det bolaget?” istället för att gå tillbaks till bolaget och gräva igen.

En svårighet med checklistor och kriterier är vilka gränsdragningar man ska göra. För att lösa problemet med gränsdragningar och bedömningar i gråzoner tänkte jag mig tidigare kriterier vars resultat kunde bli antingen ”ja”, ”nej” eller ”nja” men jag tänkte utvidga detta till en skala från 1-5 då jag har insett att gråzonen är ganska stor.

Exakt var gränserna går och vad som är en trea istället för en fyra tänkte jag låta vara en bedömning från fall till fall, men vid tveksamheter ska en försiktighetsprincip tillämpas där jag hellre fäller än friar.

Här måste jag rekommendera Aktieingenjörens inlägg om att värdera risker. Mina investeringskriterier syftar till att utvärdera verksamhetens risk medan de utelämnar den ack så viktiga värderingsrisken. Värderingsrisken tar jag hänsyn till separat då jag först utvärderar bolagets kvalitet eller verksamhetsrisk för att därefter gå över till värderingen som är en fråga som inte behandlas i detta inlägg.

B. Utvärdering av de gamla kriterierna

De gamla kriterierna redovisas och utvärderas nedan:

1. Storlek. Företagets storlek kan mätas i börsvärde eller omsättning och delas upp i ”stort”, ”mellan” och ”litet” där gränserna i princip dras på samma sätt som för Large, Mid och Small cap. Syftet är inte att rata mindre bolag, men generellt sett är större bolag mer defensiva och därför bör storleken uppmärksammas.

Utvärdering: Här har jag gjort en kovändning. Storlek är ett mycket begränsat mått på risk, vilket jag håller med Aktieingenjörens inlägg om. Detta kriterium utgår helt då jag nu främst söker bland små och medelstora företag.

Vad som är intressantare än ett bolags storlek är bolagets diversifiering inom olika verksamheter och dess exponering mot olika kunder i branscher, länder osv.

Aktieingenjören har med en punkt som kallas ”riskvärdering”, som jag i princip ser som en motsvarighet till mina investeringskriterier, där följande utvärderas:

- Stabil ledning

- Diversifierade affärsområden

- Internationalisering

- Intjäningsstabilitet

Jag tycker att det är ett sympatiskt upplägg och låter mig inspireras och tar med mig punkterna ”Diversifierade affärsområden” och ”Internationalisering” till mina reviderade investeringskriterier. ”Stabil ledning” och ”intjäningsstabilitet” har jag redan med.

Bolag är inte per automatik sämre för att de har en koncentrerad verksamhet eller är koncentrerade geografiskt, men risken är naturligtvis högre om ett bolag har bara enstaka kunder i enstaka länder jämfört med en stor diversifiering. Det är bättre att vara bra på en sak än dålig på flera. Poängen att ha med diversifieringen i kriterierna är att man ska kunna se vilka bolag som bör ha en låg andel av portföljen om inte risken ska bli hög.

2. Tillräcklig finansiell styrka. Grahams kriterier (balanslikviditet större än två och rörelsekapital/långfristiga skulder större än ett) är riktiga styrkebesked om de uppfylls, vilket leder till ett otvetydigt ”ja” på uppfyllelsen av kriteriet. Grahams kriterier gäller dock främst för industriföretag och kapitalstrukturerna ser dessutom annorlunda ut idag jämfört med på Grahams tid vilket innebär att många bolag inte uppfyller kriterierna. Bedömningen av den finansiella styrkan kan därför dels kompletteras med en något mer flexibel bedömning av Grahams kriterier, dels med andra mått som räntetäckningsgrad eller soliditet. Måtten bedöms för respektive bolag och bransch och ska vara tillräcklig för den typ av verksamhet som bolaget bedriver.

Finansiella bolag får bedömas på annat sätt, via kapitaltäckningsgrad eller primärkapitalrelation.

Den finansiella styrkan ses som ett av de viktigaste kriterierna och om detta kriterium inte är uppfyllt så är det av stor vikt att de flesta andra kriterierna är uppfyllda.

Utvärdering: Här gör jag ingen kovändning, utan vill betona att en stark finansiell ställning är något jag lägger stor vikt vid. Detta gör att jag söker en viss typ av bolag som trots allt är relativt defensiva.

3. Intjäningsstabilitet. Graham kräver tio år av vinster, vilket resulterar i ett ”ja” på kravuppfyllnaden. Ett enstaka förlustår (som helst ska vara av extraordinär karaktär) resulterar i delvis kravuppfyllnad medan fler förlustår än så knappast är acceptabelt.

I de fall då bolag utan gedigen vinsthistorik analyseras så är ett absolut minimum att bolaget överhuvudtaget har gått med vinst på EBIT-nivå. Detta sållar bort rena förhoppningsbolag som Northland mfl. vilka ses som alldeles för spekulativa. Om ett bolag endast har gått med vinst på EBIT-nivå så resulterar det naturligtvis i ett rungande ”nej” vad gäller kravuppfyllelsen, men bolaget behöver inte skrivas av helt och hållet utan det blir en bedömning från fall till fall.

Utvärdering: Här står jag fast vid att jag vill se intjäningsstabilitet. Svamlet om EBIT skippar jag eftersom jag undviker bolag utan en gedigen vinsthistorik. Detta är ännu ett defensivt kriterium.

4. Utdelningshistorik. Graham kräver tjugo år av utdelningar, men jag nöjer mig med tio för att kravet ska vara uppfyllt. Att bolaget har ställt in utdelningen i max två av tio år eller delat ut pengar fem år i rad kan räcka för delvis kravuppfyllnad.

Utvärdering: Här har jag fått tänka till. Jag har insett att jag egentligen inte lägger så stor vikt vid utdelningar. Bolaget ska dela ut pengar – det är ett absolut måste – men det ska inte delas ut mer än vad vinsterna tillåter! Jag söker snarare en hållbar utdelning än utdelning i alla lägen.

Exempel på när utdelningen inte är hållbar är när man gör nyemission för att ha råd att fortsätta med utdelningen. Utdelning vid förlust är också tveksamt och något som jag vill kunna straffa med mina kriterier.

Jag kommer att slå ihop kriterierna för vinst- och utdelningsstabilitet till ett enda kriterium eftersom de ska hänga ihop.

Utdelning är för övrigt något som Martin också är förtjust i och använder vid värdering av bolag.

5. Vinsttillväxt. Graham kräver att bolagets vinst ska ha ökat med 33 % över en tioårsperiod. Om vinsten har vuxit, men med mindre än 33 %, resulterar det i delvis kravuppfyllelse. Om vinsten har minskat eller varierar alldeles för kraftigt och svårbedömt (med inblandning av förluster) så uppfylls inte kravet.

Även bolag som inte växer är intressanta vid rätt värdering (exempelvis Axfood) och förmodligen ratas inga bolag helt och hållet baserat på detta kriterium. Denna punkt skulle möjligen kunna läggas samman med något annat kriterium (3 eller 6), men behålls som ett eget kriterium i likhet med Grahams kriterier.

Utvärdering: Grahams syfte med detta kriterium var att motivera P/E 15 om tillväxttakten uppfylldes. Detta kriterium lyfter jag bort från min lista men har i bakhuvudet för värderingen. Min utgångspunkt är att jag inte vill betala för tillväxt, men i de fall jag kan tänka mig att betala för tillväxt ska intjäningen, utdelningarna och tillväxten av dessa vara både stabil och uthållig.

Kriterium 6 – Konkurrensfördelar (vallgravar). Kriterium 6 om konkurrensfördelar, eller vallgravar (moats) är något som jag har saknat från Grahams kriterier. Läs mer om vallgravar på följande länk. […]

Utvärdering: Själva kärnan i vad jag söker på detta kriterium är svaret på följande frågor:

- Hur säker är jag på att bolaget kommer att vara lönsamt i framtiden?

- Vilka faktorer bidrar till detta?

Detta kriterium behålls i princip som det är.

Kriterium 7 och 8 – Trovärdig ledning och gynnsam ägarbild. Dessa kriterier är till stor del inspirerade av Lundaluppens investeringskriterier.

7. Trovärdig ledning. Detta är en svår, men viktig punkt, som jag anser mig ha lagt för lite fokus på i tidigare analyser. Det gäller att granska att ledningen inte ger skönmålningar av verkligheten eller ger ut rent felaktig information. Ledningen ska heller inte vara inblandad i några oegentligheter eller ha andra intressen än aktieägarna. Ett exempel på en icke trovärdig ledning finns i bolaget EOS Russia, där ledningen har ett incitamentsprogram som medför miljonregn över ledningen nästan oavsett hur bolaget presterar, vilket är vidrigt för alla andra aktieägare.

Annars är ett stort ägande i bolaget från ledningens sida ett gott tecken. Här kan det vara lämpligt att jämföra med ledningens årslön och på samma gång får man då reda på om ledningens ersättning är rimlig eller inte.

En enkel sak att göra vid analys av småbolag är att googla (via lämplig sökmotor) huvudägaren, VD:n, styrelseordföranden och revisorn. Finns det lik i garderoben så gör man bäst i att hålla sig borta.

I vissa fall kan man få en positiv bild av en tydlig ledning med god kommunikation och en bra linje mot aktieägarna. Här gäller det också att undersöka om kommunikationen är lika god vid negativa nyheter som vid positiva. Om så inte är fallet så ska varningsflaggan hissas.

Generellt sett så är detta kriterium ganska svårbedömt och jag kommer nog snarare att fria än fälla (eller i alla fall ge delvis kravuppfyllnad), men det kan också vara ett kriterium som gör att ett bolag ratas helt och hållet.

8. Gynnsam ägarbild. Huvudsyftet med detta kriterium är att undersöka om ägarna kan och tänker ställa upp för bolaget om det drabbas av en kris. Här tänker jag mig en gräns på 10 % ägarandel i företaget för delvis kravuppfyllnad och 20 % för hel kravuppfyllnad.

Huvudägaren bör också ha stora resurser utanför bolaget samt anse sitt innehav som betydelsefullt. Lundaluppen ger Ingvar Kamprads för honom små innehav, som blir en stor ägarandel i småbolaget i fråga, som exempel på när innehaven inte är betydelsefulla.

Slutligen ser jag också här ett delsyfte, eller kanske snarare ett specialfall, som jag har upptäckt vid analyser av danska banker. I uppköpssituationer finns en risk för uppköp till vad små aktieägare kan anse är ”för låga” priser men där huvudägaren kan dra nytta av sitt stora innehav. Här finns åtminstone för danska banker speciella röstbegränsningsregler inskrivna i bolagsordningen som i praktiken förhindrar uppköp. Det skulle vara en ganska lustig situation att se en ägare med 90 % av aktierna och 0,1 % av rösterna. Därför anser jag att ägarbilden kan vara delvis gynnsam i danska banker även om en storägare saknas. I dessa fall ställs istället högre krav på finansiell styrka.

Utvärdering: För det första kommer jag att slå ihop dessa två kriterier eftersom jag menar att de till stora delar svara på samma fråga. Jag vill se att ledningen äger aktier i det bolag som de leder och att ledningen agerar och kommunicerar trovärdigt. Här är det ofta svårbedömt men är därför desto viktigare att fälla vid minsta tvivel.

Att insiderköp har skett på sistone ser jag som en positiv signal. Att insiders har sålt tar jag inte lika hårt på. Det finns många skäl till att sälja (varav ett är det verkligt negativa – att man inte tror på bolaget), men det finns inte särskilt många skäl till att köpa förutom att man tror på bolaget.

Aktieingenjören skriver:

Som investerare är det alltid bäst om ledningen och ägare har ungefär samma behov som dig själv. Det här innebär ledningen bör erhålla betydande inkomster från egna aktieinnehav och att det finns en tydlig ägarbild av ”kött och blod” som värnar om företagets långsiktiga fortlevnad.

Det är ungefär detta jag vill åt även om jag är lite splittrad till hur viktigt det egentligen är med en stark huvudägare. Om bolagets finansiella ställning är stark minskar risken att det behövs pengar via nyemission vid en kris. Det behöver heller inte vara negativt att få in fonder eller en aktivist som stora ägare eftersom deras intressen kan vara att öka utdelningen eller skära bort onödiga delar av bolag vilket på halvlång sikt leder till ökade börskurser. På lång sikt bör man förmodligen kliva ur dessa bolag, ungefär när balansräkningen ser ut som hos tobaksbolagen.

Det jag egentligen säger är att om man är ute efter ett långsiktigt innehav så passar en viss ägarbild, medan om man är ute efter ett kortare innehav kan en annan ägarbild vara bättre.

C. Förslag till nya investeringskriterier

Nedan följer mina förslag till nya investeringskriterier, där man i princip skulle kunna summera resultaten från varje kriterium och få ett mått på risk eller kvalitet.

Varje kriterium bedöms på en skala 1-5, där 3 är godkänt, så jag utelämnar långa motiveringar nedan och tar bara med generella tankar om kriteriets syfte.

1. Stark finansiell ställning. En stark finansiell ställning innebär en låg finansiell risk vilket innebär motståndskraft mot problem och större möjligheter till handlingsfrihet när möjligheter uppstår. På konsoliderande marknader är det de bolag med stark balansräkning som drar det längsta stråt.

2. Intjänings- och utdelningsstabilitet. Det ska finnas en historik av lönsamhet och utdelningar, där utdelningsnivån är rimlig och hänger ihop med vinsten.

3. Diversifierade affärsområden. Ju färre produkter, tjänster eller kunder som verksamheten är beroende av, desto högre risk. Kundernas storlek och branschspridning ska beaktas.

4. Geografisk diversifiering. Ju mer koncentrerad geografisk exponering verksamheten utsätts för, desto högre är risken vid problem i det enskilda området. Var bolaget i fråga är noterat är totalt ointressant, utan det intressanta är vilka länder och valutor bolaget har intäkter och kostnader i.

5. Konkurrensfördelar. Kriteriet syftar till att svara på följande frågor:

- Hur säker är jag på att bolaget kommer att vara lönsamt i framtiden?

- Vilka faktorer bidrar till detta?

6. Trovärdig ledning och gynnsam ägarbild. Ledningen och aktieägarna ska ha samma intressen. Ledningen ska inte ge skönmålningar av verkligheten, vara inblandade i oegentligheter eller ge ut felaktig information. Ett stort ägande i bolaget från ledningens sida är positivt. Här kan det vara lämpligt att jämföra med ledningens årslön och på samma gång får man då reda på om ledningens ersättning är rimlig eller inte.

Det är bra om det finns en tydlig huvudägare. Denna bör se sitt innehav som betydelsefullt och ha stora resurser utanför bolaget.

I de fall där man får en positiv bild av en tydlig ledning med god kommunikation och en bra linje mot aktieägarna kan det vara värt att undersöka om kommunikationen är lika god vid negativa nyheter som vid positiva. Om så inte är fallet så ska varningsflaggan hissas.

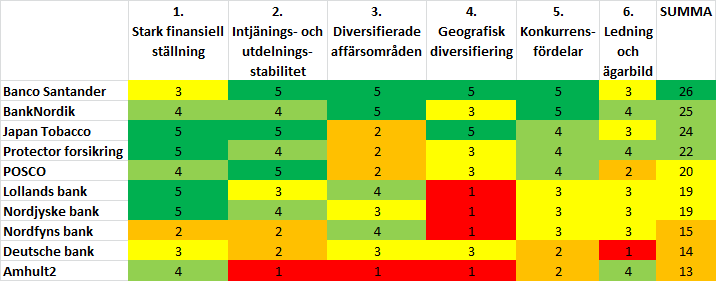

Exempel på investeringskriterierna för några utvalda bolag

Exempel på hur investeringskriterierna faller ut visas nedan för några av de senast analyserade bolagen där jag har försökt göra en bedömning av kriterierna.

De minsta danska bankerna Lollands bank och Nordjyske bank, som utgör en stor del av min portfölj, får lägre summa än de större bankerna på grund av sämre diversifiering både i affärsområden och geografi. Detta är i sig inget problem, utan borde leda till att andelen av portföljen ska minska samt att avkastningskravet kanske borde höjas något. Ser man till hur min aktieportfölj faktiskt ser ur kan man konstatera att de små bankerna utgör en alldeles för stor del av portföljen. Åtgärden från min sida är, som jag hade kunnat konstatera utan att ha gjort denna övning, att inte köpa mer av de bankerna. Istället försöker jag späda ut andelen danska banker genom att köpa andra bolag framöver.

Längst ned i tabellen kom också Amhult2 med. Det är ett litet fastighetsbolag som ägamintid har skrivit mycket om och som värderas lågt. Av tabellen framgår varför jag inte köper Amhult2. Risken är helt enkelt för hög för min smak och till P/B kring 0,6 köper jag hellre bolag med en mycket lägre risk som har en bevisad lönsamhet. Därmed inte sagt att Amhult2 inte kan bli en bra investering, men det är ingenting för mig.

Avslutningsvis

Nu har jag ändrat mina kriterier så att jag anser att de bättre fångar upp kvalitet och risk i bolag. Vissa kriterier är defensiva och bakåtblickande medan andra syftar till att bedöma konkurrensfördelar och blicka framåt. Med hjälp av kriterierna kan man få en överblick av kvaliteten i ett bolag och hantera risk genom att kräva högre eller lägre avkastning för en investering respektive anpassa innehavets storlek i portföljen.

Ändringen av kriterierna är ingen 180-gradersvändning, utan snarare en finjustering efter lärdomar jag har dragit det senaste året. Det jag funderar lite kring är balansen mellan kriterierna och om några kriterier medför att jag bedömer samma sak två gånger. Synpunkter mottages med tacksamhet! Framöver kommer mina analyser att utvärdera bolag enligt kriterierna och först ut är POSCO.

Min kommentar är inte så mycket angående dina kriterier utan den skala du använder. Där 3 är godkänt, högre värden bättre och lägre sämre. Dvs 2 och 1 är inte godkänt. Jag funderade ett tag på om det verkligen är värt att ha två steg som inte är godkänt, uppfyller företaget inte kraven så är det inget investeringsalternativ. Det skulle med andra ord bara vara två av de företag som du har tagit med som uppfyller kraven och är värda att investera i.

Av erfarenhet vet jag dock att man inte ska vara så princip fast, det kan falla lite utanför kravet på något kriterium och fortfarande vara ett intressant investeringsobjekt och därav vara bra att ha ett steg 2 ”nästan godkänt”. Det innebär dock att 1 är ej godkänt. Dock är Lollands bank och Nordjyske bank aktier som du äger som får 1.

När du sätter upp dessa kriterium är inte summan det viktiga utan att varje kriterium är uppfyllt. Jag kan hålla med att en 2 kan accepteras om de övriga värdena är bra, men hur kan du motivera en 1, speciellt då de övriga värdena inte är mer än godkänt? Alternativt så ställer jag mig frågan om geografisk diversifiering är ett kriterium du verkligen bryr dig om. Snarare än att inte köpa borde du sälja de två bankerna då de inte uppfyller de krav du har.

Jag kanske kommer ut lite starkt, men jag vill bara ge lite kritik och få dig att tänka lite längre.

En liten positiv slutkläm dock, jag är glad att du har övergivit storlekskriteriet då jag själv är mer intresserad av små och medelstora företag. Även om detta är emot vad Graham predikar.

Kul!

För mig är ägarbilden även viktig därför att det ofta kan finnas en större acceptans för långsiktighet i beslutsfattandet.

Ser fram emot Posco analysen!

Hej Probus och tack för dina tankar!

Jag ser inte alla kriterier som lika viktiga. Ser du på min portfölj så är den tydliga gemensamma nämnaren en stark finansiell ställning, en god historik och vad jag bedömer som någon typ av konkurrensfördelar. Dessa tre kriterier vill jag inte ha ”icke godkänt” på, dvs. 2 eller 1 och här är jag nog mer eller mindre strikt.

För diversifieringen är det däremot helt OK med 2 eller 1 och det finns ju grader även i helvetet. Skulle jag kräva godkänt på alla kriterier blir det bara multinationella konglomerat kvar och det är inte tanken. En 2:a eller 1:a på geografisk diversifiering eller verksamhetsdiversifiering pekar ut var riskerna finns. En investering i Lollands bank är inga problem så länge man är medveten om att verksamheten är belägen på en platt ö i södra Danmark och påverkas av ekonomin där och ingen annanstans. Då ska man anpassa portföljandelen därefter (vilket jag har varit dålig på men som sagt ska jag åtminstone inte öka portföljandelen genom mer köp).

Flera bolag som var och en för sig har dålig diversifiering får god diversifiering tillsammans! Sälj är alltså inte aktuellt, för både Lollands bank och Nordjyske bank har mycket goda kvalitéer, men risken är att de är fokuserade på sina geografiska områden och i Nordjyskes fall är dessutom exponeringen mot jordbruk hög vilket ger lägre värde på ”diversifierade affärsområden”.

Summan ger en ungefärlig riskbild. Högre siffra motsvarar ungefär lägre risk men det är inte hela bilden och för bolag där det är diversifieringen som brister är det egentligen inget problem så länge portföljen konstrueras på rätt sätt!

Grahams filosofi suddas ut mer och mer ur mitt sinne, men andemeningen finns kvar och jag söker fortfarande ganska defensiva bolag så länge jag håller mig i skinnet! :-)

HTT,

Det är sant! För långsiktiga innehav borde det vara viktigare än för kortsiktiga innehav. I fallet POSCO är jag lite kluven. Ägarbilden är kass och ledningen har ett enormt fokus på expansion och säljer återköpta aktier till P/B 0,6 vilket inte är någon höjdaraffär. Men betyder det att POSCO blir en dålig investering när resten av caset i princip bygger på att det är ett konjunkturkänsligt bolag med lönsamhet under press som väntar på ”reversion to the mean” vilket säkert sker om antingen 1, 3, 5, 7 eller 10 år men det finns inte en chans att bedöma när.

Inlägget kommer väl om en vecka eller så, men eftersom jag inte är övertygad om ledningens förträfflighet och ägarbilden är kass så känns det som ett innehav som jag kränger så fort värderingen är vid den nivå jag anser rimlig på sikt.

Naturligtvis ska man slipa och utveckla sin verktygslåda! Att tona ner storleken är fine, men att säga att den inte är ett mått på risk (om än tendentiöst och trubbigt) håller nog inte ägare till konkursade danska småbanker, Diamyd, Northland Resources mfl med om.

Nummer 3 och 4 tycker jag verkar väldigt suspekta. De svarar på halva frågor om bestående konkurrensfördelar och konkurrenssituation. Hufvudstaden har en väldigt koncentrerad verksamhet men dina kriterier fryser ute det? Axfood agerar på i en nationalistisk bransch, nackdel eller fördel? Många starka bolag, i ännu större utsträckning bland mindre bolag, är väldigt fokuserade. Att generellt klassa det som risk ser jag som mer felaktigt än att klassa storlek som risk.

Lundaluppen,

Att hävda att det inte är en risk att ha en fokuserad verksamhet håller jag inte med om. Personalrestaurangen AB på den lokala fabriken har en helt annan risk än t.ex. Industrivärden men båda kan vara bra investeringar för det i lagom portioner. Det är det jag vill peka ut med de kriterierna men för den delen fäller jag inte ett bolag utan istället justerar man med fördel portföljandelen efter den geografiska fokuseringen respektive verksamhetsfokuseringen. 50 % av portföljen i personalrestaurangen är kanske inte så lämpligt men 50 % av Industrivärden skulle jag nog inte vara så obekväm med.

Om specialiseringen är bolagets styrka så fångas det upp i de andra kriterierna (intjäningsstabilitet och konkurrensfördelar) men man ska inte förneka att det förmodligen samtidigt är bolagets akilleshäl. Ta Protector forsikring som exempel, som håvar in grova pengar på den norska bostadsmarknaden. De är bäst i klassen på ägarskiftesförsäkringar och är riktiga specialister, men det kommer inte att hjälpa om den norska bostadsmarknaden dyker eftersom deras risk är just fokuseringen. Är jag ute och cyklar?

Diamyd och Northland mfl. fäller jag på i princip varje kriterium så där är jag inte orolig. Jag är inte säker på att det är storleken som var deras problem. Ta valfritt storbolag som har gått under eller blivit tvunget att räddas; Enron, GM, AIG, Lehman etc, så är aktieägarna inte så glada heller trots att bolagen var enorma.

Alltså; en stark fokusering är en risk i sig, något annat vill jag inte lura i mig, men det är ingenting som säger att ett bolag är dåligt utan bara att man inte ska få för stort fokus mot det bolaget i sin portfölj.

Borde jag bedöma detta vid sidan av eftersom kriterium 3 och 4 är av en särskild karaktär? Lyfta ut kriterium 3 och 4? Kanske! Det tål att tänkas på, men jag menar att det fortfarande är mått på risk även om det blir lite av en blandning av äpplen och päron. Så länge man inte tillämpar kriterierna och summan helt fyrkantigt så tror jag inte att det är något problem.

The Art of Value Investing vs fyrkantighet. :-)

Kalle56

Tack för ännu ett intressant inlägg!

Du har berikat mig med flera nyttiga punkter som jag kommer ha i åtanke:-)

Tycker att det är mycket bra att du har börjat fokusera på småbolag då ”småbolagseffekten” är en av de anomalier som förekommer på aktiemarknaden. Risken är ju något högre när man köper småbolag men så är ju också avkastningen.

Jag brukar tänka på följande sätt: småbolagsindex går över tid bättre än storbolagens index, vilket innebär att genomsnittet av alla småbolag går bättre än genomsnittet av de stora bolagen. Dock finns det bland de småbolagen en mycket högre andel som går dåligt eller rent ut av går i konkurs. Detta innebär att de småbolag som går bra, i genomsnitt går betydligt bättre än de storbolag som går bra.

Det gäller bara att hitta de högpresterande småbolagen vilket man säkert kan göra med hjälp av dina kriterier.

Som du nämner så har du inget värde kriterium med i jämförelsetabellen (ännu en anomali på aktiemarknaden ”värdepremien”). Det viktigaste av alla kriterier, där jag skulle ha en maxpoäng på åtminstone 10. Vilket är anledningen till att Lolland Bank inte rankas högre i ditt exempel.

Mvh

Håller med Luppen här. Kriterium fyra och fem ser inte jag som risker. Det är dessutom sådant som man själv kan diversifiera i sin egen portfölj genom att köpa olika bolag, köpa i olika industrier och i olika länder. Coca-Cola company har i stort sett en produkt. Det skulle då vara riskablare än ett spretigt konglomerat a la 70-talet. För mig är det sundare om bolaget fokuserar på sin kärnverksamhet. Det är bättre att själv köpa olika bolag än att en ledning ska driva bolag med helt olika verksamheter. Det går ju att argumentera för att risken är stor att ledningen inte vet vad den gör och att det sköts ineffektivt i konglomerat.

Sedan undrar jag hur du tänker kring kravet på intjäningsstabilitet. Du nämner inget om vollan i intjäningen där, borde inte det vara viktigt? Dvs om ett bolag backar rejält resultatmässigt i sämre tider är det högre risk än ett med mer stabil intjäning.

Jag saknar också något om lönsamheten. Ett bolag som inte lyckas förränta aktieägarnas kapital över kapitalkostnaden skapar inte värde och kommer inte att vara en långsiktigt bra investering. All tillväxt i sådana bolag är värdeförstörande. Det är viktigt att tänka på.

Slutligen är värderingen, som någon nämnde, en mycket intressant bit som kan läggas till. Givet allt annat på checklistan, vad är en rimlig multipel och vad är en rimlig värdering jämfört med dagens market cap?

Mvh Irving Kahn.

Sverre bjerkelis lön och skumma blick borde dra ner ledningsbetyget på protector

Sunda kriterier. För att provocera lite, så det enda jag egentligen tänker annorlunda kring är just kriteriet kring stora bolag vs små bolag. Ofta nämns småbolag som bra då de kan ge mer avkastning inte för att de är mindre riskfyllda. Det liknar m.a.o. att förespråkare för småbolag framförallt är ute efter högre avkastning ej lägre risktagning. Om riskminimering är syftet med kriterierna (ej hög potentiell avkastning) på vilka erfarenheter grundar man att småbolag är bättre på? Har man själv lyckats bättre med det historiskt eller är det via ett teoretiskt resonemang man förespråkar småbolag? Mig veterligen (eller så är det bara jag som inte är så duktig) är det större risk att man som privatsparare och hobbyinvesterare går på nitar på smålistorna än på de stora.

kalle56,

Exakt :-)

—

Zen,

Vad bra :-)

Genom att försöka hitta ett minimum av kvalitet kommer jag förmodligen att missa de allra mest högpresterande småbolagen också, t.ex. de utan historik och de med stor finansiell hävstång som det går bra för. Men samtidigt borde jag också lyckas sålla bort de flesta förlorarna och då leder det ändå till något bra i slutändan!

Värderingen är i slutändan förmodligen det viktigaste och det är den som väger upp för en lägre kvalitet eller en högre risk. Till rätt pris kan man köpa nästan vilken skit som helst! Jag har egentligen tänkt justera avkastningskravet beroende på vad jag kommer fram till, vilket skulle motsvara att ha med värde i ytterligare en kolumn. Värderingen skulle ha en mycket högre vikt än andra enskilda kriterier men nu har jag valt att hålla värderingen separat så att jag kan ha en bevakningslista som inte är helt oöverskådlig och tung. Annars hade jag egentligen kunnat väva ihop kriterierna med värderingen i samma lista också!

Det blir till att poppa popcorn ikväll till extrastämman ;-)

Bra kriterier och inlägg! Landar det i att högre poäng gör att du är beredd att köpa till högre värdering, dvs att poängen styr vilka multiplar du är beredd att köpa på? Jag har en sådan modell men har inte lagt ut den än.

Diversifiering hos ett bolag är bra, så länge de inte diversiferar bort sina konkurrensfördelar Risken blir högre om de växer utanför sin ”franchise” eller vad man säger, och inte hunnit bygga konkurrensfördelar. Egentligen skulle man kunna koppla tillväxt till att den sker inom deras ”franchise” (annars är den inte värd så mycket?) och även fundera på om deras verksamhet MED konkurrensfördelar är diversifierad. Kanske att det räcker med geografisk diversifiering?annars är risken att du får med ofokuserade bolag (men det var kanske inte så du menade).

Med småbolagsfokus skulle jag också fundera varför vissa ibland går ner så mycket. Är det tex dåliga finanser som är boven? Ja, då är du redan garderad. Är det dålig omsättning är nedgångar svårare att skydda sig mot.

Irving Kahn,

Om det är något som behöver diversifieras bort så är det någon typ av problem och om man kallar det risk eller något annat spelar inte så stor roll, tror jag, bara man hanterar det på något vis.

Som jag svarade Luppen så skulle en möjlighet vara att lyfta ut diversifieringskriterierna och utvärdera dem separat som en ren portföljhanteringsfråga, för det är i princip så jag använder dem, men jag tror att det finns en risk att man missar något om man bortser från frågorna helt. Om ett bolag är medelmåttigt på flera punkter är det möjligt att diversifieringen får det att väga över åt det ena eller andra hållet.

Coca cola säljer en produkt och ska helst inte spreta iväg mot annat, men nog är det en risk att de bara har en produkt. Om folk plötsligt börjar bojkotta produkten (=folk i allmänhet, inte någon mindre aktivistgrupp som säkert redan gör det) och ser med avsky på Coca cola i affären så dröjer det inte länge innan bolaget är i rejäla problem. Nu är nog inte risken så stor för det i Coca cola. Sedan säljer Coca Cola till konsumenter (=spretig grupp) i hela världen (=geografisk megadiversifiering) så visst är Coca cola ett bolag som jag gillar. Det jag inte gillar med Coca cola är värderingen, som är alldeles för hög.

Men visst är det förmodligen bättre att vara bra på en sak än medioker på två, så jag är inget stort fan av konglomerat men att ha två produktgrenar istället för en och en branschspridning i vilka kunder man har är inget negativt som jag ser det. För Nordjyske bank t.ex. är det tur att de inte har 100 % utlåning till jordbruk, utan ”bara” 25 %. Annars hade banken förmodligen inte funnits kvar idag.

Volatilitet i intjäning bryr jag mig inte så mycket om. Jag försöker bedöma vad ett bolag tjänar över en cykel och så länge bolaget inte går med förlust när cykeln är svag så får det svaja ganska friskt utan att det spelar någon större roll för min del. Bolag som det inte svajar till för kommer förmodligen aldrig att värderas riktigt lågt heller, utom möjligen i allmänna börskrascher förstås.

Vad gäller lönsamheten har du helt rätt. Det ser jag som något jag kan bedöma i ”konkurrensfördelar” och ”ledning”. Ett exempel från tabellen är POSCO, som just nu expanderar kraftigt och finansierar expansionen delvis genom att sälja återköpta aktier till P/B 0,6. Det är ingen bra hantering av kapital och jag är ganska skeptisk till den hanteringen.

Värderingen har jag på en separat lista. Som jag precis skrev till Zen skulle jag kunna baka ihop värderingen med denna lista, men då blir det stort och oöverskådligt. Jag tänker mig istället att jag justerar mitt avkastningskrav beroende på risknivån. Inte så mycket (eller alls) beroende på diversifieringen, utan på de andra punkterna. Som utgångspunkt vill jag inte betala mer än P/E 6,7 på normal intjäningsförmåga över en cykel (earnings yield 15 %) men det kan jag höja om risken är högre. Kanske sänka också för de bästa bolagen eller om jag vill betala lite för tillväxt, men det ska jag fundera lite på.

Ernesto,

Speciellt den skumma blicken kanske kan vara värt att fundera närmare kring :-) Så länge Protector går så bra som de gör och lyckas vara kostnadsledare samtidigt som de växer kraftigt så får Bjerkeli plocka ut sina miljoner utan att jag blir allt för upprörd!

—

Spartacus,

Jag försöker naturligtvis att öka avkastningen men samtidigt vill jag inte ta i de mest riskfyllda bolagen ens med tång, utan jag försöker hitta små bolag som ändå har relativt låg risk.

Det traditionella EMH-tänket går väl ut mycket på att småbolag har högre beta och därmed högre avkastning men beta som riskmått är inget bra och jag söker ett annat mått för att kvantifiera risken samtidigt som jag vill kunna ha någon slags fördel av att analysera bolag, vilket jag inte tror att jag har för stora och välbevakade bolag där folk jobbar heltid med att analysera marginaler, branschutveckling

osv.

Med andra ord; kriterierna syftar till att undvika nitarna bland småbolagen. Framförallt ”stark finansiell ställning” och ”intjäningsstabilitet” gör att alla spekulativa småbolag försvinner direkt och kvar blir de små bolagen som har en god stabilitet men som ändå råkar vara små ;-)

Det finns ju nitar att gå på bland stora bolag också, jag nämnde Enron, AIG, GM, Lehman ovan men det finns säkert många fler exempel. Går man tillbaks 40 år i tiden och kollar vilka bolag som fanns på Large Cap då så känner man inte riktigt igen sig. Detsamma gäller förstås small cap, men storlek är ett trubbigt mått på risk även om det finns vissa egenskaper hos stora bolag som verkar i riskminskande riktning.

Jag har ju en del indexfond i min portfölj också för att ta del av de stora bolagens utveckling då jag inte på något sätt misstror stora bolag, utan jag misstror bara min förmåga att ha en ”edge” mot marknaden när det gäller de stora bolagen! Med vissa undantag, då ;-)

Gustav,

Ja! Det är där jag landar även om jag inte har någon klar modell för hur mycket jag ska skruva på avkastningskravet upp och/eller ner. Jag kanske ska avvakta din modell innan jag häver ur mig något eget ;-)

Kloka tankar angående diversifieringen. Det är en svårighet att skilja mellan diversifiering och ”divärrifiering” enligt Peter Lynch… Men som jag ser det handlar det inte bara om diversifiering mellan olika produkter, utan också om diversifiering mellan olika kundtyper. Om man som Nordjyske bank har en hög koncentrering mot en enskild bransch (25 % utlåning till jordbruk) är det en risk som man tar. När jordbruket krisar är man tacksam för de 75 % som inte är till jordbruk plus deras andra intäktskällor (provisionsnettot). För Protector forsikring kommer man att vara glad över att det finns två ben att stå (ägarskiftesförsäkring+försäkring till offentlig sektor) på om det ena benet får problem. I båda fallen är det inom kärnverksamheten där bolagen är framgångsrika som diversifieringen finns och det tycker jag är positivt och minskar risken.

När jag går över till värdering kommer jag med all sannolikhet inte att köpa några bolag på toppen eftersom jag har ett högt avkastningskrav (generellt sett vill jag inte betala mer än P/E 6,7 på intjäningsförmågan över en cykel), utan den stora risken är att jag plockar ut stagnerande bolag som aldrig återhämtar sig. Turnarounds seldom turn, var det någon som sade… :-)

Kenny,

Jag är beredd att hålla med. Jag ser det nästan som ett arbitrage-case, där det finns en strålande skillnad gentemot resten av stålvärlden- en riktig trevlig vallgrav. Ja, i värsta fall får vi vänta i 10 år innan vändningen kommer, men i så fall kan vi vänta oss att Posco är ett av få stålbolag som kan hålla sig lönsamt under väntetiden, medan de olönsammas bolagens balansräkningar kommer belastas.

Att sälja återköpen behöver inte vara något ont. Det är inte alla bolag som kan vara offensiva i kriser och generellt gillar jag när bolag går ut offensivt när marknaden har pressats. Att de tidigare har gjort återköp kan ju i grund och botten vara för att, istället för att sitta på kontanter, ha en likvid tillgång utifall det skulle dyka upp ett trevligt förvärv. Det finns trotts allt alltid en alternativkostnad.

Till Spartacus,

(Angående småbolag) Risken går att minimera genom att göra en ordentlig analys av bolagen samt alltid ha en någorlunda väl diversifierad portfölj. Förutom att avkastningen är högre så är småbolagen även en sektor som nästan inte analyseras av aktieanalytiker dvs det är lättare att hitta aktier som är felprissatta.

Självklart ska man inte köpa förhoppningsbolag, samt vara extremt försiktig med bolag som inte tjänar pengar eller har en dålig historik.

Jag hade själv ungefär samma syn på småbolag som jag tror att du har och undvek därför att investera i dessa. Efter att ha läst flera vetenskapliga artiklar i ämnet så bytte jag dock strategi för några år sedan. Min avkastning har gått från att ha varit något bättre än index, till otroligt mycket bättre än index;-)

Mvh

Jag vill minnas att Kenneth Fischer har tjänat mer pengar än Philip Fischer genom att ta en stor del av Philips teorier och sedan omarbeta dem i en mer defensiv riktning ;-).

I övrigt är jag mest smickrad och har ingenting att invända. Det är väldigt kul att följa dig eftersom vi är så lagom olika. Jag tror aldrig att jag har blivit så korrekt tolkad och citerad som i dina inlägg och det är kul att se hur de tankarna sedan inlemmats i din egen investeringsfilosofi som är ganska annorlunda.

HTT,

Japp, POSCO har fördelar jämfört med övriga stålmarknaden i nuläget men frågan är på vilket sätt de fördelarna behålls när de expanderar om det är så att konkurrensfördelarna till viss del består av fördelaktiga lägen i Sydkorea med en konkurrenskraftig inhemsk industri.

Det finns några till stålbolag som också går hyfsat, t.ex. ryska NLMK och brasilianska Gerdau, men om jag får välja mellan Ryssland, Brasilien och Sydkorea så väljer jag Sydkorea alla dagar i veckan!

Sant också apropå återköpen. Är inte aktierna makulerade så borde man kanske egentligen bara se det som värdepapper som kan användas för framtida försäljning och utspädning.

—

Aktieingenjören,

Ja så var det nog! Han skriver väl det i förordet till Common Stocks… om jag inte minns fel!

Jag är inte främmande för att ta till mig goda idéer och det vore ju märkligt om jag inte refererar till källa… Sedan har ju du till och med börjat kolla på danska banker, så vi kanske inte har helt väsensskilda idéer ändå ;-)

Lagom är hur jag beskriver det ;-).

Våra tillväxtmål är till exempel ganska likartade och den stora skillnaden ser jag främst i hur vi ser på ”normallägen” i bolag. Jag vill ju helst se bolag där tillväxt är normalt men ej inbakat i värderingen medan t.ex. de Danska bankerna är ett case där marknaden förhoppningsvis undervärderar bolagens förmåga att återgå till ett tidigare normalläge.

Hej Kenny,

Lollands Banks aktieägare godkände fusionen:-)

http://finanswatch.dk/Finansnyt/Pengeinstitutter/article6310837.ece

Mvh

Aktieingenjören,

Lagom är bäst ;-)

—

Zen,

Hej! Då borde fusionen gå i lås under året vilket är en riktig höjdare för oss aktieägare och då får de förhoppningsvis med sig förlustavdragen också! Skönt att det inte hängde på promillen ;-)

Vilken jävla informationsgivning de har. Pressmeddelandet finns inte på hemsidan än. Det finns en del att önska!

Nu får vi se hur många år det tar innan Möns bank också slukas av Lollands bank ;-)

Jag har sovit på saken och jag tycker att dina investeringskriterier är ett utmärkt mått på hur defensiv en investering är men det finns ingen komponent som värderar potentialen för att ett bolag ska kunna öka sitt underliggande värde.

Om målet är att särskilja bolag som Svedbergs från Lollands bank så tycker jag att det ser rimligt ut även om jag själv även skulle vilja ta med kundnöjdhet i bedömningen. Däremot tycker jag att det ger en orättvis fördel för t.ex. Japanese Tobacco jämfört med Protector försäkring. När det gäller stabilitet kan de få samma värdering men Protector Försäkring har ju dessutom en tillväxtkomponent som de andra bolagen i stort verkar sakna.

Kenny,

Vi får verkligen hoppas på att fusionen går i lås i år:-) Själv åker jag på semester nu i eftermiddag och är tillbaka till nyår, kommer därför inte att hålla mig uppdaterad speciellt väl (fast håller tummarna för att allt faller på plats).

Ha de gött!

Aktieingenjören,

Ja du har rätt i det du säger. Jag fokuserar väldigt lite på tillväxt men jag betalar ogärna för tillväxt också. Jag har laborerat lite med diversifieringskriterierna och ett tillväxtkriterium för att se hu det slår för mina bolag och jag inser att det är förbannat svårt att både bedöma tillväxt och att få balans mellan vad kriterierna visar och inte visar. Fingertoppskänsla krävs men jag skulle egentligen vilja att kriterierna minskar möjligheten till att jag ”känner” att ett bolag är bättre än vad de hårda kriterierna säger.

Funderingar kring tillväxt bland mina bolag:

– Japan Tobacco (som hänger löst i min portfölj) är jag övertygad om att de kommer växa stadigt genom prishöjningar och en möjlighet till ökad skuldsättning finns

– Lollands bank, växer de? Vete fasen. Kanske… I och med fusionen med Vordingborg växer de och det finns i princip en till sådan möjlighet de kommande åren och det är att fusionera med Möns bank. Annars är det knapra marknadsandelar som gäller för någon utlåningsexplosion lär vi inte se i Danmark det kommande decenniet.

– Protector är en glasklar tillväxtmaskin

– Banco Santander har Brasilien som en riktig joker plus att de går in i Kina nu så visst kan de växa.

– BankNordik vill vara med i konsolideringen i Danmark och kan växa på så vis.

– POSCO expanderar kraftigt under rådande stålkris

Det är egentligen bara Nordjyske av mina bolag som jag inte tror kommer växa, men det kanske finns någon möjlighet jag har missat där också. Dessutom kan de dela ut pengar eller återköpa aktier istället vilket funkar lika bra.

Jag kommer med ett inlägg inom kort med lite laborerande kring detta!

Zen,

Ha det så trevligt så blir det en spännande check när du kommer hem!

För övrigt måste det finnas en eller flera hyfsat stora ägare i Lollands bank som åtminstone jag inte kände till eftersom de lyckades få så hög ägarandel på extrastämman!

Geoff Gannon har lite vettiga tankar om risk/diversifiering i denna podcast http://gannonandhoangoninvesting.com/static/50a7cdf6e4b089e056ecfc02/50a7cebfe4b0c0c48aba739d/50a7cec0e4b0c0c48aba74ca/1322321871006/

Andreas,

Tackar, jag ska ta och lyssna!