Om man har högre målsättning än att behålla värdet på sina investeringar ska man inte köpa guld. Några bloggare har skrivit inlägg på detta tema (Ägamintid och Chrimatistikos) och jag tänkte ta ett snabbt inlägg på samma tema med lite gratisreklam inbakat.

Inlägget är uppdaterat med en rättning. Tidigare stod det att data gällde 1919-2008, men data gäller 1919-2005. Också lagt till en figur över 1971-2005 i slutet.

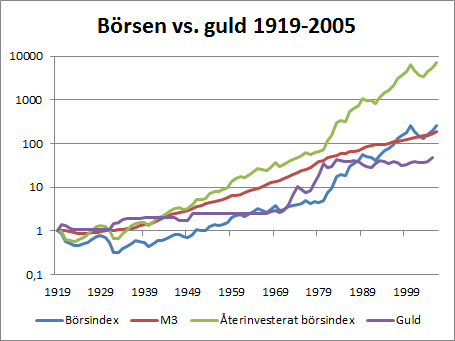

För att visa varför aktier som delar ut pengar är en god investering kan vi betrakta nedanstående figur som visar hur följande faktorer har utvecklats under åren 1919-2005:

- M3 (penningmängden)

- Börsindex (Affärsvärldens generalindex AFGX)

- Återinvesterat börsindex (AFGX med återinvesterade utdelningar)

- Guldpriset

OBS! Skalan i figuren är logaritmisk. Det betyder att varje skalstreck på y-axeln innebär en tiodubbling av värdet och räta linjer innebär en exponentiell ökning.

Som vi ser har guldet utvecklats riktigt knackigt och når inte upp till samma ökning som börsindex eller ens penningmängden. Börsindex med återinvesterade utdelningar utklassar övriga tillgångsslag med en ökning på över 7000 gånger under perioden. Börsindex och penningmängden ökade ungefär 100 gånger medan guldet inte nådde upp riktigt dit. Om vi hade dragit fram klockan några år med den galna utvecklingen guldet har haft de senaste åren kommer guldets prisökning också upp mot ungefär 100 gångers ökning sedan 1919.

Börsindex med återinvesterade utdelningar har alltså ökat 7000 gånger i värde sedan 1919, vilket är en 700 gånger större värdeökning än vad guld, penningmängden eller börsindex utan återinvesterade utdelningar har presterat sedan 1919. Är det någon som är sugen på att köpa lite ”investeringsguld”?

I figuren ovan kan man också notera att penningmängden ökar stadigt med exponentiell tillväxt. Penningsystemhaverister brukar framhäva att det snart brakar ihop för att ökningstakten är orimlig, men själva grejen med exponentiell tillväxt är att det hela tiden ökar fortare och fortare i absoluta tal. Penningmängden har, som figuren visat, haft exponentiell tillväxt i 100 år och varför skulle det inte kunna fortsätta?

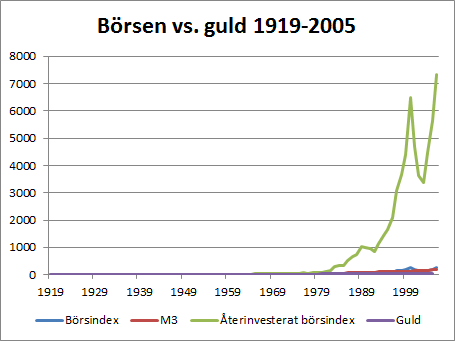

Vi kan ta samma figur med linjär skala för att vara övertydliga, alltså en vanlig skala där en dubbling i figuren faktiskt betyder en dubbling av värdet. Här framgår återigen vikten av att återinvestera utdelningar och hur värdelöst det är att ”investera” i guld.

Mitt råd till dig är: köp inte guld, utan köp aktier och återinvestera utdelningarna. På lång sikt blir det bra.

Om du har råkat köpa guld på tveksamma grunder (det finns bloggar som förespråkar detta), precis som jag gjorde vid något svagt tillfälle för några år sedan, kan man som tur är sälja sitt guld. Antingen kan man gå till en fysisk butik som har poppat upp lite överallt och sälja till ett dåligt pris eller så säljer man till ett högre pris via någon nätbutik. Det kan kännas tveksamt och riskfyllt att sälja via en nätbutik då man i princip skickar iväg guldet utan garanti, men jag kan i alla fall nämna att jag skickade iväg mina guldpengar till Liberty Silver. Pengarna kom in på mitt konto utan strul och omvandlades snabbt till andelar av bolag med verkliga värden, så därför är jag nöjd och belönar Liberty Silver med lite gratisreklam eller vad man nu ska kalla detta eftersom jag kraftigt avråder från köp av deras produkter…

Guld gör sig bäst i vigselringar eller som elektrisk ledare (men koppar är lite mer prisvärt) – inte i bankfack eller i kassaskåp.

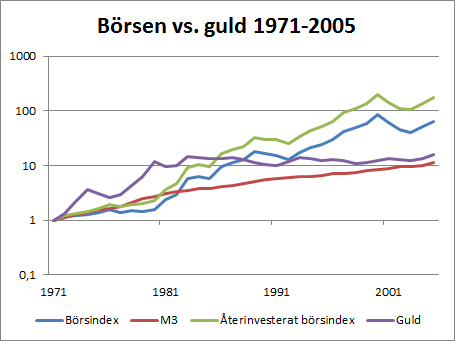

Slutligen en figur över utvecklingen 1971-2005.

instämmer! Investeraren köper produktiva tillgångar som ”ynglar av sig” i form av utdelning/ränta (eller förväntan om sådan). Jag avråder från trenden att ”diversifiera” sin portfölj med typ 20% råvaror, till exempel genom ”råvarufonder” med 2% avgift..

Såg en intervju med Charlie Munger häromdagen:

”gold is a great thing to sew onto your garments if you’re a Jewish family in Vienna in 1939 but civilized people don’t buy gold – they invest in productive businesses.”

I system med exponentiell tillväxt så brukar systemet förr eller senare kollapsa då betesmarker eller motsvarande tar slut. Däremot ser jag några faktorer som innebär att kapitalmängden kan fortsätta öka.

1) Inflation kan effektivt äta upp effekten av en ökad kapitalmängd.

2) Konsumtionsmöjligheterna ökar utan att resursuttaget ökar. Föremål såsom lyxklockor och immateriella världen kan omsätta stora kapitalmängder utan att uttaget av naturresurser ökar i motsvarande grad. Den här övergången är dock troligtvis inte expontentiell så jag tror att inflation lär vara den primära vägen för att hantera den ökade kapitalmängden.

Med inflation som metod för att hantera kapitalmängden så kommer det vara enormt viktigt att man investerar i de sektorer där priserna ökar i högst utsträckning. Min gissning är att mängden investerbart kapital kommer att öka och då är det precis som du säger aktier som är både mest attraktiva och har ett inbyggt inflationsskydd. Det mesta är däremot bättre än pengar i madrassen så jag satsar på räntekonton + aktieinvesteringar och bör nog investera en del även om jag ogillar marknaden just nu.

defensiven,

Ja det ska till något riktigt haveriscenario typ krig, ekonomisk undergång eller apokalyps för att man kanske ska ha nytta av det där guldet. Att man har nytta av sitt guld ens i ett sådant läge är jag dock högst skeptisk till. Man kan inte äta guld, bättre att ha odlingsbar mark eller liknande.

Är man rädd för konfiskering av tillgångar löser guld inte det problemet heller.

—

Aktieingenjören,

Ja, när det gäller fysiska tillgångar kan det inte fortsätta växa hur länge som helst. Antingen blir det kollaps eller så planar det ut, ungefär som den svenska elkraftproduktionen som växte exponentiellt till 1970-1980-talet och därefter planade ut för att därefter ha varit ungefär konstant.

Det är mycket möjligt att det kan bli rejäl inflation igen så småningom. Innan tidigare perioder av kraftig inflation hade man, vad jag har förstått, dödförklarat inflationen. Så är fallet också idag, men det kanske smäller till snart.

Det som jag ser som problemet som kan sätta käppar i hjulet för ekonomin i stort och kanske penningmängden är tillgången på energi. Energi och BNP är extremt tätt knutna till varandra. Världens oljeproduktion minskar och tids nog kommer också den andra stora källan till energi – kolet – börja minska. Det kommer dock alltid att finnas enskilda företag som växer och går bra.

När det gäller marknadens värdering gillar jag inte heller det nuvarande läget, men så länge det finns enskilda bolag som är attraktivt värderade bekymrar jag mig inte nämnvärt utan fortsätter att köpa.

Jag vet inte hur många det är som investerar i guld som tänker sig bli rika på det, eller för den delen ser det som ett ”bättre” alternativ än aktier. Det finns såklart vissa som lägger sina pengar på konserver, ammunition och guld men jag misstänker att dessa är i minoritet.

Personligen ser jag guld som en hedge mot politiker. Det är väl snarare avsaknaden i volalitet som gör guld attraktivt, det är värdebeständigt helt enkelt. Sen när ni skriver att man inte kan äta guld så har ni ju såklart rätt, även om det är ett konstigt argument. Ni kan inte äta kontanter eller aktieinnehav heller.

Guld har däremot fungerat utmärkt som valuta de senaste.. ptja 6000 åren? Och jag ser ingen anledning till varför det inte skulle fungera under min livstid.

För att summera, era argument om att man kan få bättre tillväxt med aktier/andra investeringar är såklart helt korrekta. Men jag tror inte att det är anledningen till varför folk köper guld, så det blir lite ointressant om HM:B hade avkastat mer än en guldtacka eftersom avkastningen inte är det primära syftet.

Erik,

Exakt, det är också det jag skriver i första meningen i inlägget: ”Om man har högre målsättning än att behålla värdet på sina investeringar ska man inte köpa guld.”

Har man en annan målsättning kan det vara utmärkt att köpa guld. Värdebeständigt – ja – men det är tillgångar i bolag också, som dessutom har en tendens att växa. Man kan exempelvis köpa Holmen så får man något riktigt tråkigt rent bolagsmässigt men som nästan garanterat kommer att avkasta mer än guld de kommande 10-20-50-100 åren.

Valuta och valuta… tja, säg den butik som tar emot guld som betalningsmedel. Man kan förstås omvandla guldet till papperspengar eller digitala pengar eller vad som nu är allmänt accepterat när så krävs.

Mja jag håller väl inte riktigt med om att bolag är värdebeständiga på samma sätt.

Allt som krävs är en liten katastrof så kan ett bolag gå under! En redig storm så har Holmen rätt ordentliga problem med alla träd som helt plötsligt inte längre växer utan istället agerar odlingsplats för skadedjur som ger sig på det resterande beståndet.

Men visst, det krävs ju ”katastrofer” eller gedigen politisk oro för att bolag fullständigt ska kapitulera.

Sen ska du nog se att fler accepterar guld som betalmedel än t.ex SEK om man tittar på världen som helhet. Men återigen, det ska ju till rätt ordentliga händelser i landet/världen för att man ska få nyttja guldets transnationella betalningsförmåga samt det portabla formatet.

Erik,

Precis, de är inte värdebeständighet på samma sätt. Katastrofer kan inträffa liksom en katastrof kan inträffa för guldet. Någon rånar banken/hemmet/det hemliga stället där guldet ligger eller bolaget man har investerat i drabbas av svarta svanar. Det får man hantera på lämpligt sätt, t.ex. genom diversifiering i olika bolag och branscher eller genom att sprida ut sitt guld.

Om katastrofen inträffar för ett företag, exempelvis Holmen, om tio-tjugo år har man redan tjänat tillbaks investeringen genom utdelningar och/eller värdeökningar genom återinvesterade vinster. Guldet har inte skapat några värden eller kassaflöden under den tiden.

Hej Kenny,

Det verkar som att vi får en stor del av den nya banken, som för övrigt ska heta Lollands Bank:-)

Om jag räknat rätt så blir det 85,56% till Lollands aktieägare. Inväntar just nu att få läsa fusionsprospektet.

Tittade lite på Raiffeisen bank fast har bestämt mig för att lugna mig lite med fler bank köp.

Mvh

Hej Zen!

Var hittar du Vordingborgs kvartalsrapport? Jag har inte sett den ännu, men jag såg att Lollands rapport var bättre än vad jag hade förväntat mig. 85,56 % är högre än de ca 80 % som jag förväntar mig, så då blir det till att skruva upp förväntningarna inför framtiden!

Edit: Jag såg en nyhet om -49,9 MDKK i förlust efter skatt för VB och då blir det 85,6 % ungefär till LB:s aktieägare. Det är riktigt bra.

Raiffeisen har jag också passat på – jag ser Santander som en bättre och starkare Raiffeisen – men däremot har jag slagit till på Deutsche Bank. Återkommer med analysen, men jag gillar inte Deutsche lika mycket som Santander eller de danska småbankerna.

Zen,

Nu har Lollands släppt fusionsplanen. 84,7 % blev den slutgiltiga siffran. Helt OK.

Varför köper man en försäkring? Den ger inget kassaflöde och är garanterat en dålig affär på sikt. Av liknande anledning köper man guld. Och då menar jag fysiskt guld, då guldbolag och liknande mycket riktigt kan råka illa ut oberoende av guldets utveckling.

Vad försäkrar man sig mot då? Ja det är en relevant fråga tycker jag. Personligen tycker jag det kan vara tveksamt att försäkra sig mot den svenska inflationen då vi har stabila skatteintäkter, handelsöverskott, låg statsskuld, statsbudget i princip i balans osv. Det jag ser som mest oroväckande är dollarn. Hur länge kan Fed pumpa ut 85 miljarder dollar varje månad, staten ha ett budgetunderskott, ökad statskuld och handelsunderskott? Det kan omöjligt pågå i evighet, inte ens USA kan det – men hur länge? Att man kan trycka sina egna pengar är en klen hjälp i det långa loppet då det ju urholkar värdet över tid, vilket inte är så roligt om man köpt amerikanska aktier. Sannolikt kommer dollarn kollapsa eller åtminstone försvinna som reservvaluta i framtiden. När? Eller kanske aldrig? Tja… Det kan man bara spekulera om och det är här guldet kommer in i bilden. Fysiskt guld kommer sannolikt behålla ungefär sitt reala värde i både dollar och SEK över tid, medan värdepapper i ett sådant scenario kommer kollapsa eller minska kraftigt i reala termer. Hur sannolikt är detta och när? Det kan ingen säga som sagt, precis som man resonerar när man köper en hemförsäkring. På samma sätt ser man inte en försäkring som en ”investering” utan som en del av kostnaden för ett tryggare ekonomiskt liv.

Om man inte tar hänsyn till risk så skulle man ju alltid låna upp sig maximalt, skippa försäkringar, amorteringar och buffertar, aldrig köpa skog eller annat lågavkastande och bara köpa aktier hela tiden eftersom ”på sikt går det alltid upp”, men det är det ju ganska få som rekommenderar.

– För avkastning köper jag aktier

– För stabilitet har jag buffertar och amorterar

– För säkerhet köper jag försäkringar – och på senare tid har jag övervägt guld som långsiktig försäkring mot en valutakollaps i dollar/finanskollaps – ungefär som ett wibblekonto med inbyggd försäkring.

Fördelningen mellan dessa ”tillgångar” kan alltid diskuteras och är upp till var och en. Att köpa guldbolag/certifikat/fysiskt guld och hoppas på ”uppgång” är spekulation och inget jag anser rimligt, på samma sätt som snabba pengar i aktiehandel. Men guldinnehav som en försäkring tänker jag faktiskt inte dumförklara folk för.

Just vad gäller dollarn så rekommenderar jag följande två filmer från UR. De är förvisso lite vinklade, men är å andra sidan svåra att argumentera emot. Se dem gärna och förklara sedan hur en kraftigt försvagad dollar kan undvikas.

http://www.ur.se/Produkter/170919-Varlden-Systemfel-som-hotar-varlden

http://www.ur.se/Produkter/175205-Varlden-Kapitalismens-atervandsgrand

Detta inlägg är alltså inte för att förklara hur fantastiskt guld är, för det tror jag inte. Däremot så kan det vara på sin plats att utveckla resonemanget kring guld en del eftersom man oftast antingen hör resonemanget om guld som spekulation å ena sidan eller hur dåligt kassaflöde/värdestegring det ger å andra. Båda resonemangen tycker jag alltså missar poängen.

Kenny,

Ja 84,7 % är okej. Vi kanske får se det som en budpremie;-)

Mvh

Du måste ha något allvarligt fel i graferna. Ena grafen visar tydligt att guld stått stilla senaste 30-40 åren, mätt i din graf som SEK? Från ca 1980 tills 2008? Det stämmer inte med verkligheten.

Guld har ju gått upp enormt de senaste 20 åren, över tio gånger och utklassat aktier med hästlängder. Anledningen är såklart gulds konstanta värde gentemot aktier som alltid mäts i en obunden valuta nuförtiden. Valutor kommer och går genom historien, det är inget som ändrats. En valuta kan stå sig stark ett tag (stabil), men som man kan se genom historien håller det aldrig i längden, utan efter några vågor av inflation måste mer drastiska åtgärder tas till.

Den här grafen visar tydligt hur guld utklassat börsen sedan 1971 då dollarns bindning mot guld togs bort och Europeiska valutor gjorde detsamma:

http://www.ritholtz.com/blog/2013/06/sbg/

(guld upp ca 60x, börsen upp ca 20x)

Jonas,

Ungefär så tänkte jag också när jag för några år sedan lade pengar på guldpengar, men jag har därefter tänkt över saken och kommit fram till andra slutsatser. Jag har läst mycket på temat och sett minst en av de två filmerna som du länkar till men jag har över tid blivit mindre och mindre övertygad om guldets förträfflighet trots bristerna i det finansiella systemet som jag är väl medveten om.

För det första håller jag inte med om att en försäkring nödvändigtvis innebär en förlust på lång sikt. På individnivå beror det helt på om man behöver nyttja försäkringen eller inte om det blir en bra eller dålig affär. Poängen är ju att utjämna risken över stora grupper där vissa blir vinnare och andra förlorare. Om man förutsätter att försäkringsbolaget är lönsamt så kommer gruppen som helhet att förlora på lång sikt, men inte nödvändigtvis individen. Förmodligen är det också samhällsekonomiskt lönsamt eftersom hela samhället inte behöver samla pengar på hög, utan kan betala en mindre premie och låta resten av pengarna arbeta.

Med det sagt, vad är det egentligen man förväntar sig att få ut av sin ”guldförsäkring” och i vilket läge? Om det finansiella systemet eller dollarn kollapsar betyder det inte att livet som vi känner det upphör och guld blir den allmänna valutan. Snarare skulle väl olika naturatjänster bli ett rimligt och naturligt betalningsmedel. ”Jag hjälper dig så hjälper du mig”. Att guldet behåller sitt värde blir en tveksam försäkring om man inte kan använda det och jag är skeptisk till att sådana lägen uppstår.

För det andra, om dollarn eller ”det finansiella systemet” kollapsar betyder det inte att tillgångarna i bolag plötsligt blir värdelösa. Aktier är inte i första hand värdepapper, utan tillgångar i högst verkliga bolag och så länge dessa tillgångar finns kvar blir aktierna inte värdelösa. Tvärtom är det så att alla de pengar som USA pumpar in i systemet sprider sig till värdepapper och i förlängningen ut i samhället. Förmodligen kommer det leda till inflation och då är det verkliga tillgångar i bolag som kan höja priser i takt med inflationen som jag vill ha i byrålådan.

Amerikanska bolag drabbas inte hårdare än andra av att dollarn tappar sitt värde. Amerikanska bolag med global verksamhet märker knappt av det förutom att vinsten i dollar ökar när dollarn försvagas medan inhemska bolag får det desto värre. Att utsätta sig för en allt för kraftig valutarisk ska man naturligtvis undvika – i såväl USD som SEK som EUR eller vilken valuta som helst.

Att hantera risk måste man naturligtvis göra. Jag säger inte att jag placerar alla mina pengar i aktier till hög belåning för att det är det på lång sikt bästa alternativet, utan jag hanterar risken på ett sätt som jag tycker fungerar bra för mig. För det du beskriver som avkastningsbiten väljer jag aktier enligt resonemanget i detta inlägg plus att jag tror mig förstå ett bolags värde men kan inte bedöma guldets värde.

Tackar för tipset om filmerna och ja ska se den av dem jag förmodligen inte har sett :-)

—

P,

Jag slarvade med källhänvisning eftersom jag inte trodde att någon skulle ifrågasätta källdatat… Felet i figuren är att det står att data sträcker sig till 2008. Det är inte sant, utan allt data räcker bara till 2005. Jag ber om ursäkt för det felet, men i övrigt ska allt vara rätt.

Gulddatat kommer från World Gold Council, sträcker sig fram till 2005 och jag har inte haft skäl att ifrågasätta det. Jag gjorde figuren för flera år sedan i ett annat syfte och plockade fram den nu och mindes inte att gulddatat bara sträckte sig till 2005 men börsdatat till 2008. Det lurar ögat lite, men har inte varit meningen. Det gör dock inte att poängen ändras, bara att figuren missar den sista uppgången i guldet sedan 2005.

Jag har dessutom, till skillnad från den figur du visar, guldpriset i kr/gram, dvs. samma valuta som övrig data i figuren.

Figuren du hänvisar till om S&P 500 innehåller väl inte återinvesterade utdelningar. Det är index inklusive utdelningar som utklassar övriga tillgångsslag. Skippar man utdelningarna visar ju också min figur att börsen inte går särskilt mycket bättre.

Guldets uppgång 1971-2005 enligt den data jag har (kr/gram) är 16 gånger. Återinvesterat börsindex har under samma period ökat 163 gånger jämfört med ej återinvesterat börsindex som har ökat 63 gånger. Slutsatserna kvarstår alltså, men om man går fram några år närmar sig väl guldet (eller går om) börsindex. Däremot är guldet, som min poäng i inlägget är, chanslöst mot börsindex med återinvesterade utdelningar.

Så, mitt data är rätt, men jag har skrivit fel när det står 2008. Det borde stå 2005.

Jag tycker att det är märkligt att göra en jämförelse från 1919. Du är medveten om att guldpriset var fixt fram till 1971?

Per-Arne,

Jodå. Jag hade kunnat välja 1971 som basår också och komma fram till samma sak. Se kommentaren ovan. Räknar man in utdelningar, vilket sällan görs i sammanhang när det talas om guldets förträfflighet, så springer aktier ifrån guldet.

Det är inte bara guldet som har haft förändrade förutsättningar under tidens lopp, utan det gäller också alla de företag som har utgjort börsindex. Det har varit krig och andra större samhällsförändringar som påverkar i lika stor utsträckning som att dollarn var knuten mot guldet. Helst hade jag velat ha en ännu längre tidsserie att jämföra med, men nu hittade jag data från 1919 när jag letade. Jag tror det är Affärsvärldens börsindex som börjar då.

Jag tycker att det ser ut som att guld faktiskt slår det återinvesterade börsindexet perioden 1971 – 1981, förutom dippen runt 1975 (lutningen är brantare för guld under perioden). Kan du inte rita om och börja 1971? Det vore även intressant att se hur det ser ut fram tills dags dato.

Per-Arne,

Under perioder på ca 10 år finns det naturligtvis andra tillgångsslag, som guld eller något annat, som slår ett återinvesterat börsindex. Frågan är hur man ska veta i förväg att den uppvärderingen är på väg.

1971-2005 var utvecklingen följande för de olika måtten:

Guld: 16 ggr

M3: 11 ggr

Börsen: 64 ggr

Börsen+utdelningar: 172 ggr.

Jag har bara data fram till 2005 och har lagt upp en figur i slutet av inlägget som visar 1971-2005. Om man går fram några år har väl guldet som sagt fyrdubblats eller något (från 16 till kanske 64) och då närmar sig guldet börsindex utan utdelningar men är chanslöst mot börsen+utdelningar.

Jag är absolut ingen Gold Bug, men om ett diversifierande tillgångsslag går bättre under 10 års tid, så har jag absolut ingenting emot att övervikta min portfölj i det tillgångsslaget. Vi snackar inte direkt om daytrading, eller hur?

Om du i förväg kan bedöma att så kommer bli fallet under en given period så är jag med på resonemanget. Jag själv köper hellre något som jag tror mig kunna bedöma värdet på, dvs. aktier i ett företag.

Vad är guldets värde? Kommer det öka mer eller mindre än aktier den kommande tioårsperioden? Jag har ingen aning om guldet och det är skäl nog att undvika guldet för min del. Ser man över en längre period har jag också historiken med mig, men tror man att man kan bedöma det framtida guldpriset (vilket jag alltså inte kan) och att det kommer överträffa aktier så vore det ju tvärt om dumt att inte köpa guld. Det gäller inte bara guld, utan alla tillgångsslag.

Du slog dig in i Deutsche bank alltså? Mätt med samma mått som du använde på Santander och danska bankerna ser den ju absolut billig ut. Grämer mig lite åt farhågorna som du benämnde i inlägget- att investmentverksamheten känns lite för komplex.

Guldets värde är vad nästa idiot är villig att betala för det. Varken mer eller mindre. Precis som för alla andra tillgångsslag. ;-)

Aktier är det näst bästa tillgångsslaget i mitt tycke. Näst efter fastigheter. Då menar jag inte sådana man bor i själv utan sådana man hyr ut.

Jag har idag svårt att hitta någon rimligt värderad aktie på Stockholmsbörsen. Aktievärderingarna känns mer drivna av QE än av fundamenta. Jag ser guld som ett bättre skydd mot QE.

Jag anser att fysiskt guld alltid skall ingå i en portfölj som försäkring mot katastrofer (t ex kraftig inflation eller kraftig deflation). En vanlig tumregel är att ha 10% av portföljvärdet placerat i guld. I dagsläget strävar jag mot en andel på 20% (fysiskt guld och silver).

Många ekonomer och lekmän är överens om att vi går mot någon form av ekonomisk katastrof. Vissa tror på deflation, andra på inflation. Som Richards uttrycker det: ”Best case scenario, we are Japan”. Dvs, 20 år av fallande tillgångsvärden (aktier och fastigheter). Jag tolkar det som att Richards worst case scenario skulle vara en Wiemarinflation. Ädelmetaller ger ett visst skydd mot både inflation och deflation. Ädelmetaller i handen kan inte gå i konkurs och de kan inte tillverkas ur ingenting. Jag tycker att silver känns tryggare på ett sätt, eftersom det används i större utsträckning industriellt.

Min portfölj består förutom fysiska ädelmetaller av lika delar i kontanter och aktier. Jag är övertygad om att något riktigt tråkigt väntar runt hörnet. Jag låtsas dock inte veta vad utan försöker skydda mig mot ”alla” möjliga utfall. Vid hyperinflation hoppas jag kunna köpa mer ädelmetaller och aktier innan kontanterna har blivit helt värdelösa. Vid deflation hoppas jag kunna köpa fastigheter och aktier för mina ädelmetaller och mina kontanter.

Per-Arne,

Ja, precis! Castles in the sky, men jag vill kunna motivera värdet fundamentalt. Det kan man med aktier i ett företag. Om ingen vill köpa en aktie som jag äger (pris=0) men bolaget fortfarande ger vinst och utdelning bekymrar det mig inte på samma sätt som om en annan tillgång som inte ger något kassaflöde minskar i värde.

Jag äger heller inga aktier på Stockholmsbörsen, men däremot ser jag många köpvärda bolag i andra länder. Om inflationen tar fart eller valutor börjar variera så tror jag att många bolag ändå kan hantera det genom verksamheter i många länder och möjligheter till prishöjningar. Däremot kan många bolag och privatpersoner få problem vid deflation. Jag själv försöker hålla mig så lågt belånad som möjligt för att minska risken för både inflation (höga räntor) och deflation. Däremot tror jag att aktier ger ett gott skydd mot vad det nu blir för katastrof som kanske inträffar.

Att det råder konsensus om vart vi är på väg behöver inte betyda att konsensus kommer att inträffa. Förbereder man sig tillräckligt mycket på undergången så kan man ge sig f-n på att det inte inträffar. :-)

HTT,

Ja jag har klippt till. Deutsche ser jag inte som ett lika fint bolag som Santander eller de små danska bankerna men banken har bara ett förlustår (tradingen havererade under finanskrisen) och finanserna är starka efter nyemission. Det krävs mer än en ”återgång till det normala” för att Deutsche ska bli en riktigt bra investering även till P/B 0,6. Det normala är nämligen inget vidare. ROE i snitt över 15 år är endast 7,5 %.

Däremot tror jag att Deutsche genom de stora investeringar som de tar nu kommer leda till de utannonserade besparingarna bolaget siktar på. Genom förvärvet av Postbank kommer den vanliga låna in-låna ut-verksamheten att öka på bekostnad av den andra verksamheten med investmentbanking, trading, valutor, asset management och allt vad det är. De verksamheterna kommer att gå bra åtminstone under del av cykeln, Jag räknar inte med att behålla Deutsche för evigt utan tänker avyttra med målbild P/B 1,3. Analys är på g där jag utvecklar min syn på bolaget :-)

Kenny,

”Ja, precis! Castles in the sky, men jag vill kunna motivera värdet fundamentalt. Det kan man med aktier i ett företag. Om ingen vill köpa en aktie som jag äger (pris=0) men bolaget fortfarande ger vinst och utdelning bekymrar det mig inte på samma sätt som om en annan tillgång som inte ger något kassaflöde minskar i värde.”

Guld är guld, aktier är aktier, och kontanter är kontanter. Som jag ser det är det mer relevant att jämföra guld och kontanter än guld och aktier. Det är svårt att veta vad kontanter är värda. På lång sikt är det katastrof att sitta på kontanter. De minskar kontinuerligt i värde för varje lån som bankerna beviljar. Med realräntor som förmodligen är negativa (beror på hur man väljer att definiera inflation och hur man räknar ut den), så håller jag gärna guld som ett komplement till kontanter.

Varje katstrof kan vara en möjlighet, beroende på hur man är positionerad.

http://www.guldklippet.se/kategorier/guldets-historia

Här har du en väldigt bra graf, inklusive viktiga punkter i historien för svensk del. Som du ser löner sig försäkringen guld varje gång det kommer större problem på valutamarknaderna.

På 70-talet och tidigt 80-tal devalverades många valutor i världen när bindningen till guldet togs bort. Man hade drivit det finansiella systemet till en punkt där man inte hade guld att svara upp mot skuldbreven/valutorna, så man släppte bindningen och tryckte massor av papperspengar med kraftig inflation som följd.

Nu har samma sak hänt igen efter slutet på din graf vid 2005. Vi har kommit in i slutfasen av pappersvalutans livslängd och guld som försäkring visar sig fungera utmärkt. Någon katastrof behövs inte, utan när det börjar gunga rejält så trycker man nya pengar och detta leder så småningom till inflation.

Så länge ekonomin inte tar fart kan vi fasta i ett deflationsscenarion som nämndes ovan (”i bästa fall blir det 20 år av Japan”), men när den perioden är över finns bara ett resultat att vänta. Det är därför guld har blivit volatilt nu, det står och väger och man vet inte hur det kommer spela ut framöver.

Per-Arne,

Nej att sitta med stora mängder kontanter fyller heller ingen större funktion. Då skulle jag nog hellre äga något annat med ett inflationsskydd. Att katastrofer är möjligheter instämmer jag till fullo i. Det är en enorm oro i finanssektorn i nästan hela världen vilket har skapat utmärkta köptillfällen i finansbolag de senaste åren.

—

P,

Ja, men om det är avkastning man är ute efter så ska man ju ändå inte välja guld som jag visade i inlägget. Guld fyller möjligen ett annat syfte, som ”försäkring”. Det kan jag köpa, även om jag själv avstår från försäkringen.

Att tillgångar, t.ex. guld, klarar sig bättre än den valuta som kraftigt försvagas förstår jag också. Men det bör gå lika bra att gardera sig på annat vis, t.ex. genom innehav av andra valutor, tillgångar exponerade mot andra valutor eller bolag med realtillgångar.

Om pappersvalutans livslängd närmar sig slutet återstår ju att se. Penningmängden har som jag visade vuxit exponentiellt sedan åtminstone 100 år, både före och efter guldkopplingen, och att det är just nu som det inte håller längre tror jag när jag ser det!

Kenny,

Ja, det låter ju onekligen bra. Ska bli spännande att se din analys och i synnerhet se hur den traditionella bankverksamheten värderas i förhållande till investment-delen i bolaget idag!

HTT,

Analysen kommer under nästa vecka! Jag är inte superimponerad men är ändå övertygad om att banken kommer att återgå till hyfsad lönsamhet åtminstone under några enstaka år med tanke på deras position i Tyskland.