Min övertygelse har länge varit att det är viktigt att ha en strategi när man investerar i aktier, men att komma fram till en strategi som faktiskt passar ens temperament och disciplin är inte det lättaste. Det går inte att bara kopiera någon annans strategi (även om man inte ska skämmas för att man tar intryck) och därför har jag krumbuktat mig den långa krokiga vägen för att hitta min egen strategi. Jag har tidigare, för ungefär ett halvår sedan, skrivit om tankar om aktieportföljen och vad jag hade kommit fram till då. Dessa tankar har varit en bra grund, men det senaste halvåret har jag haft mycket tid för fundering och nu har min strategi börjat falla på plats och ska därför uppdateras.

Vägen till en strategi

Jag gjorde en liten övning för ett tag sedan och återvände till 2009 för att beräkna min egen avkastning de senaste åren. Lundaluppen har skrivit ett inlägg om Avanzaavkastning, dvs. att Avanzas kunder (”småsparare”) har sämre avkastning än index. Jag har tidigare faktiskt inte räknat ut min egen avkastning och blev lite förskräckt när jag gjorde övningen. Se exempelvis vilka aktier som bland annat fanns i portföljen under 2009:

- PA Resources

- BlackPearl Resources

- Studsvik

- Lundin Petroleum

- Starbreeze

- Black Earth Farming

- Bear vete (förvisso ingen aktie, men vad tänkte jag här?)

En portfölj full av hög risk och nybörjarmisstag och kanske har några av er läsare gått samma väg medan andra har hittat rätt direkt. De flesta aktierna stannade inte länge i portföljen och man kan konstatera att en sådan portfölj också gav dåliga resultat. Under 2009-2010 blev avkastningen usel, både i absoluta tal och jämfört med index. Vi kan hoppa över siffrorna och nöja oss med att det blev en sann Avanzaavkastning.

Under 2011-2012 började saker och ting falla på plats något sånär mot där jag är idag och under slutet av 2012 skrev jag inlägget tankar om aktieportföljen. Strategin som jag dokumenterade då var en värdeinvesteringsstrategi och som i princip innebar att portföljen skulle bestå av ett antal eviga innehav av kvalitativa bolag, dvs. ”buy and hold” (egentligen väldigt likt Lundaluppens strategi). Försäljning skulle endast ske vid tydlig övervärdering. Problemet med strategin ”buy and hold” för min egen del är:

- Likheten med att månadsspara i en indexfond, vilket i och för sig är en bra strategi, är för stor. Portföljen växer sakta och säkert, men jag vill också kunna peta i portföljen aktivt.

- Jag tror att det går att hitta undervärderade företag som inte är värda att behålla för evigt och som kan ge högre avkastning än index.

Därför har jag uppdaterat min strategi till något som passar mig bättre.

En strategi baserad på värdeinvestering

Först och främst är min strategi baserad på värdeinvestering. Jag tänker mig min aktieportfölj uppdelad i två delar (men naturligtvis med gråzoner), där jag vill ha en viss andel av varje:

- ”Eviga innehav”. Bolag med hög kvalitet och stabila utdelningar som jag köper för att behålla – ”buy and hold”. För att det ska vara lämpligt att behålla ett bolag under mycket lång tid bör bolaget ha ekonomiska vallgravar (mycket starka konkurrensfördelar), som jag har med som en punkt i mina investeringskriterier.

- ”Värdebolag” eller ”värdecase”. Aktier som jag bedömer är undervärderade som köps i syfte att avyttras med en tidshorisont på upp till ungefär tre till fem år, vilket betyder att värdecasen kommer att ha relativt hög omsättning i portföljen. Värdecasen handlar ofta om bolag i tillfälliga problem (läs mer i inlägget ”Värdeinvesteringens fallgropar enligt Skagen”), alltså någon typ av ”contrarian investment” och här krävs större säkerhetsmarginal på priset än för de eviga innehaven. Någon typ av ekonomiska vallgravar eller konkurrensfördelar är ett krav även för dessa bolag, likt vad Mohnish Pabrai anser.

På mycket lång sikt är målet att gå mot mer eviga innehav men i nuläget ser jag inga problem med att ha en hög andel värdebolag.

Diversifiering

Jag är kluven till hur mycket diversifiering portföljen behöver. Viss diversifiering känns rimligt att ha för att sprida riskerna och för att misstag och missbedömningar inte ska få för stor betydelse, men samtidigt menar jag i linje med en värdeinvesterares syn att lägre risk kan erhållas genom låg värdering och en noggrann analys av bolag vars verksamhet är enkel att förstå sig på. Jag är inte ute efter diversifiering för diversifieringens skull. Det är därför av största vikt att jag förstår mig på de bolag jag äger. Jag måste förstå mig på bolagets verksamhet och risker någorlunda väl, dvs. bolagen måste vara inom min kompetenscirkel (”circle of competence”) och det ska inte dyka upp några otrevliga överraskningar som i fallet Eletrobras där jag gick utanför kompetenscirkeln vilket ledde till att jag underskattade risker.

Jag tänker mig ändå följande tumregler som kan utgöra ett visst skydd mot stora förluster:

- Inget enskilt bolag bör ha för stor vikt i portföljen. För stora och stabila bolag sätts gränsen till 20 % av portföljen vid inköpstillfället. För medelstora och små bolag sätts gränsen till 10 %. Siffrorna är inspirerade av vad Fisher skrev i Common Stocks and Uncommon Profits. I nuläget upptar mitt största innehav 12 % av portföljen.

- När det gäller branschdiversifiering är jag kluven. Dels kan det uppstå kraftiga felvärderingar av hela branscher och dels behöver inte en branschindelning alltid vara meningsfull. Det är förmodligen mer relevant att se var pengarna kommer ifrån, vilket Aktieingenjören påpekar i en kommentar till ett inlägg hos Spartacus Invest. En viss spridning av de produkter eller tjänster som bolagen säljer i kombination med en spridning i var pengarna kommer ifrån eftersträvas.

- Målet är följaktligen att inget bolag med verksamhet exponerad mot en specifik risk, exempelvis politik i ett enskilt land eller omsättning i en enskild valuta, ska uppta för stor del av aktieportföljen.

- Portföljen bör bestå av 10-20 bolag. Fler bolag än så är inte är rimligt att bevaka och dessutom börjar man gränsa mot indexfonder om man har för många aktier. Graham ansåg att 10-30 bolag var en rimlig siffra medan Fisher ansåg att antalet skulle uppgå till mellan 5-20 bolag. Aktiespararna skriver i sina gyllene regler att 10-15 bolag i 5-6 branscher är en rimlig siffra och här har jag själv kommit fram till någon slags kompromiss. I nuläget består portföljen av 11 bolag.

- Det måste finnas en tydlig och dokumenterad strategi för varje innehav.

- Bolagen måste ligga inom min kompetenscirkel, vilket betyder att jag ska förstå mig på verksamheten och dess risker.

Bolag analyseras enligt checklistan som har ett tydligt värdefokus.

Bevakningslista

För bolag som är tillräckligt intressanta enligt checklistan har jag satt upp en bevakningslista där jag bedömer det motiverade priset. Om aktuellt pris är lägre än motiverat pris kan jag överväga köp, alltså då kvoten pris/värde underskrider 1. Om kvalitén i ett bolag brister så krävs en högre säkerhetsmarginal, alltså en större rabatt. Bevakningslistan ser ut på liknande sätt som Lundaluppens eller defensivens bevakningslistor och den springande punkten är att söka en aktie med ett pris som är lägre än värdet. Skillnaden mellan pris och värde innebär en säkerhetsmarginal. Skagen fonder redovisar liknande listor, men istället för säkerhetsmarginal anger de en målkurs och hur mycket börskursen har kvar till målkursen.

Förändringar i aktieportföljen sedan sist det begav sig

I november 2012 redovisades min dåvarande portfölj. Sedan dess har mycket hänt i och med att min strategi har börjat falla på plats: Ut ur portföljen:

- AQ Group. Kvalitetsbolag köpt till relativt låg värdering. Jag är tveksam till att bolaget har några ekonomiska vallgravar kring sin verksamhet (en skicklig ledning och ett effektivt utförande är inga vallgravar) och sålde då priset uppnådde vad jag ansåg var rimligt.

- Eletrobras. Den brasilianska regeringens besked om lägre elpriser raderade ut alla framtidsförhoppningar för Eletrobras och det bolag som jag tyckte såg billigt ut var plötsligt alldeles för dyrt. Lärdomarna från Eletrobras-investeringen har jag skrivit om här.

- Gjensidige. Sålde då jag tyckte värderingen var för hög. Detta är det enda bolag jag är besviken över att jag har sålt eftersom det är ett kvalitetsbolag som jag inte borde ha sålt eftersom det inte var uppenbart övervärderat. Jag planerar att köpa tillbaks Gjensidige om kursen sjunker i framtiden.

- Iberdrola. Bolag med bristande kvalitet som jag köpte till ett lågt pris, men sålde efter kursuppgång.

- Kinnevik. Sålde efter kursuppgång då jag är skeptisk till bolagets framtid med skifte från stabila kassakor till onlineföretag.

- Trygga Hem. För högt värderad både då och nu (och nu köps bolaget ut från börsen till endast en liten premie mot marknadspriset).

Dessutom har ett par bolag åkt både in och ur ur portföljen på grund av min bristande disciplin. Jag hoppas och tror att disciplinen artar sig nu när strategin börjar falla på plats.

In i portöljen:

- Banco Santander

- Japan Tobacco

- Portfölj av danska banker (Danske bank, Nordjyske Bank, BankNordik, Nordfyns Bank och Lollands Bank)

- Swedish Match

- Holmen

- Protector forsikring

Detta innebär att min nuvarande aktieportfölj ser ut på följande vis och jag kommenterar kort hur jag ser på innehaven (inklusive länk till analys eller annat relevant inlägg i förekommande fall).

- Banco Santander. Bolag med goda kvalitéer, men med tillfälligt stora problem på grund av sin verksamhet i Spanien. Köpt till rabatt och hög direktavkastning, förmodligen som ett evigt innehav.

- H&M. Kvalitetsbolag som är stark tvåa bland världens alla klädbolag. Evigt innehav.

- Holmen. Tråkigt bolag med stora realtillgångar och hyfsad direktavkastning i en bransch med överkapacitet. Holmen ser jag som ett basinnehav i portföljen med stabil direktavkastning till extremt låg risk och en stark huvudägare. Evigt innehav.

- Japan Tobacco. Kvalitetsbolag med ekonomiska vallgravar och grov lönsamhet. Det finns mycket jag gillar med JT: starkast finanser bland tobaksbolagen, kostnader och lån i japanska yen (som försvagas på grund av japansk valutapolitik) men intäkter i andra valutor, konglomeratstruktur vilket kan skapa ytterligare värden vid styckning och en ökande utdelningsandel från en låg nivå. Evigt innehav.

- Portfölj av danska banker (Danske bank, Nordjyske Bank, BankNordik, Nordfyns Bank och Lollands Bank). Som jag ser det har jag plockat russinen ur kakan på den danska bankmarknaden till rejäla reapriser. Jag är osäker på hur länge bankerna ska stanna i portföljen. Förmodligen åker alla bankerna ut om 3-5 år.

- Protector forsikring. Rejält lönsamt (combined ratio kring 90 % över tid) och snabbväxande försäkringsbolag som handlas till rejäl rabatt jämfört med betydligt större konkurrenterna Gjensidige och Sampo. Förmodligen ett evigt innehav.

- Swedish Match. Kvalitetsbolag med tydliga konkurrensfördelar (åtminstone på snusmarknaden i Norden). Evigt innehav.

- Tesco. Kvalitetsbolag. Evigt innehav.

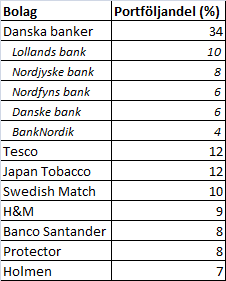

Fördelningen inom portföljen ser ut på följande vis (per 2013-07-08):

Inget enskilt bolag upptar en särskilt stor andel av portföljen, men som grupp dominerar de danska bankerna. De enskilt största innehaven är Tesco och Japan Tobacco med 12 % av portföljen. Kanske är fokus mot danska banker för stort, men jag ser å andra sidan inte någon större risk för förluster utifrån de värderingar jag har köpt vid.

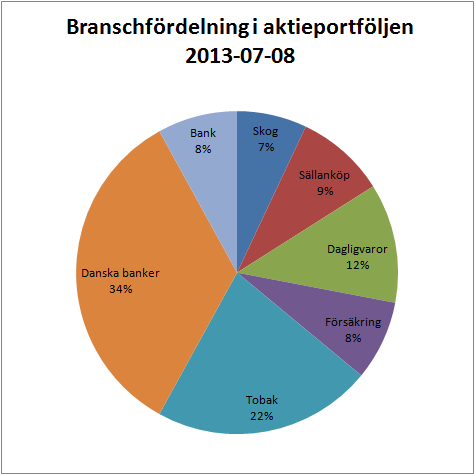

Om man delar upp portföljen på branscher så ser det ut enligt följande:

Det som sticker ut är att det är väldigt mycket banker i portföljen. De danska bankerna står för en dryg tredjedel och därefter tillkommer Banco Santander så att banker totalt utgör över 40 % av portföljen. Det är lite för mycket och något jag ska minska på lång sikt, men jag har valt att gå in ganska tungt i bankerna då jag menar att jag har gjort utförliga analyser av bolagen och bedömer att marknaden av något skäl är omotiverat rädd för banker.

Näst största bransch är tobak vilket är en mycket stabil och konjunkturokänslig verksamhet som utgör en bas bland de eviga innehaven. Jag skulle kunna tänka mig att få in Philip Morris här också då de har starkare varumärken än Japan Tobacco, men saknar Japan Tobaccos andra fördelar. Den största nackdelen med Philip Morris är den extremt slimmade balansräkningen.

Jag skulle vilja få in fler svenska bolag, men jag får ha tålamod och invänta rätt värderingar. Exempelvis ser jag Lundbergsföretagen som ett företag med en given plats i portföljen, men där lär jag få vänta på en fastighetskrasch innan värdet sjunker till de nivåer jag är beredd att betala.

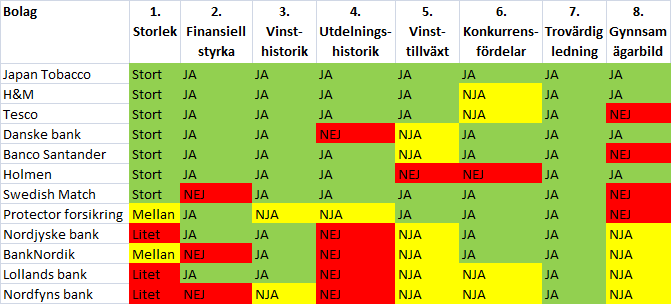

Kvalitén i portföljen, utvärderad enligt min checklista, ser ut som följer (i princip högst kvalitet överst). För motiveringar hänvisas till respektive analys. De bolag som inte har publicerade analyser kommer att få det tids nog.

Kvalitén varierar något mellan bolagen, men det bolag jag känner mig tryggast med kvalitetsmässigt är Japan Tobacco. Inget bolag har några kvalitetsmässiga brister som är tillräckligt stora för att jag ska sova dåligt på nätterna och endast i tre fall är den finansiella ställningen i bolagen svag. Med minskande kvalitet kräver jag en högre säkerhetsmarginal, dvs. ett lägre pris.

Är strategin något att ha då?

Från och med i år, nu när strategin har stabiliserats, ska jag börja jämföra mig med index och redovisa resultatet med jämna mellanrum (förmodligen en gång per år). Att jämföra sedan tidigare år är inte relevant eftersom jag har saknat strategi (vilket självfallet innebar att index vann – det finns ingen tur i aktier). Vilket index ska jag då jämföra med, kan man fråga sig med tanke på att det är en ganska internationell portfölj. Jag tänker mig att alternativet till att förvalta en aktieportfölj för min egen del hade varit att månadsspara i Avanza zero, så jag kommer att jämföra med SIXRX som visar den genomsnittliga utvecklingen på Stockholmsbörsen inklusive utdelningar. Annars skulle ett nordiskt index kunna vara lämpligt eftersom jag huvudsakligen har nordiska aktier.

Första halvåret avkastade min portfölj 6,1 % jämfört med jämförelseindex 9,1 %. En del av den sämre avkastningen beror på att jag har renodlat portföljen och gjort mycket transaktioner som även har gett upphov till courtage. Bäst utveckling hittills har Japan Tobacco följt av de små danska bankerna och Swedish Match haft medan den sämsta utvecklingen kommer från de större bankerna Danske bank och Banco Santander samt ett av bolagen jag har hoppat in och ut ur på ett dumt sätt.

Ett halvår är naturligtvis alldeles för kort tid att dra några stora slutsatser från, men eftersom avkastningen har varit sämre än index går det ännu inte att utesluta att min strategi avkastar sämre än index. Som sagt kommer jag att fortsätta redovisa resultatet med jämna mellanrum och om några år kan vi börja dra lite större slutsatser för att se om det är värt tiden eller om jag borde månadsspara i Avanza zero istället…

Nu lämnar jag fritt fram för synpunkter. Är strategin rimlig? Passar den kanske dig? Hur kom du fram till din egen strategi; via kopiering eller genom att vandra den långa krokiga vägen?

Jag verkar fundera konstant :) Då det varit en del prat om t ex energi har jag idag fundera lite över fonden xact energi som kanske trots avgifter ger en hygglig representation i sektorn ”läser bland innehaven” statoil,fortum,seadrill osv.. http://www.xact.se/etf-utbud/Sektorer/XACT-Energi/#tab=underlying

Senast idag fångade denne artikeln mitt intresse http://www.moneyshow.com/investing/article/1/GURU-31994/Buying-Closed-End-Discounts/?scode=015363

Det jag gillar med fonden är att den rebalanserar vad jag förstår och verkar inte vara sämre sin höga kostnad till trots + månatlig utdelning inte att förglömma.

Bara några exempel så hur tänker jag här?

Varför göra sig en portfölj med långliggare när man kan ta en fond som troligtvis för de flesta matchar ens snittavkastning beroende på var man satsar, t ex för large cap har vi xact omx utdelning samt Avanza zero samtidigt finns det placeringar för negativ utvecklig om man inte vill ligga cash etc..

Tidigare tänkte jag för ppm att växla mellan zero och ytp ränteliggande vilket jag kanske fortfarande är inställd på men varför inte underlätta alla andra konton och placeringar då jag ändå handlar med kortsiktiga instrument vid sidan om?

Frågor jag kommer fundera över är skall jag ens bry mig sälja en eventuell långliggarfond med avkastning då jag samtidigt kan för mindre belopp hedga den vid nedgångar och eventuellt köpa fler andelar vid lämpligt tillfälle?

Nä jag tycker kanske inte läget är det mest lämpliga påbörja köp av fonder/aktier generellt men varför inte hålla ideén i minnet vara beredd nästa dipp?

Tycker strategin ser utmärkt ut och är snarlik min egen.

Jag har bara hållit på sen -09 och började med aktiespararnas strategi. Den gick utmärkt efter krisen och har hitills nästan dubblat avkastningen mot sixrx men har ju mer man läst på gått över mer åt värde investerings hållet.

Tycker det kommer otroligt fina lägen i framförallt mindre bolag då och då och verkar orimligt att det inte ska slå månadssparande i stora stabila jättar eller indexfonder. Men har ju inte track record nog för bevis utan litar på vad böckerna säger.

Jag undrar över hur du ser på att ligga likvid, alltid fullinvesterad eller en viss % på bankkonto för att alltid ha resurser om ett bra köp uppenbarar sig?

Själv har jag ansökt om en kredit på 30% av portföljvärdet och på så vis känt mig tryggare med ligga närmast fullinvesterad. Dock sätter jag skyhög säkerhetsmarginal på när jag får använda krediten.

I övrigt får man hoppas du fortsätter underavkasta index så glöden håller i sig och du fortsätter spotta ut kvalitetsläsning ;)

H/Andreas

Hej

Mycket intressant inlägg..

Undrar dock hur du räknat ut ”bra priser” på de aktier som passar in i din filosofi/analys? För man hittar ju en del aktier som håller i en analys men när köper man dem billigt…?

Rune,

Jo det är ju ungefär det jag vill komma åt. Sätter man sig in i produkterna och är nöjd med förvaltningen till gällande avgift är det bara att köra på det! Jag är lite skeptisk till diverse märkliga produkter som jag inte riktigt förstår mig på, se punkten om det i min filosofi ovan som gäller bolag men det gäller naturligtvis produkter generellt. Jag förstår vilka rättigheter och skyldigheter jag får när jag köper en aktie men olika bokstavskombinationer som ETF osv. vet jag inte riktigt känner jag :-)

Syftet med min del ”eviga innehav” som jag ändå har är att få ett kassaflöde från utdelningar. Det får man oftast inte från fonder eller andra produkter, även om det säkert finns undantag som de du nämner. Dessutom vet jag vad jag köper och till vilket pris. Om jag köper en fond eller liknande skulle jag helst vilja ha rabatt eftersom jag knappast vill äga allt som finns i fonden. Då finns det utmärkta alternativ bland investmentbolagen där jag är lite sugen på Industrivärden.

—

Andreas,

Ja precis, jag instämmer. Förhoppningsvis får man ett track record så småningom och om det visar sig att man gör bort sig så får man byta strategi!

Vad gäller likvider gör jag ungefär som du. Det är något jag också har funderat mycket kring på sistone och jag vet inte om jag helt är hemma än, men jag ligger i alla fall fullinvesterad i normalläget (så länge det finns något köpvärd, pris/värde<1) och har också en kredit som jag utnyttjar om lägen uppenbarar sig för att sedan fylla igen hålet med det månatliga sparandet.

Jag tror inte att det är någon bra strategi att sitta med en massa kontanter på fickan, utan vill ligga fullinvesterad. Däremot har jag inte övertygat mig själv om varför man inte ska ha en liten hävstång i normalläget. Ta Avanzas superlånet som exempel med 2,5 % ränta så länge belåningen är under 35 %. Räntan är så låg att bara direktavkastningen från de flesta aktier är högre och utöver det subventionerar svenska staten räntekostnaden. Jag lutar åt att ha en permanent belåning på kanske 20 % som mål men tillåter upp till säg 30-35 % och om belåningen skulle öka på grund av sjunkande börskurser så är det bara att börja betala av. För att man ska bli överbelånad vid 20-35 % belåningsgrad med en portfölj utan spektakulära bolag köpt till rimliga eller låga priser ska det väldigt mycket till.

Det här kommer det säkert ett inlägg om också så småningom, men jag duckade frågan i detta inlägg även om det definitivt hade hört hemma här!

Hehe, glöden skulle nog öka om jag överavkastade istället och vid årsskiftet kanske man kan få en första indikation på om det kan gå vägen ;-)

Links,

Jag brukar beräkna en ”normal intjäningsförmåga” för en aktie och därefter ansätta en multipel på vinsten som jag anser är rimligt, alltså ett visst P/E-tal som jag kan tillåta som högst. P/E-talet väljer jag i princip från Grahams formel P/E<8,5+2g där g är den bedömda tillväxttakten de kommande 7-10 åren. I normalläget tillåter jag P/E 15. Ett P/E-tal på 15 ger i sin tur en teoretisk avkastning på 6,7 % per år vilket har god marginal mot den säkra räntan som jag kan få, som ligger kring 2-3 %.

Exempel 1: Tesco. I inlägget https://www.aktiefokus.se/2013/04/tesco-arsbokslut-20122013/ har jag bedömt den normala intjäningsförmågan till ungefär 28 pence per aktie och ett högsta P/E-tal på 15 ger en högsta rimlig börskurs på ungefär 425 pence. Aktien handlas i nuläget kring 360 pence vilket betyder att det finns en säkerhetsmarginal till mitt bedömda värde.

Exempel 2: Nordjyske bank. I inlägget https://www.aktiefokus.se/2013/03/analys-av-nordjyske-bank-lollands-bank-och-nordfyns-bank/ har jag bedömt den normala intjäningsförmågan till ungefär 14 kronor per aktie och ett motiverat P/E-tal på ungefär 10 vilket ger en högsta börskurs på ungefär 140 kronor. Här vill jag ha högre säkerhetsmarginal än för Tesco, vilket jag också får då aktien handlas kring 85-90 kronor.

Som vanligt väldigt välskrivet och många sunda tankar. Tror du kommer piska index rejält men kanske inte på årsbasis. Marknaden kan ju vara irrationell rätt länge, men så länge vi är solventa så löser det sig i längden :).

Vad jobbar du med Kenny?

Mvh,

Snåljåpen

Olle,

Förhoppningsvis har du rätt ;-) Med mycket fokus mot banker krävs det att de får fart på sin verksamhet och uppvärderas inom 3-5 år om investeringen ska bli lyckad.

När jag inte bloggar så är jag ingenjör och jobbar med bland annat leveranssäkerhet och riskanalyser av elnät. Hade du gissat det? ;-) Tidigare har jag jobbat med liknande frågor inom kärnkraft. Ganska frikopplat från det jag bloggar om med andra ord, men det finns lärdomar att dra från jobbet och det kommer några generella sådana med paralleller till de danska bankerna i nästa inlägg!

Upplever du ditt yrke till fördel eller nackdel när du bedömer bolag inom då energi?

Jag verkar för egen del vara extra dålig jämfört med ”marknaden” när det gäller bolag inom mitt yrkesområde praktexemplet är datorer och web där jag missade både uppgång och fall inom IT-boomen.

Rätt festligt där vi satt med stora ögon såg aktiekurserna skjuta i höjden! Sedan kom raset och alla beskyllningar angående ljug från de som ansågs ansvariga för bubblan dvs konstruktörerna. Vad jag mins ljög ingen av dem felet var investorerna som haussade något utan belägg och med tiden har konstruktörerna som jag ser det fått rätt.

Problemet var inte att produkterna med t ex webhandel etc skulle fungera som det beskrevs problemet var där var inget kundunderlag när det begav sig då web var nytt och inte allmänning likt idag. Skrattar fortfarande åt det när jag mins hur jag och mina kolleger undrade vem som skulle använda dessa förträffliga produkter ;)

I dag verkar jag inom helt annat område men märker fenomenet extra dålig på bolagsbedömning inom området inte var begränsat till min tidigare syssla. Numera tar jag det med ro går vidare fokuserar på annat som fungerar bättre i mitt fall.

En sak som jag har börjat fundera rätt mycket på är att på alla dessa värdebloggar som idag uppkommit (troligtvis som ett resultat av den olje/gas bolags hype som existerade för ett par år sedan), så är det ingen som har en exit strategi. Det finns alltid fina tabeller när man ska köpa men aldrig när det är dags att sälja. Låt säga att Tesco skjuter i höjden och plötsligt står för 60% av portföljens värde och anses av dig själv vara rejält övervärderad. Hur agerar du? Säljer du på känn, behåller (även om aktien är enligt dig övervärderad med 50%) eller blir du paralyserad och gör inget?

En annan sak jag funderat på är om det är så smart att jämföra mot ett index? Varför jämföra mot ett index? Alla jämför mot ett index men vore det inte bättre att jämföra sin utveckling med sitt personliga mål. Var är målet med aktiesparadet? Ekonomisk buffert? Pension? Köpa en Ferrari om 20 år? Jag har filosoferat om att jämföra med index är lika vilset som att inte ha en riktig sälj strategi. Låt säg att index går ner 50% de närmsta 5 åren och din portföljutveckling har gått ner bara 40%. Folk kommer då klappa dig på ryggen och säga vad duktig du är som inte tappat lika mycket som index. I själva verket har du ju förlorad 40% av ditt värde. Vad är det som säger att index kommer gå upp de närmsta 20 åren? Ja sannolikheten är stor men jag anser att tankesättet är fel. Är det inte då bättre att ha ett eget långsiktigt mål. Låt säga 12-13% per år för att fördubbla kapitalet var 6e år så att du kan pensionera dig om 20 år då du uppnått X summa pengar. Bara en reflektion.

Kommer ihåg hur jag läste en aktiebok för många år sedan där det stod något i stil med att man aldrig skulle ta en aktieposition innan man också hade en plan för när man skulle sälja den. Det är något som jag själv har glömt bort och vilket jag också ser på alla intressanta bloggar. Mer bloggning om när man ska sälja. Tycker inte det håller att säga att jag säljer när företaget börjar gå dåligt. Det är en svag strategi. Jag kom att tänka på det eftersom jag har hamnat lite i det scenariot själv som jag beskrev ovan. Ett buy and hold case har visat sig inte vara så starkt som jag trodde. Nu står det för 20% av portföljen och enligt mig är 20-30% över värderat. Ska jag se på när det eventuellt faller eller ska jag sälja nu och försöka få bättre avkastning på annat håll?

Har du gett dig på att försöka definiera din ”circle of competence”? Skulle vara intressant att höra om du har lust att dela med dig.

Är själv ingenjör i telecom-branchen. Behållningen från mitt arbete är dock marginell när det gäller att analysera branch-relaterade bolag. Radien på min cirkel är kort om än växande.

Då är jag med..

Tackar för svaret

Rune,

Det är lite både och. Om jag skulle bedöma ett elnätsföretag eller företag inom vissa delar av kärnkraftsbranschen skulle jag i alla fall veta vad jag ska leta efter. Å andra sidan finns risken att jag har förutfattade meningar om saker och ting som kan vara till min nackdel.

Inom energibranschen rent generellt finns stora politiska risker som överskuggar de flesta andra riskerna, så där har man nog ingen fördel överhuvudtaget av att vara i branschen. Det borde jag ha lärt mig genom att vara i branschen men det krävdes ändå ett investeringsmässigt snedsteg på området för att polletten skulle trilla ned…

Du kan ju notera att jag inte har några energibolag i min portfölj… ;-)

—

Mikael,

Orsaken till att bloggarna har uppstått är säkert olika. För min egen del sammanföll bloggens start för fyra-fem år sedan med att jag började bli klar med mina studier… Olja och gas är inget som finns i min portfölj, som du ser… :-)

Vad gäller exitstrategi så har jag olika strategier för mina ”eviga innehav” respektive mina ”värdeinnehav”. De eviga innehaven planerar jag som namnet antyder inte att sälja. Att ett bolag skulle ta upp en för stor andel av portföljens värde ser jag i princip inte som något problem så länge det sker genom kursökningar som är värdemässigt motiverade. Om exempelvis Tesco (”evigt innehav”) skulle tredubblas i kurs utan att resultatet har hängt med så skulle jag fundera på att sälja. Som tumregel tänker jag mig att börja överväga försäljning om kursen skulle nå ungefär 75-100 % över mitt bedömda värde. Vid 50 % övervärdering skulle jag med andra ord inte göra något. Om jag säljer delar av innehavet eller hela innehavet i ett läge med 100 % övervärdering vet jag inte. Jag har ännu inte råkat ut för ”problemet” och skulle fundera mer på saken när läget uppstår. Dock bör det nog finnas ett bra (=bättre) alternativ att placera pengarna i vid en försäljning, för att låta pengarna ligga som kontanter är inget alternativ om bolaget i fråga betalar högre utdelning än säkra räntan.

När det gäller ”värdebolagen” finns samma problem. Jag har resonerat lite kring frågan i följande inlägg och tillhörande kommentarer: https://www.aktiefokus.se/2013/05/vardeinvesteringens-fallgropar-enligt-skagen/

Dessa aktier köper jag långt under vad jag menar är motiverat och lutar åt att sälja delar när min målkurs är uppnådd. Förmodligen behåller jag säg hälften för att sälja resten via någon slags stop loss-procedur med ständigt höjda målkurser efter att min ursprungliga målkurs är nådd. Detta för att försöka dra nytta av en eventuell översläng som jag själv inte kan se som motiverad, men som kanske marknaden kan.

Du har rätt i att det är svårt att sälja men lätt att köpa och det är nog ett ämne jag får fundera mer kring och skriva om framöver. I princip borde man väl alltid sälja och köpa ett bättre alternativ om det finns, men jag vill också bygga in stor tröghet i systemet så att jag inte sitter och köper och säljer varje vecka.

Vad gäller indexfrågan så har du helt rätt. Utöver att jämföra med index skulle jag kunna lägga till något i stil med ”högre avkastning än den säkra räntan över tid”. Jag ser det själv som underförstått, men det är lätt att underförstå sig själv… Jag ser det som så att jag lurar mig själv om jag inte jämför med ett index, för om jag får en avkastning som är högre än den säkra räntan men lägre än ett index så är det (förmodligen) meningslöst att aktivt förvalta min aktieportfölj, utan då stoppar jag hellre in pengarna i Avanza Zero, som jag dessutom tror kommer slå säkra räntan på sikt. Men, om marknaden ballar ur helt (tänk IT-yran kring 2000 eller varför inte Japan på 1980-talet) skäms jag inte för att bli slagen av index under enstaka år men räknar kallt med att min strategi fungerar på sikt.

Så länge P/E-talet för index ligger inom rimliga gränser, dvs. inte som det har sett ut i Japan med P/E 50, tror jag att det finns goda förutsättningar för att index stiger på sikt genom att P/E-talet hålls rimligt konstant, dvs. stigande vinster och stigande börskurser hand i hand men förstås med svängningar inom rimliga gränser.

Alltså: jag jämför mig med index, men också med säkra räntan över tid.

—

Nils,

Nej, jag har inte försökt definiera det utan tar det från fall till fall. Jag försöker ha en pragmatisk (eller kanske lättsam?) syn på vad ”circle of competence” är och kräver av mig själv att jag ska förstå verksamheten i tillräcklig omfattnign för att förstå verksamheten, vilka risker som finns och hur de kan slå mot verksamheten. Med andra ord menar jag inte att jag behöver vara expert och kunna varenda detalj. Om du har läst The Dhandho Investor av Mohnish Pabrai så framgår det ungefär hur mycket han förstår om vissa branscher som han har investerat i och jag har nog lite samma inställning. Ungefär ”hur svårt kan det vara”, men jag kräver också av mig själv att jag ska läsa på ordentligt och i slutändan också ha säkerhetsmarginal i värderingen av företagen för att kompensera för eventuella misstag. Dessutom kräver jag en bevisad vinsthistorik, utdelningshistorik m.m. (se mina investeringskriterier) vilket jag tror ger ett skydd.

Till exempel: små danska banker. De lånar in och lånar ut pengar och tjänar lite pengar på diverse avgifter, men sedan gör de inte så mycket mer. Myndigheten håller koll och ställer lite krav. Det är inte så mycket krångligare än så. Går man över till större banker har de lite krångligare saker för sig och då blir det lite gråzon.

Ett exempel till: H&M. De säljer kläder; ”mode till lägsta pris”. Köper billigt från lågkostnadsländer och fraktar med en grymt effektivt distributionsnät och säljer i sina affärer med ett hyggligt varumärke. Lönsamheten är högst i branschen. Bomullspriser och lite annat kan påverka. ”Hur svårt kan det vara?”

Ungefär så. :-) Inget av mina bolag i portföljen har en särskilt krånglig verksamhet tycker jag själv (exempelvis forskning eller någon extremt nischad verksamhet) och jämför jag med avarter som jag haft tidigare i portföljen (läkemedel, fransk telekom m.m.) så känner jag mig nu bekväm.

Hej Kenny,

Tänkte komma med några synpunkter på din portfölj.

Eviga innehav tror jag faktiskt inte riktigt på, om en aktie är för högt värderad så är den det oavsett bolag och då anser jag att man bör sälja. Själv tycker jag H&M på senare år har haft en för hög värdering i relation till tillväten (senaste 5 åren har vinstilväxten varit lägre än 5 % per år och omsättningstillväxten understigit 10 % per år; samtidigt som aktien handlas till P/E 24-25). Tror det finns bättre investerings allternativ än H&M, fast antagligen till något högre risk. Allt beror ju på vilket avkastnings mål och riskpreferens man har (själv vill jag ha en avkastning på minst 15 % per år, dvs att portföljen dubblas i värde var 5 år).

Den främsta förespråkaren för evigt innehav Warren Buffett hade en bättre avkastning i början av sin karriär när han inte använde sig av denna strategi (1957-1969 hade han en årlig avkastning på 29,5 % per år att jämföra med 9 % för S&P index). Detta berodde dock sannolikt även på portföljens storlek som då var betydligt mindre och underlättade investeringar i undervärderade bolag.

Emellertid förstår jag resonemanget om eviga innehav ur ett psykologiskt perspektiv då det är väldigt lätt att sälja en kvalitetsaktie alldeles för tidigt eftersom dessa många gånger kan överprestera år efter år. Men man bör vara på sin vakt när ett trend skifte inträffar.

Du kanske borde slänga in några snabbväxande småbolag i portföljen. Du vet ju säkert att dessa historiskt har över presterat, vilket gett upphov till den så kallade ”småbolagseffekten”. Det är ju ganska logiskt att det är lättare att växa som liten aktör med en förhållandevis låg omsättning i jämförelse med ett stort bolag som kanske redan omsätter hundratals miljarder (sedan beror det ju på i vilken bransch bolagen verkar i då det självklart ibland kan vara oerhört viktigt att vara störst på grund av skalfördelar osv).

Själv har jag efter att ha sålt av Kopparbergs bryggeri, Opus group och Trygga Hem förnärvarande bara Medcap kvar inom denna kategori, letar dock efter nya innehav.

Slutligen som du säkert redan är medveten om, så har du en väldigt hög valuta exponering vilket ökar risken något (jag har också en stor valuta risk i min portfölj på grund av danska banker;-)

Mvh

Hej Zen,

Tack för synpunkter!

De ”eviga innehaven” kan jag tänka mig att sälja om de är uppenbart övervärderade. Jag tänker mig 75-100 % över den kurs där jag kan tänka mig att köpa (se tidigare kommentar i detta inlägg) vilket för H&M skulle vara när P/E-talet närmar sig 35 eller något i den stilen. Till P//E 25 tycker jag inte att H&M är uppenbart övervärderad eftersom jag kan tänka mig att köpa upp till P/E 20 vilket är ungefär 220 kr med min bedömning av den normala intjäningsförmågan. Visst kan det finnas bättre alternativ, men med H&M får jag stabil utdelning och någon gång lär det släppa för bolaget.

Innehaven är bara eviga om de utvecklar sig ungefär som jag har tänkt mig, vilket ungefär betyder att de växer vidare i minst ungefär samma takt som jag har antagit samt ger stabila utdelningar. Vi får se om H&M gör det. De ska växa knappt 6 % per år för att jag ska vara nöjd efter att ha betalt max P/E 20. Om bolaget slutar att prestera så får jag överväga att sälja, men det ska nog till mer än ett enstaka dåligt år för att jag ska sälja. Jag vill som du säger få in viss tröghet så att jag inte säljer för tidigt på tillfälliga problem.

Buffett gjorde en hel del i sin ungdom som han inte gör eller kan göra idag och jag är inte främmande för sådant heller, utan jag kan utan vidare låta de eviga innehaven utgöra endast en liten del av min portfölj om jag så vill! Andelen kan komma att minska framöver när jag gör nya köp om jag hittar något intressant.

Småbolag har jag i princip ingenting emot. Som snabbväxande småbolag har jag Protector forsikring, som växer 20 % per år eller så och trots det handlas till P/E kring 10. Sedan har jag ju ett gäng små banker som är små, men knappast snabbväxande. Om jag hittar fler småbolag som jag gillar så får de gärna plats. Tips mottages gärna, men jag är inte på någon aktiv jakt för tillfället då jag måste ha pengar att köpa för också…

Valutaspridningen i min portfölj ser jag inte som någon större risk då spridningen är ganska stor. Var en aktie är noterad eller var bolaget har sitt huvudkontor är ointressant, utan det är intäkterna och kostnaderna som räknas. De små danska bankerna har sina intäkter och kostnader i danska kroner vilket är en av de största exponeringarna, medan Danske bank har mycket verksamhet också utanför Danmark. Sammantaget blir det nästan 30 % av portföljen som beror på Danmark och det är kanske i högsta laget, men å andra sidan planerar jag inte att öka exponeringen.

I Tesco får jag mycket brittiska pund, i Banco Santander får jag mycket euro och brasilianska reais, i Japan Tobacco får jag intäkter över hela världen men mycket kostnader i japanska yen. H&M och Holmen har stor exponering mot euro. Protector forsikring ger mycket exponering mot Norge. Det jag saknar är kanske något bolag med hög exponering mot enbart Sverige, men dit hör å andra sidan Swedish Match.

När det gäller valutor finns också en slags inbyggd hedge. Om man köper när kronan är stark får man utländska aktier billigare. Köper man när den är svag kan kronan stärkas och då tjänar man på det den vägen, eller så blir det tvärt om. Det är hur som helst inget jag kan veta, utan jag försöker sprida ut valutorna lite lagom.

Min strategi har stora likheter med din men jag skulle aldrig börja jämföra mig med ett index. Index handlar för mig om pris och jag investerar efter värde. Jag tillhör dom som är mer nöjd om värdet på min investering har stigit med 10% men priset bara ökat 5%, än om priset stigit med 10% men värdet bara med 5%. Jag har ju ett avkastningskrav när jag gör min investering och ska jag vara nöjd, ska vinsten i bolaget över åren utvecklas i linje med min tro. Tids nog kommer priset troligen att spegla värdet. Jag föredrar att se på min portfölj som ett onoterat bolag där jag försöker att få så hög ”Owner Earnings” på mitt investerade kapital som möjligt. Tycker att det är lätt hänt att fokus hamnar på fel ställe om man jämför sig med ett pris.

kalle56,

Jag håller nästan med dig men har sett saken på ett lite annorlunda sätt när jag har valt att jämföra mig mot ett index. Över tid kommer priset att spegla värdet och det gäller även index och därför tycker jag att index kan vara lämpligt att jämföra mig med på lång sikt. Man skulle kunna säga att jag vill att värdet i min portfölj inte ska utvecklas sämre än värdet i index på lång sikt, som i sin tur speglas av priset på lång sikt. Hur lång tid som egentligen är ”lång sikt” är jag lite osäker på.

Även jag har ett slags avkastningskrav, men ett rörligt sådant. Värdet bestämmer jag i princip som den normala intjäningsförmågan multiplicerat med ett P/E-tal som bestäms av Grahams formel P/E<8,5+2g och i normalläget accepterar jag P/E 15, dvs. ett avkastningskrav på 6,7 % per år. Jag är alltså beredd att betala för viss tillväxt om jag bedömer att bolaget i fråga kommer att uppvisa sådan. Mer än P/E 20 tror jag inte att jag är beredd att betala för något bolag. För de danska bankerna har jag i analyserna slängt ur mig att "motiverat P/E" är kring 10 vilket betyder ett avkastningskrav på 10 % per år. Då avkastningskravet varierar lite från bolag till bolag har jag inte något att jämföra med på ett enkelt sätt, men får jag mer än 6,7 % avkastning per år är jag nog egentligen nöjd.

Jag planerar inte att göra några förändringar i min portfölj som följd av att portföljen utvecklas sämre än index, men om den utvecklas sämre på mycket lång sikt så ser jag ingen anledning för mig att lägga ner tid och kraft om jag tjänar mer på att köpa en indexfond.

För övrigt kan du notera att jag har rensat lite i min danska bankportfölj, till stor del som följd av din senaste kommentar som det nog låg mer i än jag först ville inse. De banker som jag har kvar är jag nu trygg med. Jag får tacka igen för den kommentaren!

Normalt p/e för banker av den här typen, brukar jag sätta till 8-12, beroende på marknadsläge.

Jag tycker nog det kan vara ok att jämföra sig mot ett index, om man klarar av att bortse från det vid köp och sälj beslut. Sedan får man ju inte bryta vid årsskifte, utan bara låta det rulla på. Då skulle det kunna vara av visst värde efter några tiotal år.

Mvh

Tycker P/E 20 för en tillväxt runt 6 % låter lågt. Kan starkt rekommendera vad Peter Lynch säger om P/E-tal och tillväxt i boken ”One up on Wall Street”.

Ska läsa på om Protector, tack för tipset:-)

Mvh

Zen

När ett p/e på 15 vid en 5% vinsttillväxt i 15 år ger ett avkastningskrav på 5%, tycker jag det låter mycket högt.

Mvh

Kalle,

Nej, index har inget att göra med köp- eller säljbeslut för min del. Jag tänker heller inte lägga mer kraft än nödvändigt på jämförelserna, dvs. jag tänker inte stämma av kontinuerligt utan gör det periodiskt med ett visst intervall. Därmed måste jag välja något datum och intervall att stämma av på, så då ser jag årsskiftet som lika bra som vilket annat datum som helst och dessutom enkelt att komma ihåg. Det blir nog bra över tid. Jag har min portfölj utspridd över flera konton, så jag måste räkna ut min avkastning via handpåläggning och får inte snygga grafer per automatik.

Sedan hänger jag inte riktigt med på varför ett index skulle ta tiotals år på sig att pricka in värdet om enskilda bolag gör det fortare. Jag antar att felprissättningar korrigeras på 1-5 år och då borde en stor korg av fel- och rättprissättningas (=index) korrigeras minst lika fort. Men kanske ligger det något i att man inte ska bry sig så mycket om index så länge ens egna mål uppnås.

Ett alternativ skulle kunna vara att bara stämma av vid tillfällen då man faktiskt har slagit index och sedan hålla tyst så länge man underpresterar? ;-) Det beror ju lite på vad man vill åstadkomma. Jag har ingenting att bevisa för någon utom att jag vill veta att jag inte gör bort mig jämfört med att månadsspara i en fond som kräver mycket mindre tid och engagemang (5 minuter i månaden?).

—

Zen,

Peter Lynch skriver ju i boken att han vill köpa bolag till PEG mindre än 1, alltså P/E

Historiskt har det inträffat ett antal gånger att värdeinvesteringar har underpresterat i årtionden. Det här är ett maratonlopp. :-)

Mvh

Hej Kenny,

Jag delar likt dig in mina investeringar i företag med konkurrensfördelar och företag där jag investeringar utifrån företagets värdering. Till en början pga. min oförmåga att hitta företag med konkurrensfördelar till attraktiva värderingar.

I takt med att min investeringsfilosofi har förändrats (förbättrats?) har mitt fokus till viss del förflyttats från att identifiera konkurrensfördelar, till att istället fokusera på priset. Jag tror helt enkelt att det är lättare att som mindre investerare skapa överavkastning genom att köpa lågt värderade företag, än att köpa ”rätt värderade” (fair price) företag där ”margin-of-safety” är de bedömda konkurrensfördelarna. Med andra ord är jag mer lik Graham än Buffett. Självklart strävar jag efter att investera i bolag med konkurrensfördelar till ett attraktivt pris, det är dock inte alltid möjligt.

Kalle

Det jag menar är att tillväxt kravet på 6% är för lågt; om man betalar P/E 20.

Mvh

Kenny

Tror bara att vi har olika avkastningskrav. För mig är P/E 20 för dyrt om tillväxten endast är 6 % eftersom jag vill ha en avkastning på minst 15% per år.

Mvh

Aktieinvesteringar,

Intressant! Jag velar själv lite på vilka krav jag ska ställa på konkurrensfördelar, men om konkurrensfördelar saknas kräver jag istället något annat som talar för att bolaget kommer att öka vinsten på sikt. I min portfölj menar jag att alla bolag har konkurrensfördelar utom Holmen. Vad gäller Holmen har de istället dels stora realtillgångar i form av skog och dels verkar de i en bransch med överkapacitet och dålig lönsamhet (tryckpapper) vilket i sig är ett slags inträdeshinder. Kapaciteten kan bara minska (eller hållas konstant) eftersom ingen lär vilja ge sig in på den marknaden. Om kapaciteten minskar fortare än efterfrågan kommer lönsamheten att öka Jag är medveten om att det här kan ta 1, 5 eller 20 år :-) Men med andra ord menar jag att det finns faktorer som talar för att Holmens lönsamhet inte kommer att försämras markant och då får jag mina 5 % i direktavkastning plus ett inflationsskydd plus möjlighet till lönsamhetsförbättringar.

Något i den stilen vill jag se hos ett bolag om de saknar tydliga konkurrensfördelar.

Det optimala är naturligtvis att köpa bolag med konkurrensfördelar till låga priser istället för till ”fair” priser :-)

—

Zen,

Ja, precis! :-)

Bra artikel som väcker tankar!

Själv kör jag bara med buy and hold, men jag måste ha en säljstrategi också om det ”eviga” bolaget blir övervärderat. Försökte mig på att sälja ett övervärderat (?) Famous Brands som sedan rusade trots en till synes hög värdering… Din tanke om uppenbart övervärderat kan jag köpa jag med. Över lång sikt är nog bolagets kvalitet viktigare än en tillfällig övervärdering, men när värderingen är riktigt hög kan man gå ur när bättre alternativ finns.

Själv behöver jag titta mycket mer på värdering när jag köper och det är något jag jobbar på. Då kanske det blir naturligt att ha en mindre del av portföljen i riktiga värdebolag? Nja, jag har svårt att släppa riktigt starka konkurrensfördelar och då blir det per automatik något man kan tänka sig som ”evigt” innehav. Kommer inlägg om värdering framöver på min blogg.

Konkurrensfördelarna behöver man nog också ta en fundering på om de ska vara absoluta eller relativa. Ta en tysk frisörkedja vid namn Essanelle och Ridley i Australien. Inte så starka fördelar om man jämför med Exxon Mobil. Men…jämför man med deras konkurrenter som är små och onoterade, då är de mycket starkare (hoppas jag i alla fall). Poängen är att starka konkurrensfördelar öppnar upp för fler och mindre bolag än trista storbolag om man tänker mer åt relativa konkurrensfördelar.

Med två portföljdelar borde du kunna jämföra vilken del som går bäst och sedan vikta över. T.ex. År 1 kör du 90% eviga och 10% värdebolag. Gick värdebolagen bättre? Ja, då kör du 80 och 20 % nästa år? Bara en tanke:-)

Diversifiering är jag nog rätt ensam om att köra så friskt med, men nu börjar det bli svårt att lägga till fler bolag. Tycker dock att valutariskerna tjänar på att spridas på många länder, inte bara intäkterna utan även var de är noterade. Väldigt viktigt var de har sina intäkter. Ett renodlat USA-bolag är vid dollar-ras farligare än Cola som har mycket intäkter i utlandet.

Ja… det var nog allt för denna gång!

Zen

OK. Jag fattade dig fel. Då är nog våra uppfattningar ganska lika. Vi verkar ha samma avkastningskrav också.

Mvh

Gustav,

Ja, marknaden kan värdera aktier helt galet ibland. Se bara på Fingerprint eller varför inte på Fortnox, som gör en nättjänst för bokföring och Martin och jag har kikat lite på. Jag var sugen att köpa om aktien skulle gått under 1,5 kr eller nåt sånt för ett år sedan (vilket hade gett P/E 20) men aktien låg kring 2 spänn. Nu har aktien stuckit iväg till 8 spänn och för att motivera det ska Fortnox ta i princip hela den svenska marknaden. Obegripligt, men om man investerar med ett värdeperspektiv antar jag att man går miste om sådana uppgångar. Man köper för sent och säljer för tidigt ;-)

Ser fram emot inlägg om värdering! Vi har ju kört några sådana här redan och snart kommer ett till… och kanske ännu ett till sedan :-)

När det gäller konkurrensfördelar vet jag inte riktigt vad du menar att det blir för skillnad. Jag söker nog absoluta fördelar som samtidigt också är relativa fördelar som jag söker. Alltså hellre ett mediokert bolag i en bra bransch än ett bra bolag i en dålig bransch (om inte det bra bolaget är väldigt lönsamt med absoluta mått mätt förstås). Om ett bolag är bäst i den dåliga branschen (som Essanelle kanske är) borde det visa sig i de absoluta talen genom att de ständigt gör bättre resultat än konkurrenterna. Jag skulle exempelvis inte vilja äga Media Markt bara för att de gör mindre förluster än Siba eller något av bolagen som redan har gått i konkurs i hemelektronikbranschen.

Med andra ord tror jag att jag håller med dig, men jag tror inte att jag ser den stora skillnaden utan kan tänka mig också små bolag så länge de har någon typ av konkurrensfördelar. Mohnish Pabrai skrev om detta i The Dhandho Investor när hans indiska bekanta kom till USA och skaffade sig ett motell och genast hade konkurrensfördelar som low-cost provider eftersom de kunde sätta lägst priser då deras egen lön var noll…

Bra idé att jämföra mina portföljdelar! En sak som jag själv funderar på är att jag faktiskt kräver konkurrensfördelar (eller något annat som rättfärdigar ett innehav) i båda portföljdelarna och om man kan få direktavkastning även från min värdedel (som jag köper till ”lägre pris”) fyller min ”eviga del” inte riktigt samma funktion. Jag har inte huggit något i sten utan kan nog mycket väl ändra mig och stuva om lite om tillfälle ges om något bolag i den eviga delen blir övervärderat.

Målet på lång sikt är att få stabila utdelningar och därmed bara ha ”eviga innehav”, men om de kan köpas till vrakpriser så skadar det ju inte… Mitt senaste inköp Protector forsikring (något du borde kika på?) kan nog vara ett sådant bolag som redan nu har hög direktavkastning men som jag ändå ser som ett fynd.

Ja du diversifierar grymt, det stora problemet som jag ser med det är de höga kostnaderna. I övrigt ser jag inga principiella problem så länge bolagen är prisvärda vid köp. Det måste göra de periodiska inköpsbesluten enkla eftersom du har en stor lista att välja från där något alltid borde vara köpvärt :-) De flesta stora bolag har ju väldigt diversifierade verksamheter rent geografiskt så om man håller sig till stora bolag får man snarast anstränga sig för att drabbas av för stora valutarisker :-)

kalle56,

Det är för övrigt sant att det är ett maratonlopp och vid närmare eftertanke kan nog marknaden vara irrationell väldigt länge. Jag får se till att mosa index ordentligt helt enkelt ;-)

Själv använder jag Avanza Zero och räntekonto som de främsta jämförelseobjekten till den egna aktieportföljen. Det är ju de andra alternativ jag i praktiken använder mig av vid placering av pengar.

När det kommer till att komma fram till en egen strategi så tror jag visserligen mycket kan vara vunnet genom att iaktta och kopiera andra, samt läsa in sig, men att själv begå ett och annat misstag på vägen att dra lärdom från är väldigt nyttigt. De lärdomarna sitter bättre sen.

Skrev nog lite onödigt kryptiskt – menade mest att små bolag även kan ha starka konkurrensfördelar.

(Hade också en tanke om att små bolag som vid första anblicken ser ut att ha svaga konkurrensfördelar i praktiken kan ha starka konkurrensfördelar, om konkurrenterna har väldigt svaga konkurrensfördelar. Men det är bara att krångla till det hela:-)

Ska försöka kika på Protector. Trots att jag jobbar i branschen har jag faktiskt missat dom.

Spartacus,

Jag tänkte själv lika när det gäller val av jämförelseobjekt. Däremot är frågan, likt vad vissa nämner här bland kommentarerna, vad jämförelsen egentligen ger. Vid vissa tillfällen kommer marknadens värdering att sticka iväg åt det ena eller det andra hållet och om man inte hänger med upp eller ned ska man kanske inte vara så ledsen för det. Eller ska man justera något och hänga med på marknadens excesser? Jag är skeptisk, men samtidigt är det resultatet som räknas. Jag har fått lite huvudbry här :-)

Håller med dig om vägen till strategin. Läsa och kopiera är bara en del, men man måste in med riktiga pengar och göra riktiga misstag för att saker verkligen ska gå in. Därför är det klokt att inte gå in med enorma summor pengar från början innan man har hunnit trampa i klaveret några gånger. Förhoppningsvis blir misstagen färre eller mindre i framtiden.

—

Gustav,

Stora bolag kan ha små konkurrensfördelar och små företag kan ha stora konkurrensfördelar ;-) Små bolag kan exempelvis ha i princip monopolställning inom en liten nisch. Ta Vitec t.ex., som du väl har koll på. Eller varför inte Grönlandsbanken som nästan har bankmonopol på Grönland, som jag har skrivit lite om och är riktigt sugen på om värderingen sjunker lite.

Ser fram emot dina åsikter om Protector. De är på framfart i Sverige, främst inom försäkrinar till offentlig sektor och företag, och jag ska skriva om min syn på bolaget vid tillfälle!

Behöver det vara svårare att utvärdera sina investeringar än att följa upp hur värdeskapandet har utvecklats i bolagen i förhållande till dom avkastningskrav man satte vid investeringen?

Tycker Kristoffer Stensrud i Jonas Bernhardssons http://www.investeraren.se/Stensrud.pdf intervju ger en bra bild av hur man kan se på sina investeringar och utvecklingen av dom.

Har jag beräknat att den normaliserade avkastningen på eget kapital är 7.5% och jag har betalt 50% av eget kapital vid köpet, för jag vill försöka få en avkastning på 15% på sikt, kan jag inte förvänta mig att den över tid ska bli 25%.

Det är ju som att köpa en korvkiosk. Det är vad jag betalar för den, som kommer att avgöra hur stor vinst den kommer att ge mig. Sedan kan framtiden ändras men därom vet vi ju inget.

kalle56,

Kanske inte! Det är möjligt att jag krånglar till det för mig och jag inser också att jag har olika avkastningskrav på mina olika portföljdelar. Inget fel med det kanske, men jag funderar vidare på frågan. Jag har ju inte hållt på med detta så länge än, så kanske borde jag byta bort mina ”eviga innehav” som jag har lägre avkastningskrav på mot innehav som uppfyller ett högre avkastningskrav vartefter jag hittar sådana bolag. De blir också stabila utdelningsmaskiner med tiden.

Du har rätt i att man inte kan förvänta sig något sådant som en avkastning på 25 % om man räknar ut att den borde bli 15 %, men möjligheten finns att avkastningen blir både bättre och sämre beroende på framtiden som vi inte vet något om. Om ett bolag har tillfälliga problem men den normaliserade avkastningen, den normala intjäningsförmågan, ”Earnings Power Value” eller vad man nu kallar det är högre än i nuläget så spelar det viss roll hur lång tid bolaget i fråga tar på sig att återgå till det ”normala”.

Säg att bolaget har halva den normala avkastningen på eget kapital och också värderas till 50 % av eget kapital men normalt borde värderas till 100 % av det egna kapitalet. Tar det två år för bolaget att återfå normal avkastning och värdering blir avkastningen för mig som investerare 40 % per år medan om det tar fem år blir avkastningen 15 % per år. En enorm skillnad. Om det tar lång tid blir det maraton medan om det går fort blir det nästan ett sprintlopp. Stensrud talar ju om en tidshorisont på två år och jag funderar väl på 2-5 år, men det innebär en enorm skillnad i årlig avkastning om man inte ska behålla innehavet för evigt. Så även för korvkiosken.

Visst är det så men jag tycker att man även bör väga in det värdeskapande som sker under dom åren fram till att man får en normal värdering. Tar det fem år har bolaget hunnit bygga upp så mycket mer eget kapital och värderingen blir där efter. På två år blir samma värdering en lägre summa. Tiden är det goda företagets vän.

Tror att vi är lite olika i våran syn på bolagen. Jag är nog alltid beredd att äga dom för evigt om dom utvecklas som jag tänkt mig vid köpet och inte blir kraftigt övervärderade eller något med företagsledningen stör mig. Nu har det aldrig inträffat att allt flyter på utan för eller senare har det alltid varit något som fått mig att sälja. Men intällningen gör att jag inte intresserar mig så mycket på prisutvecklingen efter köp om inte den blir klart övervärderad. Utan intresset fokuserar på värdeskapandet i bolaget. Jag förstår inte hur man skulle kunna köpa onoterade aktier om man inte ser det på det här sättet och jag kan inte se att det ska vara någon skillnad att bedömma utvecklingen i ett noterat och ett onoterat bolag.

http://www.fool.com/investing/general/2013/08/02/who-should-try-to-beat-the-market.aspx?source=ifesitlnk0000001&lidx=1

Jag hinner knappt med att ge respons på dina kommentarer innan det kommer en till, kalle56! :-)

Nej precis, jag har som plan att inte äga alla innehav för evigt, utan sälja av vissa. Ta Lollands vs. Nordjyske bank till exempel. Båda är stabila verksamheter med en god intjäning i grunden men Nordjyske har större kvalitéer mer eller mindre genomgående. Framförallt har Nordjyske en högre historisk avkastning på eget kapital vilket gör att jag nog kan tänka mig att behålla Nordjyske ett bra tag medan Lollands är något jag vill sälja av när värderingen är ”normal”. Tiden är också vän till bolag med hög avkastning på eget kapital (eller egentligen investerat kapital från och med nu) när bolagen återinvesterar framtida vinster och skapar framtida värden.

Däremot menar jag att Lollands bank är en tillräckligt bra verksamhet för att kunna uppnå ”reversion to the mean” apropå din länk. En svag verksamhet riskerar att hamna i evig kris eller gå under. Reversion to the mean från en kris gäller bara de starka.

I övrigt en intressant artikel! Visst borde man bedöma noterat och onoterat på samma vis, men en viss skillnad uppstår när man ändå planerar att sälja av ett innehav eftersom marknaden är med och har ett finger i spelet för noterade aktier på ett helt annat sätt. Ska man behålla för evigt är det klart att man ska göra sin egen värdering och därefter vara nöjd.

Jag tror också att tid är en del i ”edgen”, liksom att inte låta sig bli allt för deprimerad över ett dåligt kvartal eller ett dåligt år. Nu verkar det av Danske Banks Q2-rapport att döma som att det kanske börjar se lite ljusare ut i Danmark och marknaden gör glädjeskutt, men detta är ju något som vi som har köpt danska banker har hävdat hela tiden. Det kommer inte vara kris för evigt.

Kanske detta som gav nytt två års högsta idag?

Nordjyske Bank, Djurslands Bank og Lollands Bank blev nævnt i en radioudsendelse i går i ”Millionærklubben” som attraktive banker af en ung vinder af en aktiekonkurrence.

Han har nu sammen med 2andre økonomistuderende på Aarhus Universitet etableret et investeringsselskab, hvor fokus er på mid og small cap danske aktier.

Han mente, at velindtjenende banker som f. ke.s Nordjyske Bank under en forbedret konjunktursituation og med mere normale dvs. højere renter skulle handles omkring K/I 1,0.

INordjyske Banks tilfælde ville det betyde en kurs omkring 175-180.

kalle,

Ja säkert! Härligt att du håller koll på dansk media. Rejäla uppgångar och rejäla volymer har det varit, samtidigt som Danske också gav goda besked häromdagen. Men än är det långt kvar till det ”normala”. Spontant känner jag mig rysligt nöjd över att jag är så tung i danska banker (34 % när inlägget skrevs men mer än så nu när aktierna stiger) att jag slipper ångra mig att jag inte köpte ännu mer tidigare, eftersom det hade varit orimligt att köpa ännu mer.

Kanske är det så att bankerna har varit illa omtyckta och bortglömda men sakta och säkert börjar komma tillbaks till folks medvetanden nu. De har trots allt grymma kvalitéer jämfört med många andra bolag.

Senaste nytt, direkt från myllan.

Børsen skriver, at dansk landbrug kan fremvise en markant nedgang i antallet af tvangsauktioner. Nye tal fra Danmarks Statistik og Videnscenter for Landbrug viser, at der nu målt i løbende 12-månderstal er 218 tvangsauktioner pr. år. I august for et år siden hed det tilsvarende tal 271. Hos Lars Møller, kreditmanden i Spar Nords direktion, lyder meldingen, at en række forhold er med til at trække landbruget i den rigtige retning. ”Sammen med en højere mælkepris, en fornuftig svinenotering, en fornuftig høst undervejs, rigtig flotte priser på pels samt en lav rente er faldet i tvangsauktionerne et forsigtigt skridt i den rigtige retning. Det har også betydet, at de, der skal ud af landbruget, har kunnet sælge uden at skulle over en tvangsauktion. Men der er stadig i erhvervet behov for nogle år med god indtjening,” siger Lars Møller til Børsen.

John Fisker, topchef hos Ringkjøbing Landbobank, mener, at bankens tab og hensættelser på sektoren er normaliseret. ”Landbruget har kun én måde lige så stille at komme af med sin gæld på: At tjene nogle penge, og selv om billedet er mikset, så er der muligheder for det. Vores tab og hensættelser på landbruget er normaliseret til omkring 10 mio. kr. ud af de samlede godt 60 mio. kr. her i første halvår. Det er stadig nok lige i overkanten. Men det er meget værre med de rigtig store beløb, vi har hensat og også afskrevet i perioden fra 2008 og frem,” konstaterer John Fisker. DLR-direktør Bent Andersen siger til avisen, at et andet tegn på, at det lysner, er at tvangsovertagne landbrug er hurtigere at omsætte, fordi der er købere i markedet med finansiering på lommen.

Ja se där! Små ljusglimtar i den högbelånade jordbrukssektorn. Det är bara att hoppas att vädrets makter är med bönderna under några år till så att de håller nästan över vattenytan och kanske kan amortera lite och inte bara betala av bankerna sänkta räntor!

För övrigt funderar jag på att slänga ihop en artikel om ett urval av danska bankers konstaterade kreditförluster. Jag har gjort några stickprover och konstaterat att under perioden 2008-2012 har Nordjyske bland de lägsta konstaterade kreditförlusterna av alla danska banker. Nästan alla nedskrivningar är reserveringar. Jämfört med t.ex. Lollands eller Nordfyns har jag för mig att det skiljde en faktor tre på konstaterade nedskrivningar i förhållande till total utlåning under perioden. Ett tydligt kvalitetsmått för Nordjyske.

Vissa banker redovisar inte detta i sina noter och man kan fråga sig varför…

Ska även bli intressant att se om trenden kommer hålla i sig med att återföringarna av tidigare reserverade förluster minskar, för att hålla uppe kreditförlusterna. Tror att det var en del oenighet mellan vd och styrelse vid Q1. Det går ju att försinka återföringarna en tid men jag tror att det blivit lite mer pk. Att visa minskade reserveringar nu.

Jag har inte tolkat det som att de håller på återföringarna, men så kan det ju vara! Jag trodde att strängare regler från Finanstilsynet gjorde att alla banker sitter med jättereserveringar som de inte får återföra, men det är ju en ren gissning och jag hoppas att jag har fel. Om eller när återföringarna kommer blir skjutsen på resultatet för många av bankerna helt enorma, i storleksordningen någon eller några extra årsvinster! Vi får hoppas att det kommer snart, inom något år :-)

Tjena Kenny,

Har det tillkommit några aktier sedan sist, eller hur ser ditt innehav ut?

Jag håller på och uppdaterar min databas på bloggares innehav så tänkte jag skulle fiska efter färska siffror :). Uppdatera gärna här på bloggen eller skicka till mig på olle@oqab.se :).

Personligen är jag på väg att leta mig in i ännu en Dansk bank efter en stunds funderande. De har värderats upp kraftigt men potentialen ser fortfarande bra ut även om den inte längre är 100-200%. BankNordik tycker jag ser trevlig ut, vilken skulle du annars peka på? Danske Bank ligger i portföljen redan.

Mvh,

Snåljåpen

Hej Olle,

I nuläget består min portfölj av:

Lollands bank

Nordjyske bank

Nordfyns bank

BankNordik

Protector forsikring

Japan Tobacco

Swedish Match

H&M

Banco Santander

Holmen

Jag ökade faktiskt i BankNordik häromdagen och planerar möjligen att öka i Nordjyske och Nordfyns också. Jag kan ju försöka med ett långt svar (planerar ett inlägg om det) men det korta svaret är ju att jag skulle köpa någon av de fyra aktier jag faktiskt har lagt riktiga pengar på…

Jag äger ju fyra relativt små banker (BankNordik är störst, följda av Nordjyske, Nordfyns och Lollands även om Lollands kommer gå om Nordfyns om fusionen går igenom med Vordingborg bank). Till nuvarande börskurser ser jag fortfarande störst uppsida i Lollands bank. BankNordik är dock trevlig med tanke på den starka ställningen på Färöarna och inom försäkring. Det känns kanske som det säkraste kortet.

Jag mejlar för lite ytterligare info.

Hej Kenny!

Du har alltså dumpat Tesco? Får man fråga varför? Jag är nog åt andra hållet- Går i tankarna till att öka. Känns som ett fint, historiskt sett stabilt bolag. Varumärket är starkt och tillsammans med storleken vill jag nog tro att det finns en skyddande vallgrav. Så fort de får ordning på snedstegen tror jag på en uppvärdering.

Hej HTT!

Ja, jag dumpade Tesco. I grund och botten såg jag bättre alternativ men det finns också flera skäl.

Det är ett fint bolag med vallgravar i sin verksamhet i åtminstone på några av sina marknader där man har höga marknadsandelar och starka varumärken, men jag är lite skeptisk mot deras diversifiering och i viss mån den kraftiga geografiska expansionen. Att man bromsar den nu ser jag som positivt.

Vissa marknader är inte så lönsamma och de verkar ha ambitioner av att slåss med de andra stora (Walmart och Carrefour) i Kina och det kan nog bli pengaförstöring på hög nivå med flera kapitalstarka bolag som kanske inte vill ge sig. Dagligvaruhandeln är inte någon superattraktiv bransch i grunden som jag ser det, utan det krävs att man får stora marknadsandelar (på en enskild lokal marknad) för att kunna bli lönsamma. Tesco är nummer ett eller två på de flesta av sina marknader, så man har lyckats relativt väl.

Ett ytterligare skäl som underlättade mitt beslut var att jag hade bolaget ensamt i en separat aktiedepå med årsavgift, som jag nu har avslutat…

När eller om de får ordning på verksamheten kommer säkert uppvärderingen också, som du säger. Skulle börskursen sjunka rejält (säg under 250) skulle jag nog kunna tänka mig att köpa tillbaks lite Tesco i portföljen.

Jag kan hålla med om att den geografiska expansionen känns läskig. Men som jag ser det är det när ett företag gör sådana här ”misstag” som det dels dyker upp köptillfällen som annars aldrig skulle uppkomma i ett grund och botten så starkt företag, och dels gör att företagen får sig en läxa. Man får ju nästan utgå ifrån att de kommer vara försiktigare i framtiden!

Det skulle vara intressant att höra vad du säger om Volkswagen Group. De handlas kring p/b-1 och p/e 10 exkl engångsposter(Vad jag kunnat utläsa). De har en fin utdelningshistorik och vinsthistorik De har under senaste året gjort många trevliga förvärv- typ Porsche och Ducati. Även flyttat hem stor del av produktionen från Mexiko! :)

Ja, VD Clarke har ju uttryckt det ganska tydligt. ”Lönsamhet före expansion”, ungefär så sade han. Jag är lite bekymrad över att det går knackigt i Storbritannien också, som ändå står för 2/3 av Tescos resultat. Men, som sagt, om värderingen skulle bli ännu lägre skulle jag köpa.

Volkswagen låter intressant, men jag är skeptisk mot bilindustrin där det finns ett rejält överutbud och konstiga särintressen. Det betyder ju inte att det inte finns enskilda bolag som går bra så jag kanske borde ta mig en närmare titt! Jag har omvärderat mina förutfattade meningar åt båda håll förr…

Att flytta hem produktion låter som något populistiskt/protektionistiskt drag, ungefär som trenden verkar vara i USA. Om det gör så stor skillnad åt något håll för lönsamheten är för mig oklart, men tydligen har Kinas löner gått om Mexiko nu så att fler och fler flyttar till Mexiko!

Bra synpunkter! Måhända att det är protektionistiskt, men det skulle även kunna vara en långsiktig investering för att lindra omvärldsfaktorer. Vad jag förstår kräver nya fabrikerna väldigt mycket mindre arbetskraft.

Tack för en fantastisk blogg!