17 av 25 börsnoterade danska banker har i skrivande stund lämnat sina kvartalsrapporter för det första kvartalet 2013. Jag följer rapporterna med stort intresse för att se hur intäkter och nedskrivningar utvecklar sig i krisens Danmark och speciellt intresse riktas mot vissa av bankerna, framförallt de som ingår i min portfölj av danska banker.

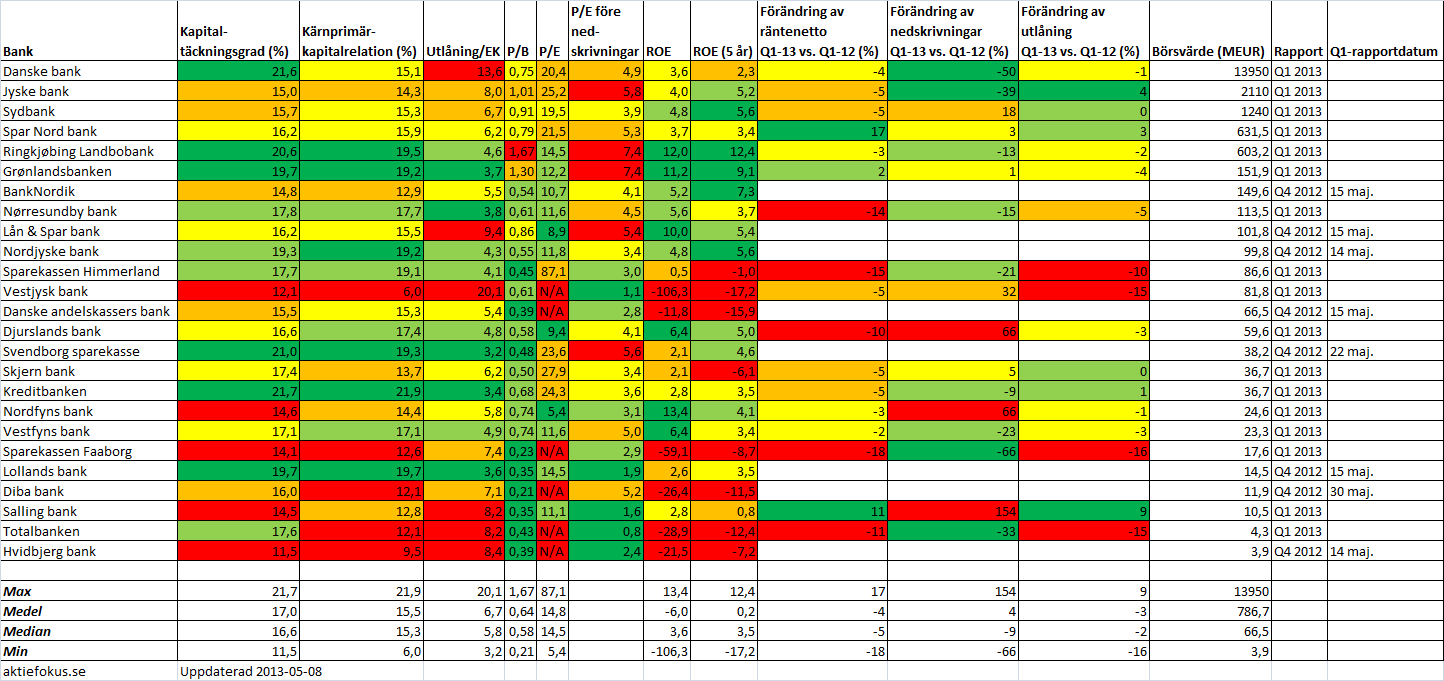

Nedan följer en uppdaterad variant av den tabell som tidigare har publicerats i en jämförelse mellan 25 börsnoterade danska banker. Utöver en ren uppdatering har även räntenettots, nedskrivningarnas och utlåningens utveckling Q1 2013 jämfört med Q1 2012 lagts in. Räntenettot är den viktigaste intäktskällan för de flesta bankerna, även om det också finns fler intäktskällor via provisionsnetto m.m. Ett kvartal är kort tid att dra några långtgående slutsatser från, men det säger alltid något.

Den danska bankmarknaden är fragmenterad, där de börsnoterade bankernas storlek mätt med börsvärde ser ut som följer:

- > 10 GEUR: En (Danske bank)

- 1 GEUR – 10 GEUR: Två (Jyske bank och Sydbank)

- 500 MEUR – 1 GEUR: Två (Spar Nord Bank och Ringkjøbing Landbobank)

- 50 MEUR – 150 MEUR: Nio

- 10 MEUR – 50 MEUR: Nio

- < 10 MEUR: Två

Data för finansiell styrka och finansiell hävstång har hämtats från årsbokslut respektive kvartalsrapport medan värdering, lönsamhet och börsvärde har huvudsakligen hämtats från Financial Times Global Equity Screener (där jag har gått in och gjort stickprover när jag har märkt att något inte stämmer).

I tabellen har varje parameter rangordnats och markerats med fem färger för att åskådliggöra hur de olika parametrarna ser ut för de olika bolagen. Skalan är mörkgrön-ljusgrön-gul-orange-röd där mörkgrön är bäst och röd är sämst:

- För kapitaltäckningsgrad, primärkapitalrelation, utlåning/EK, ROE och ROE (5 år) har de fem bolagen med bäst rang fått mörkgrön, nästföljande fem fått ljusgrön osv. ned till mörkröd.Om två banker har samma värde på någon parameter så får båda den bättre färgen. För ROE-måtten har alla negativa värden satts röda.

- För P/B har bolag med P/B under 0,5 fått mörkgrön, P/B mellan 0,5 och 0,75 ljusgrön, P/B mellan 0,75 och 1 gul, P/B mellan 1 och 1,5 orange och P/B över 1,5 röd.

- För P/E har bolag med P/E under 10 fått mörkgrön, P/E mellan 10 och 15 ljusgrön, P/E mellan 15 och 20 gul, P/E över 20 orange och bolag med negativt P/E (”N/A”) fått rött.

- För förändring av räntenetto Q1-13 vs. Q1-12 har förändringar över 10 % fått mörkgrön, 0 % till 9 % ljusgrön, -5 % till -1 % gul, -6 % till -10 % orange och lägre än -10 % röd.

- För förändring av nedskrivningar Q1-13 vs. Q1-12 har förändringar lägre än -33 % fått mörkgrön, -32 % till -1 % ljusgrön, 0 % till 10 % gul, 11 % till 33 % orange och över 33 % röd.

- För förändring av utlåning Q1-13 vs. Q1-12 har förändringar lägre än -10 % fått röd, -5 % till -10 % orange, -1 % till -4 % gul, 0 % till 3 % ljusgrön och över 3 % mörkgrön. Här ses en ökning som positiv, men samtidigt ska man komma ihåg att en för kraftig ökning också kan vara ett varningstecken.

Tabellen är uppdaterad 2013-05-08 med kvartalsrapporter från samtliga bolag som dittills hade rapporterat och är rangordnad efter marknadsvärde. I princip så gäller att fler gröna fält innebär högre kvalitet och fler röda fält innebär sämre.

Klicka på bilden för att få den förstorad.

Generellt sett minskar utlåningen och räntenettot (som i de flesta fall går hand i hand). Nedskrivningarna har generellt sett minskat något även om det finns banker där de har ökat kraftigt. De banker som jag av ett eller annat skäl finner intressanta kommenteras kort nedan.

Danske bank, Danmarks storbank som dominerar den danska bankmarknaden, gjorde en halvtaskig kvartalsrapport men som ändå är i linje med många av de andra mindre bankernas. Nedskrivningarna minskar kraftigt, vilket är positivt, men räntenettot minskar liksom bankens övriga intäkter. Finanserna ser starka ut för att vara en storbank (se diskussion om bankers finansiella styrka) och värderingen är låg sett till P/B.

Jyske bank och Sydbank, Danmarks Large cap-banker utöver Danske, rapporterade ungefär i linje med Danske bank sett till räntenetto men sämre respektive mycket sämre sett till nedskrivningar. Båda bankernas räntenetto minskar ungefär lika mycket, trots att Sydbanks utlåning är oförändrad medan Jyske banks utlåning ökar.

Spar Nord Bank lämnade en riktigt imponerande Q1-rapport med kraftigt stigande räntenetto och i princip oförändrade nedskrivningar. Här är kostnadsläget fortsatt förhöjt på grund av kostnader som hänförs till fusionen med Sparbank, som förväntas ge synergieffekter på sikt. Denna rapport fick mig att höja på ögonbrynen eftersom den visar på en dansk bank som går riktigt bra.

Djurslands bank, är en bank med stor utlåning till jordbruk precis som Nordjyske bank. Banken tvingades göra ganska kraftiga nedskrivningsökningar på utlåning till jordbruk vilket är ett oroväckande tecken för andra banker med hög utlåning till högbelånade jordbruk. Räntenettot har försämrats mycket mer än utlåningen har minskat vilket kan tyda på att räntan har sänkts till utsatta kunder för att förhindra konkurser.

Vestjysk bank lämnade en blandad rapport, som ändå var positiv om man ser genom de historiska glasögonen. Resultatet blev positiv efter fjolårets brakförlust, men räntenettot faller och nedskrivningarna ökar jämfört med Q1 förra året (även om de minskar jämfört med Q4). Banken har farligt svaga finanser, även om de säkert klarar sig undan konkurs om inga tillkommande stora bakslag kommer. Storägaren staten har annonserat att de vill sälja banken.

Läget är något annorlunda för en annan krisbank, Diba bank, som visserligen har en skaplig kapitaltäckningsgrad (inklusive hybridkapital), men där K/I-talet före nedskrivningar (K/I=kostnader i förhållande till intäkter) 2012 var 94 %. Det är helt ohållbart och om inte stora förbättringar sker så är Diba bank en given konkurskandidat, om inte banken blir uppköpt (fusionerad) först vilket det spekuleras kring.

Nordfyns bank lämnade en ganska medioker rapport (se separat inlägg) om man jämför med 2012, men då 2012 var ett mycket bra år så är början på 2013 inte så dum även om ökningen av nedskrivningar var hög.

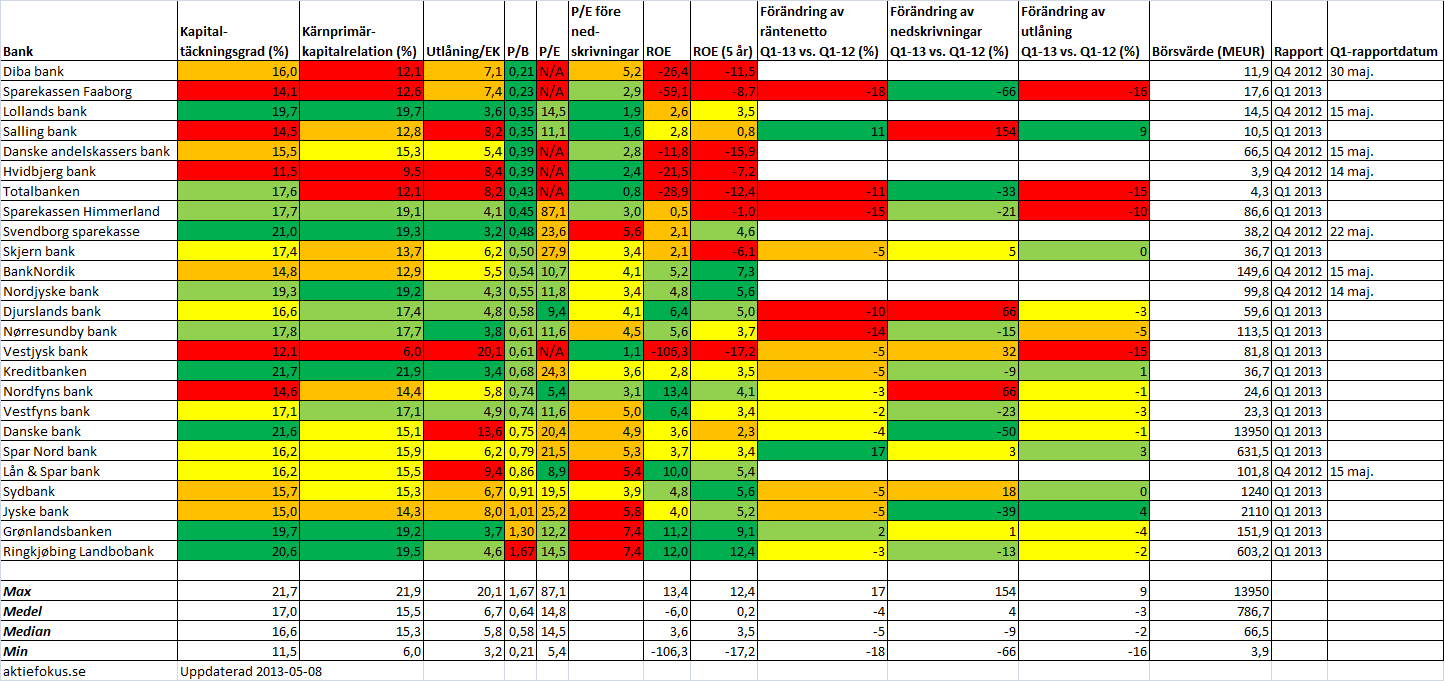

Slutligen kan vi också ta och visa tabellen ännu en gång, den här gången sorterad på stigande P/B-tal.

Det som jag tycker sticker ut mest är, precis som jag tidigare har konstaterat, den mycket låga P/B-värderingen av Lollands bank som placerar sig mitt bland krisbankerna högst upp i tabellen trots att bolaget har gått med vinst genom hela krisen och att finanserna är mycket starka utan att ha behövt låna hybridkapital av danska staten vilket de svaga bankerna runtomkring i tabellen har. Lollands Q1-rapport ska därmed bli mycket intressant. Är det något med Lollands bank som jag missar eller är den bara väldigt felvärderad?

Bland de banker med P/B under 0,65 som hittills har rapporterat har samtliga lämnat någon form av besvikelse i form av sjunkande räntenetto eller ökade nedskrivningar och det återstår att se om så också blir fallet med Nordjyske och Lollands. Jag återkommer med rapporter om dessa så småningom och kommer även att uppdatera tabellen när samtliga danska banker har rapporterat. Om räntenettot för Nordjyske och Lollands sjunker med som mest kring 5 % och nedskrivningarna minskar jämfört med förra året så ser läget relativt den låga värderingen ut helt enligt förväntan.

Väntar med spänning på Nordjyske Q1 nu. Hittar ännu inget publicerat på deras hemsida.

Inte jag heller. Har dock bara sett 14/5 på euroinvestors, och inte i nordjyske banks egna finanskalender (som är obefintlig?)

Rapporten släpps säkert vid 15-tiden. Förhoppningsvis ser det bättre ut än för Djurslands.

Har streck läst alla dina ariklar kring dom danska bankerna. Får tacka för väldigt intressant läsning. Har du något motiverat pris eller liknande på dom danska bankerna du själv tog in i den portfölj?

Såg att Lollands rusade på börsen idag, finns det någon anledning eller är det bara spekulationer?

Oskar,

Mina motiverade priser ser jag som de kurser jag kommer sälja vid och de är i princip vid P/E 10 på den ”normala intjäningsförmågan” som jag har angett i analyserna. Sedan kommer jag förmodligen att sälja i delar kring den motiverade kursen (både under och förhoppningsvis över).

Lollands har Q1-rapport i morgon och handlas väl upp inför den. Aktien steg kraftigt igår också. Om rapporten inte är helt katastrofal så är aktien fortfarande undervärderad och bör därför handlas upp rejält.

Tack för dom snabba svaren. Ser fram emot höra dina tankar kring Nordjyske och lollands rapporter.

Jag får nog ta åt mig skulden för att Lollands steg igår. Spreaden är ju helt vansinnigt stor. En s.k. illikviditetsrabatt på Lollands är motiverad till minst 30 %. Det bör man ha med i beräkningen. Ändock ett kap vid dessa nivåer.

Oskar,

Jodå, det kommer ett inlägg om det också så småningom! Spontant såg Nordjyskes rapport idag mycket bra ut

AndreasR,

Lite udda att man kan påverka kursen så mycket som vanlig dödlig (total omsättning igår var väl 900 aktier ungefär har jag för mig). Jag tänker mig själv att jag ska sälja mitt innehav i delar på olika nivåer och då minskar problemet något. Om man vill köpa/sälja stora innehav på en gång, här och nu, så är spreaden helt vansinnig och det har varit lite trixigt att köpa, men det har underlättat att kursen inte har rört sig nämnvärt de senaste månaderna. Det lär effektivt hålla alla institutionella ägare borta, vilket är positivt!

Vid en första anblick ser Lollands Q1-rapport mycket bra ut. Om kvartalet är representativt för helåret så kan man förvänta sig ungefär fördubblat resultat efter skatt och halverade nedskrivningar. Q1-13 blev enormt mycket bättre än Q4-12 som tyngde helåret 2012. Aktiens rättmätiga uppvärdering verkar vara på gång.

Jag tycker också rapporten var bra. Kul!

Om underliggande bankverksamhet håller sig på banan så kommer kreditförlusterna fortsätta minska. Det är ett bra köp fortfarande, jag köpte 250 st ytterligare nu.

Jag har följt din blogg med stort intresse en längre tid.

Väldigt läsvärda och lärorika inlägg.

Om du har tid över någon dag :)

så kanske en mer ingående jämförelse mellan de danska

bankerna, tex de i din portfölj, mot amerikanska och svenska banker vore intressant?

AndreasR,

Jajjamensan. Nu har kursen sjunkit tillbaks lite och jag funderar själv på att öka lite, men måste först sälja något annat vilket gör mig lite tveksam. Jag noterar att någon just för en stund sedan köpte 23000 aktier i Lollands vilket motsvarar 2,5 % av utestående aktier. Intressant…

Josef,

Tackar! Ja det är en bra idé! Vi får se om jag får tid och lust till det och vilken nivå det blir! Jag vill också undvika att jämföra äpplen och päron (vilket jag till viss del gör i detta inlägg eftersom de största bankerna sticker ut lite) men att jämföra Danske bank med de svenska storbankerna känns högintressant. Sedan finns det ju banker som är tio gånger större än de svenska storbankerna, vilket gör att det åter igen blir lite äpplen och päron, typ de stora amerikanska bankerna. Till att börja med så får du spana på en översiktlig jämförelse mellan några banker i analysen av en spansk bank som kommer att publiceras i morgon! :-)

Hej. Försöker läsa in mig på danska banker, och hittade bloggen ovan. Hur ser ni på hans analys? Om den stämmer ser det ju ganska säkert ut även om marknaden i Euroområdet är lite skakig.

Ser att länken inte kom med, den kommer här igen

http://www.finafinanser.blogspot.se/2013/05/nordjyske-en-overkapitalserad-bank.html

Tack på förhand

Kenny: ahh, jag tänkte inte så långt att det blir äpplen och päron precis som du säger. Ser fram emot jämförelsen med den spanska banken!

Storkusin,

Han har väl i huvudsak rätt i det han skriver. I Danmark är grundkravet från Finanstilsynet att kapitaltäckningsgraden ska vara över 8 % och därtill tillkommer ett individuellt krav, en ytterligare marginal. för varje bank som beror på den individuella riskprofilen. För Nordjyske är det individuella kravet 11,9 %, gissningsvis på grund av stor exponering mot jordbruk, och man ligger högt över kravet med nuvarande dryga 19 % i kapitaltäckningsgrad.

Nordjyske är inte ensam om att vara överkapitaliserad. Lollands bank är ett annat exempel som jag har skrivit mycket om. Många av de danska bankerna har lånad hybridkapital från danska staten vilket gör att deras finanser ser starkare ut än vad de egentligen är vilket betyder att värdena i tabellen i detta inlägg inte kan användas rakt av för de banker som har lånat hybridkapital.

Att banken är ”överkapitaliserad” ser jag som en nödvändighet när det är ett så skakigt läge som det är nu. De flesta danska småbankerna, liksom Nordjyske, saknar starka huvudägare som rycker in om det krisar och därför behövs en stor buffert. Om Nordjyskes mål är att gå ner mot 16 % när läget lugnar sig kan man kanske vänta sig en del hyfsade utdelningar. Banken har redan börjat återköpa och makulera aktier vilket är ytterligare ett aktieägarvänligt sätt att minska överkapitaliseringen och ge ökad vinst per aktie till aktieägarna.

Man ska ha i åtanke att bankerna står inför hårdnande krav. Nu gäller Basel II men snart kommer Basel III där riskvikterna kan påverkas. För Handelsbanken, som idag ser överkapitaliserad ut, finns en risk att riskvikterna för bolån ändras vilket skulle göra att banken istället blir underkapitaliserad. Det återstår dock att se om de reglerna verkligen går igenom…

Om man vill få ett riktigt enkelt och stabilt mått på den finansiella styrkan så kan man se till soliditeten och Nordjyskes soliditet är nästan 16 % vilket är mycket högt och nästan lika högt som kapitaltäckningsgraden (precis som Fina Finanser skriver så är de flesta tillgångarna redan medräknade till hög risk). Ser man till exempelvis Handelsbanken så är soliditeten kring 5 % vilket innebär att de tilldelar utlåningen lägre risk i nuläget.

Summa summarum så lär Nordjyske behålla sin överkapitalisering tills det lugnar sig för danskt jordbruk eftersom det finns risk för förluster om läget skulle förvärras ytterligare och då behövs den buffert de har byggt upp.

Hoppas det var svar på din fråga! ;-) Här på sidan finns ett flertal inlägg om danska banker som du hittar till från menyn till vänster. Trippelanalysen av Nordjyske+Lollands+Nordfyns är säkert intressant om du inte redan har läst den: https://www.aktiefokus.se/2013/03/analys-av-nordjyske-bank-lollands-bank-och-nordfyns-bank/

—

Josef,

Analysen är publicerad nu med en liten mini-jämförelse tidigt i inlägget! Någon gång lär jag som sagt säkert återkomma med ett separat inlägg, men det ligger en bit ned i att göra-kön! :-)

Anser du att lollands, nordjyske, spar nord och svendborg sparekasse är köpvärda i dagsläget?

Anser du de vara de fyra mest köpvärda i dagsläget? Om inte vilka ska bort och vilka ska in?

Hur skulle du rangordna dom fyra bästa så här en vecka efter ditt inlägg och med rätt kraftiga kursrörelser.

quasar,

Hur jag själv tänkte och vilka aktier jag har köpt (vilket kanske säger mer än det svar som jag försöker ge nedan?) har jag beskrivit i inlägget ”En portfölj av danska banker”:

https://www.aktiefokus.se/2013/05/en-portfolj-av-danska-banker/

Jag har inte bara valt ut de aktierna som ser billigast ut (de små ser billigast ut…) utan har också försökt få lite olika storlek på bankerna eftersom jag tror att de större bankerna har större potential att utnyttja möjligheter som kan dyka upp under krisen (förvärv etc.). Jag har också bara valt banker med hög kvalitet. T.ex. ser Vestjysk bank riktigt billig ut (P/E före nedskrivningar = 1), men också med extremt hög risk på grund av de svaga finanserna.

Kursrörelserna har varit ganska stora den senaste veckan, men inte enorma, och tabellen ovan gäller till stor del fortfarande även om Nordfyns har blivit ganska mycket billigare och Lollands dyrare. Jag fokuserar dels på P/E-talet före nedskrivningar och dels på P/B-talet, som jag menar är en ganska bra värdemätare på banker och som i ett normalläge ska ligga på åtminstone 1.

Med det sagt tycker jag fortfarande att Lollands och Nordfyns ser riktigt billiga ut. Nordfyns har P/E före nedskrivningar på under 3 och P/B 0,68. Sist men inte minst P/E 5,7 på förra årets vinst vilket innebär att det krävs ganska stora försämringar av resultatet för att börskursen ska gå mot P/E 10 som är mer rimligt. Lollands ser ungefär likadant ut men med lite lägre P/B och högre P/E på förra årets vinst.

Svendborg tycker jag ser dyr ut baserat på P/E före nedskrivningar. Jag skulle inte köpa en så liten bank till ett så högt pris även om P/B fortfarande är lågt. Å andra sidan vet jag inte varför vinsten före nedskrivningar var så låg. Banken sticker ut lite med högt P/E före nedskrivningar men lågt P/B. Det ska bli intressant att se deras Q1-rapport den 22 maj och om de förbättrar vinsten jämfört med förra året så ser det inte lika dyrt ut som baserat på helåret 2012.

Spar Nord bank börjar se smådyr ut, även om jag köpte när kursen stod endast 10 % lägre. Här gäller det att de lyckas få ned kostnaderna från fusionen med Sparbank och istället dra nytta av synergier, vilket de säker får ordning på tids nog. Q1-rapporten såg suverän ut även om det finns mycket kvar att göra.

Nordjyske har också stigit en del men ser inte jättedyr ut. Det kommer ett inlägg om Lollands och Nordjyskes Q1:or inom kort.

Samtliga av dessa banker har en bra bit kvar till mina målkurser, som är ungefär P/E 10 på ”normal intjäningsförmåga” vilket skulle innebära 140-160 DKK för Nordjyske eller någonstans kring 220-300 DKK för Lollands. Nordfyns borde få en uppvärdering av P/E-talet till 10 jämfört med nuvarande 5,7 vilket skulle innebära 1300 DKK. Jag kommer att sälja en del av mina aktier vid denna kurs, men inte alla. Möjligheten till ännu bättre resultat på grund av återvinningar finns också bara konjunkturen vänder.

Jag ska passa på att sammanfatta allt detta lite mer strukturerat när samtliga banker har släppt sina Q1:or. Håll ut! :-)